- Оформление выдачи материальной помощи: бухгалтерский и налоговый учет

- Оформление выдачи материальной помощи

- Материальная помощь, проводки в бухгалтерском учете

- Страховые взносы

- Налоговый учет

- Как отразить выплату материальной помощи в бухгалтерском учете?

- Семинары и вебинары Аюдар Инфо

- Доходы «сторонних» физлиц и бывших работников в 1С: практикум для бухгалтеров

- 1. Регистрация прочих доходов физических лиц

- 2. Регистрация начислений бывшим работникам организации

- 3. Получение отчетности

- 4. Отражение в бухгалтерские проводках

Оформление выдачи материальной помощи: бухгалтерский и налоговый учет

Выдача материальной помощи работникам, действующим и бывшим, может повлечь за собой вопросы, связанные с порядком отражения в бухгалтерском учете проводок по ее выдаче, начислением НДФЛ и страховых взносов, формированием налогового учета по налогу на прибыль.

Многие организации оказывают своим сотрудникам материальную помощь, и у бухгалтера возникают вопросы, какими документами оформить и как отразить в учете выдачу материальной помощи:

- в связи со смертью сотрудника или членов его семьи;

- к отпуску;

- в связи с рождением или усыновлением ребенка;

- в иных случаях.

Оформление выдачи материальной помощи

Законодательно пакет документов на оформление выдачи материальной помощи не определен, в связи с чем руководству организации необходимо разработать регламент для данной хозяйственной операции. Предлагаем следующий пакет типовых документов :

- заявление работника при выходе в отпуск с просьбой предоставить дополнительную выплату к отпуску, если порядок ее выплаты и размер определены в коллективном или трудовом договоре;

- заявление работника с просьбой оказать финансовую поддержку по любым другим основаниям, закрепленным коллективным или трудовым договором, каким-либо другим локально-нормативным актом организации (сотруднику необходимо приложить к заявлению документ, подтверждающий наступление обстоятельств, являющихся основанием данной выплаты);

- приказ о выплате (издается после получения заявления на материальную помощь (по любым основаниям)).

Указанные документы будут основанием для бухгалтера произвести начисление материальной помощи (проводки для отражения в учете будут указаны в следующем разделе).

Материальная помощь, проводки в бухгалтерском учете

Предоставление материальной помощи отражается проводками по дебету счета учета 91 «Прочие доходы и расходы», субсчет 2 «Прочие расходы» в корреспонденции с кредитом счета 73 «Расчеты с персоналом по прочим операциям» в рамках выплат действительным сотрудникам, или счета 76 «Расчеты с разными дебиторами и кредиторами» при оказании финансовой поддержки прочим физическим лицам.

Допускается отражать начисление материальной помощи проводкой по кредиту счета 70 «Расчеты с персоналом по оплате труда», этот порядок закрепите в учетной политике организации.

Поддержка сотрудника может носить как денежную (1), так и натуральную (2) форму:

- Выдана материальная помощь: проводка в корреспонденции с кредитом счета 50 «Касса» (при выдаче ее наличными денежными средствами) или счета 51 «Расчетный счет» (при перечислении на р/с).

- Оказана поддержка сотруднику в натуральной форме: корреспондирующий счет — учет выдаваемого имущества, например 10 «Сырье и материалы», 40 «Готовая продукция и товары».

В случаях направления нераспределенной прибыли на поддержку сотрудников счет 91 заменяется 84-м, «Нераспределенная прибыль (непокрытый убыток)».

С суммы, оказанной своим сотрудникам, финансовой поддержки работодателю необходимо удержать НДФЛ (ст. 210 НК РФ), исключением являются:

- суммы единоразовой финансовой поддержки, не превышающие 4000 руб за календарный год (пп. 28 ст. 217 НК РФ);

- сумма единовременной выплаты от работодателя, но не более 50 000 руб (пп. 8 ст. 217 НК РФ), выплачиваемые родителям при рождении ребенка (усыновителям, опекунам).Ограничение в 50 000 руб. подлежит применению работодателем в отношении каждого из родителей (Письмо Минфина России от 12.07.2017 № 03-04-06/44336).

Во всех остальных случаях необходимо отразить начисление НДФЛ по матпомощи проводкой по дебету счета 73 «Расчеты с персоналом по прочим операциям», счета 70 «Расчеты с персоналом по оплате труда» или счета 76 «Расчеты с разными дебиторами и кредиторами», в корреспонденции с кредитом счета 68 «Расчеты по налогам и сборам».

Суммы оказываемой работодателям помощи близким родственникам своего умершего сотрудника, даже бывшего или вышедшего на пенсию, НДФЛ не облагаются (п. 8 ст. 217 НК РФ). Также получили освобождение от НДФЛ суммы, выплаченные в связи с чрезвычайными ситуациями, жертвами которых стали сотрудники или их близкие родственники (пп. 8.3, 8.4 ст. 217 НК РФ), и единовременные выплаты, производимые в адрес сотрудника, уходящего на пенсию (п. 8.5 ст. 217 НК РФ).

В случаях оказания содействия работникам в натуральной форме и невозможности удержать НДФЛ до конца календарного года работодателю необходимо не позднее 1 марта следующего года сообщить в налоговые органы о данном факте (п. 5 ст. 226 НК РФ).

Страховые взносы

Страховые взносы, по основаниям ст. 421 НК РФ, и взносы «на травматизм» (ст. 20.1 Закона № 125-ФЗ ): когда начислена материальная помощь — проводка по дебету счета учета 91 «Прочие доходы и расходы», субсчет 2 «Прочие расходы» в корреспонденции с кредитом счета 69 «Расчеты по социальному страхованию и обеспечению».

Не подлежат обложению страховыми взносами единовременные выплаты в виде материальной помощи по тем же основаниям, что и для НДФЛ (ст. 422 НК РФ).

При этом работодателю необходимо учитывать, что поддержка сотрудника, выраженная в натуральной форме, тоже является базой для начисления страховых взносов и взносов «на травматизм».

Налоговый учет

В целях налогового учета для организаций, применяющих разные системы налогообложения, можно учесть выплаты матпомощи к отпуску, но только если этот вид выплат закреплен в коллективном или трудовом договоре и зависит от исполнения трудовой дисциплины и заработной платы (Письма Минфина РФ от 03.07.2012 № 03-03-06/1/330, от 03.09.2012 № 03-03-06/1/461).

Это означает, что если коллективным договором установлен для всех сотрудников одинаковый размер выплаты к отпуску, то такие расходы принять при налоговом учете по налогу на прибыль организация не сможет, а если доплата к отпуску выполняет роль единовременной выплаты, связанной с выполнением сотрудником своих трудовых функций, то ее можно принять в расходах для целей налогового учета по налогу на прибыль.

Важно отметить, что, несмотря на то, что выплаты материальной помощи на рождение или усыновление ребенка, в связи со смертью членов семьи и др. виды выплат, определенные трудовым или коллективным договором, не принимаются для целей налогового учета в соответствии с налоговым законодательством, страховые взносы, начисленные по этим выплатам, разрешается принять в целях налогового учета (Письмо Минфина РФ от 29.04.2010 № 03-03-06/4/53).

Источник

Как отразить выплату материальной помощи в бухгалтерском учете?

Семинары и вебинары Аюдар Инфо

В № 6, 2017 мы подробно рассмотрели вопросы выплаты и признания в целях налогообложения материальной помощи при рождении ребенка. В редакцию журнала поступил вопрос: какие бухгалтерские проводки составляются при отражении такой материальной помощи в учете? Давайте разбираться в ситуации.

Материальная помощь, в том числе при рождении ребенка, выплачивается за счет собственных средств организации и не учитывается при исчислении налога на прибыль (п. 23 ст. 270 НК РФ) и применении УСНО (п. 2 ст. 346.16 НК РФ).

Так как выплата работнику материальной помощи не связана ни с изготовлением и продажей продукции, ни с приобретением и продажей товаров, ни с выполнением работ или оказанием услуг, ее сумма учитывается в составе прочих расходов организации на дату издания соответствующего приказа руководителя (п. 4, 5, 11, 16 ПБУ 10/99 «Расходы организации», утвержденного Приказом Минфина РФ от 06.05.1999 № 33н).

При составлении бухгалтерских записей по отражению выплаты материальной помощи следует руководствоваться Инструкцией по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной Приказом Минфина РФ от 31.10.2000 № 94н (далее – Инструкция по применению Плана счетов).

Расчеты с работниками, не связанные с оплатой труда, в том числе в части начисления и выплаты материальной помощи, учитываются на счете 73 «Расчеты с персоналом по прочим операциям».

К сведению:

На практике возможна ситуация, когда выплата материальной помощи предусмотрена в положении об оплате труда (например, выплата матпомощи всем работникам к отпуску). В этом случае ее нужно отражать по кредиту счета 70 «Расчеты с персоналом по оплате труда». Если материальная помощь выдается бывшим работникам организации или родственникам сотрудников, расчеты с ними отражаются на счете 76 «Расчеты с разными дебиторами и кредиторами».

Поскольку при налогообложении прибыли не учитываются в составе налоговых расходов суммы любой материальной помощи, выплачиваемой работодателем работникам, возникает разница между бухгалтерским учетом и налогообложением, с которой исчисляется постоянное налоговое обязательство (п. 4, 7 ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций», утвержденного Приказом Минфина РФ от 19.11.2002 № 114н).

Если материальная помощь выплачивается из фонда профсоюза, составляется проводка: Дебет 76 Кредит 50 (51) – выплачена материальная помощь из средств профсоюза.

Напомним, что члены профсоюза уплачивают членские взносы. Для учета расчетов с профсоюзом применяется счет 76 «Расчеты с разными дебиторами и кредиторами». При наличии письменных заявлений работников, являющихся членами профсоюза, работодатель ежемесячно бесплатно перечисляет на счет профсоюзной организации членские профсоюзные взносы из заработной платы работников (ч. 1 ст. 137, ч. 5 ст. 377 ТК РФ, п. 3 ст. 28 Федерального закона от 12.01.1996 № 10‑ФЗ «О профессиональных союзах, их правах и гарантиях деятельности»). Членские взносы перечисляются работодателем на банковский счет профсоюза, открытый по решению постоянно действующего руководящего выборного коллегиального органа профсоюза, осуществляющего права юридического лица (Письмо ЦБ РФ от 27.05.1997 № 456 «О порядке перечисления на счета профсоюзов денежных средств (взносов) из заработной платы работников»).

При удержании членских взносов из зарплаты работников составляется проводка: Дебет 70 Кредит 76 – удержаны членские профсоюзные взносы из заработной платы работников.

Выплаты за счет членских взносов не облагаются страховыми взносами, так как осуществляются не в рамках трудовых отношений (п. 1 ст. 420 НК РФ), и с них не надо удерживать НДФЛ (п. 31 ст. 217 НК РФ).

Правомерно ли относить выплату материальной помощи на счет 84 «Нераспределенная прибыль (непокрытый убыток)»? По мнению Минфина, нет.

Законодательство не запрещает организациям создавать фонды. Так, ч. 1 ст. 30 «Фонды и чистые активы общества» Федерального закона от 08.02.1998 № 14‑ФЗ «Об обществах с ограниченной ответственностью» установлено, что общество может создавать резервный фонд и иные фонды в порядке и размерах, которые предусмотрены уставом общества.

К сведению:

В Письме от 23.08.2002 № 04‑02‑06/3/60 Минфин уточнил, что нераспределенная прибыль прошлых лет представляет собой часть прибыли, оставшуюся в распоряжении организации по результатам работы за прошлый отчетный год и принятых решений по ее использованию (направление в резервы, образуемые в соответствии с законодательством или учредительными документами на покрытие убытков, выплату дивидендов и пр.).

Более того, Минфин разъяснил, что счет 84 не предназначен для отражения всевозможных социальных и благотворительных расходов, расходов на выплату материальной помощи и премирование (письма от 20.10.2011 № 07‑02‑06/204, от 19.06.2008 № 07‑05‑06/138, от 19.12.2008 № 07‑05‑06/260).

Инструкцией по применению Плана счетов не предусмотрено отражение расходов организации на счете 84 «Нераспределенная прибыль (непокрытый убыток)».

С точки зрения финансового ведомства, расходы организации на осуществление спортивных мероприятий, отдыха, развлечений, мероприятий культурно-просветительского характера и иных аналогичных мероприятий, а также на перечисление организацией средств (взносов, выплат и т. п.), связанных с благотворительной деятельностью, являются прочими расходами и должны учитываться на счете 91.

Напомним, что за грубое нарушение правил учета доходов, расходов и объектов налогообложения при отсутствии признаков налогового правонарушения п. 1 ст. 120 НК РФ предусмотрен штраф в размере 10 000 руб.

Пример 1.

Сотруднице начислена единовременная материальная помощь в связи с рождением ребенка в размере 50 000 руб. При этом она представила справку по форме 2-НДФЛ с места работы супруга, согласно которой ему материальная помощь в связи с рождением ребенка не выплачивалась.

Материальная помощь, выплачиваемая при рождении (усыновлении) ребенка, освобождается от обложения:

- НДФЛ, если (абз. 7 п. 8 ст. 217 НК РФ) ее сумма не превышает 50 000 руб. на каждого ребенка (одному из родителей по их выбору либо обоим родителям из расчета общей суммы, составляющей 50 000 руб. на ребенка), выдается единовременно в течение первого года со дня рождения ребенка родителям (усыновителям, опекунам);

- страховыми взносами (пп. 3 п. 1 ст. 422 НК РФ, абз. 3 пп. 3 п. 1 ст. 20.2 Федерального закона от 24.07.1998 № 125‑ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний»), если она выплачена в течение первого года после рождения, но не более 50 000 руб. на каждого ребенка.

В бухгалтерском учете необходимо сделать следующие проводки:

Начислена единовременная материальная помощь в связи с рождением ребенка

Источник

Доходы «сторонних» физлиц и бывших работников в 1С: практикум для бухгалтеров

Довольно часто бухгалтеру приходится начислять и выплачивать доход не только штатным сотрудникам, но прочим физическим лицам, с которыми учреждение никогда не состояло или уже не стоит в трудовых отношениях. Это могут быть случаи выплат сумм родственникам умершего работника, различных призов, выплат материальных помощей бывшим сотрудникам, ветеранам, различных выплат по судебным заседаниям и т.д. Учет таких выплат в продуктах «1С» иногда вызывает у бухгалтеров затруднения.

В зарплатных программах «1С» имеют большие возможности. Поэтому в них волне можно реализовать учет доходов граждан, которые не состоят в трудовых отношениях с работодателем. При этом такие выплаты будут учитываться в отчетности по НДФЛ и страховым взносам РСВ в тех случаях, когда они подлежат налогообложению.

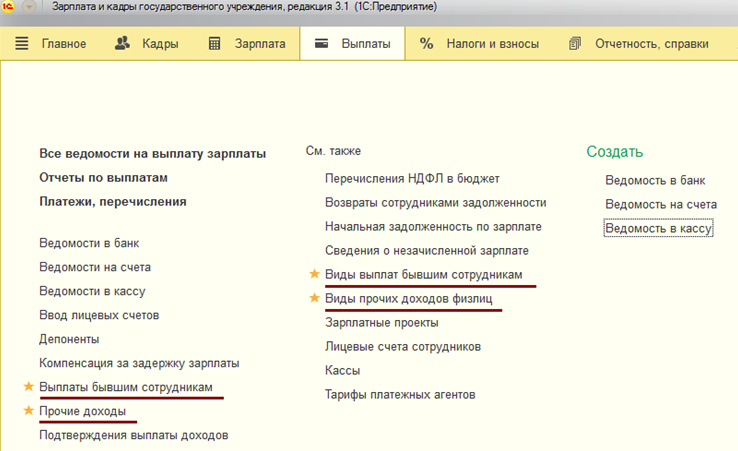

Для этого пользователю необходимо сделать определенные настройки в системе: Настройка — Расчет зарплаты и установить соответствующие флажки для тех доходов, которые будут использоваться в конкретном учреждении (рисунок 1):

Рис. 1. Настройка констант для формирования прочих доходов

Без этих настроек, а так же регистрация прочих доходов и выплат бывшим работникам, пользователю будет не доступна. После включения этих настроек на закладке «Выплаты» должны появиться соответствующие документы и справочники (рисунок 2):

Рис. 2. Настройка видимости документов и справочников в 1С

Далее настройка программы «1С» происходит в зависимости от категории физических лиц, которым производятся выплаты.

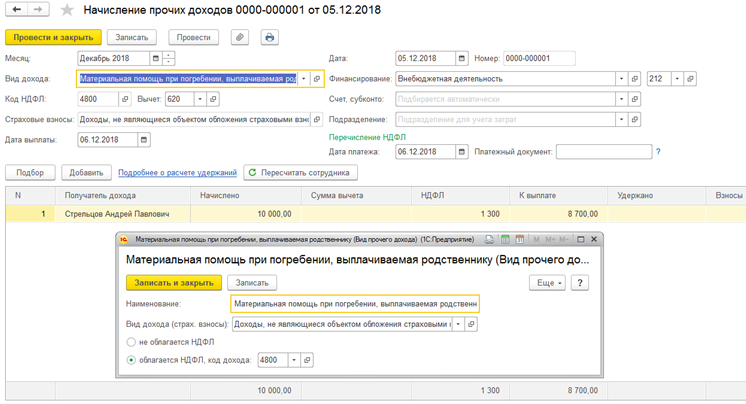

1. Регистрация прочих доходов физических лиц

Рис. 3. Настройка регистрации прочих доходов физических лиц

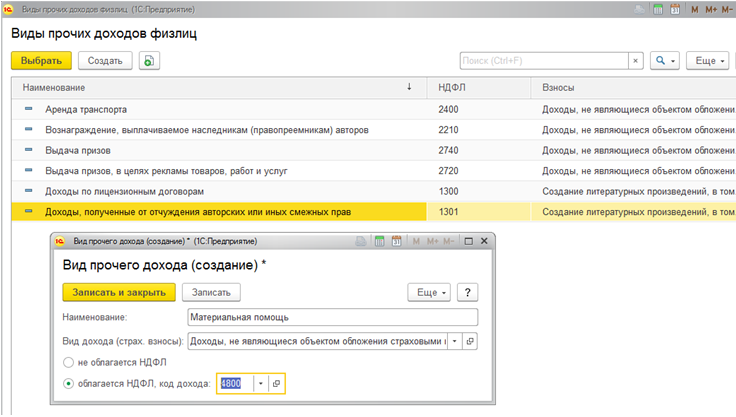

Виды прочих доходов физических лиц выбираются и создаются в соответствующем справочнике (рисунок 4):

Рис. 4. Настройка справочника прочих доходов

Получателем дохода в данном случае является физическое лицо, поэтому достаточно только заполнить карточку физического лица в программе (рисунок 5):

Рис. 5. Карточка физического лица

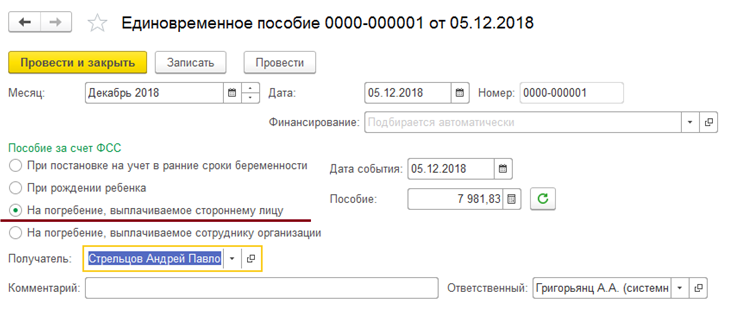

К выплатам физическим лицам можно отнести социальное пособие на погребение, которое выплачивается родственнику умершего работника. Оно выплачивается из фонда ФСС, и эта сумма должна учитываться в соответствующем разделе отчета РСВ.

Для регистрации начисления необходимо ввести документ «Единовременное пособие за счет ФСС», в котором указать кому выплачивается пособие (рисунок 6):

Рис. 6. Документ «Единовременное пособие за счет ФСС»

2. Регистрация начислений бывшим работникам организации

- сохраняемый заработок на время трудоустройства

- материальная помощь бывшем работнику, пенсионеру

- различные выплаты по суду

- и т.д.

Эти доходы можно регистрировать различными способами:

1) На основании документа-увольнения (рисунок 7):

Рис. 7. Регистрация доходов на основании документа «Увольнение»

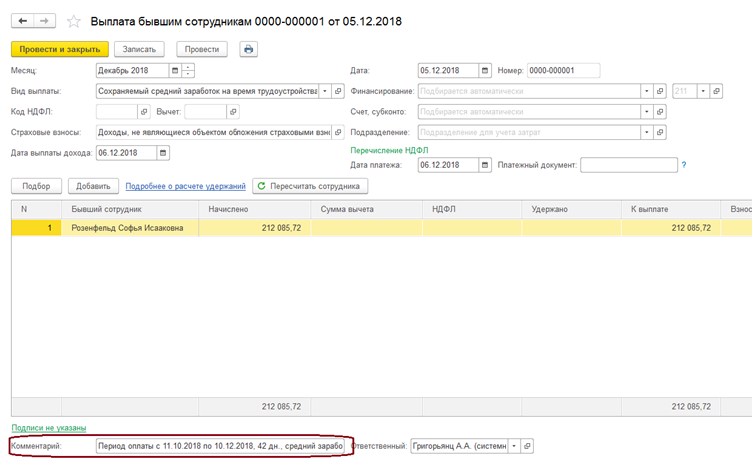

Если документ создается на основании увольнения, то суммы заполняются автоматически. В комментарии к документу «Выплата бывшим сотрудникам» проставляется средний заработок и количество дней, за которые необходимо выплатить этот заработок (рисунок 8).

Рис. 8. Начисление сохраняемого заработка на время трудоустройства с помощью документа «Выплата бывшим сотрудникам»

Бывают случаи, когда выходное пособие или дополнительная компенсация выплачиваются в повышенном размере. Такая сумма выходного пособия, которая превышает размеры, установленные ст. 178 ТК РФ, подлежит обложению НДФЛ. Чтобы правильно отобразить эти суммы для целей налогообложения, надо в программе создавать новый вид выплаты, где прописать коды дохода для НДФЛ и страховых взносов. Сумму выплаты в таком случае в документ надо проставить вручную.

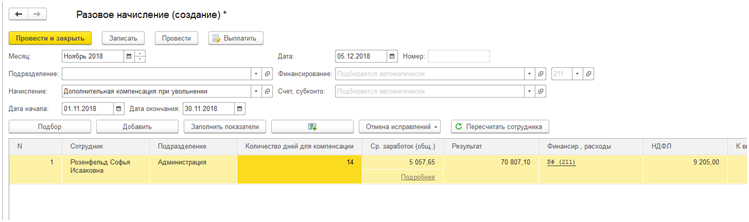

2)С помощью документа «Разовое начисление»

Обычно этот документ используется для работников учреждения, но его можно так же использоваться и для бывших работников, поскольку они в справочнике «Сотрудники» уже есть.

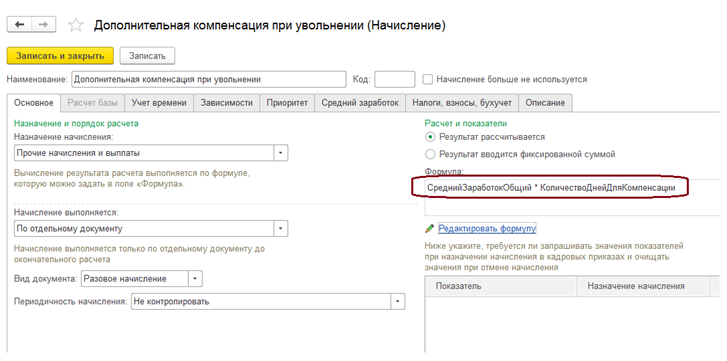

Для примера рассмотрим выплату дополнительной компенсации при увольнении сверх положенных сумм, которая считается по среднему заработку.

Сначала надо завести и настроить новое начисление (рисунок 9):

Рис. 9. Настройка начисления

В формуле можно выбрать предопределенный показатель «СреднийЗаработокОбщий», количество дней компенсации нужно будет вводить в документ самостоятельно (рисунок 10):

Рис.10. Начисление дохода бывшему работнику с помощью документа «Разовое начисление»

Таким же образом можно настроить и другие виды начислений, которые можно использовать в документах «Разовое начисление», «Материальная помощь»

3. Получение отчетности

Рис. 11. Формирование отчета по начислениям прочих доходов

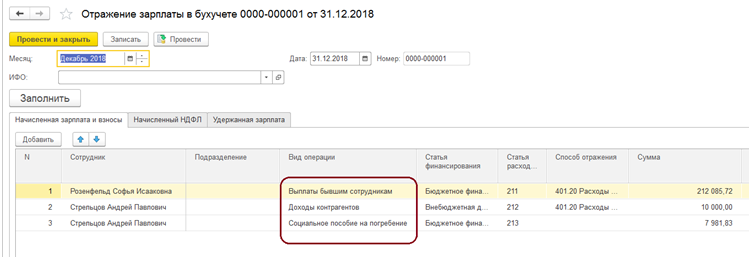

4. Отражение в бухгалтерские проводках

Рис. 12. Формирование учетной операции

Поэтому, чтобы проверить суммы документа «отражение зарплаты в бухучете» со сводами по заработной плате, надо сложить суммы двух отчетов: «Свод по зарплате» и «Незарплатные доходы»

Внимание:

Факт перечисления денежных средств таким физическим лицам отражается в бухгалтерской программе. Поэтому никаких ведомостей на выплату в типовой зарплатной системе делать не надо и возможности нет.

Рис. 13. Настройка констант для формирования ведомостей на выплату в версии КОРП

Привет, Гость! Идет набор на программу профессиональной переподготовки.

Получите диплом с квалификацией «Главный бухгалтер на УСН, код В, уровень квалификации 6». После курса вы сможете без посторонней помощи вести ИП или небольшую компанию на упрощенной системе налогообложения.

Успейте записаться, пока есть места! Старт уже 1 марта, программа здесь.

Источник