- Материальная помощь проводки в 1С 8.3: начисление и выплата

- Материальная помощь на свадьбу

- Настройка вида начисления

- Начисление материальной помощи на свадьбу

- Материальная помощь при рождении ребенка

- Настройка вида начисления

- Начисление материальной помощи при рождении ребенка

- Материальная помощь в связи со смертью родственника сотрудника

- Настройки вида начисления

- Начисление материальной помощи в связи со смертью

- Оформление выдачи материальной помощи: бухгалтерский и налоговый учет

- Оформление выдачи материальной помощи

- Материальная помощь, проводки в бухгалтерском учете

- Страховые взносы

- Налоговый учет

- Налогообложение и учет материальной помощи

- Налогообложение помощи

- Рождение ребенка

- Трагический случай

- Другие основания

- Отражение матпомощи в разделе 1 формы 6-НДФЛ за I квартал

- Отражение матпомощи в разделе 2 формы 6-НДФЛ

- Бухгалтерский учет

Материальная помощь проводки в 1С 8.3: начисление и выплата

Во многих организациях принято помогать своим сотрудникам в различных ситуациях: при свадьбе, при рождении ребенка, в случае смерти родственников и т.д. При этом суммы законодательно не установлены, каждая организация решает самостоятельно, какую сумму материальной помощи предоставить. Часть этих выплат облагается налогами, а часть нет.

Рассмотрим примеры учета материальной помощи в программе 1С:Бухгалтерия предприятия.

Материальная помощь на свадьбу

Разберем начисление материальной помощи на свадьбу.

Настройка вида начисления

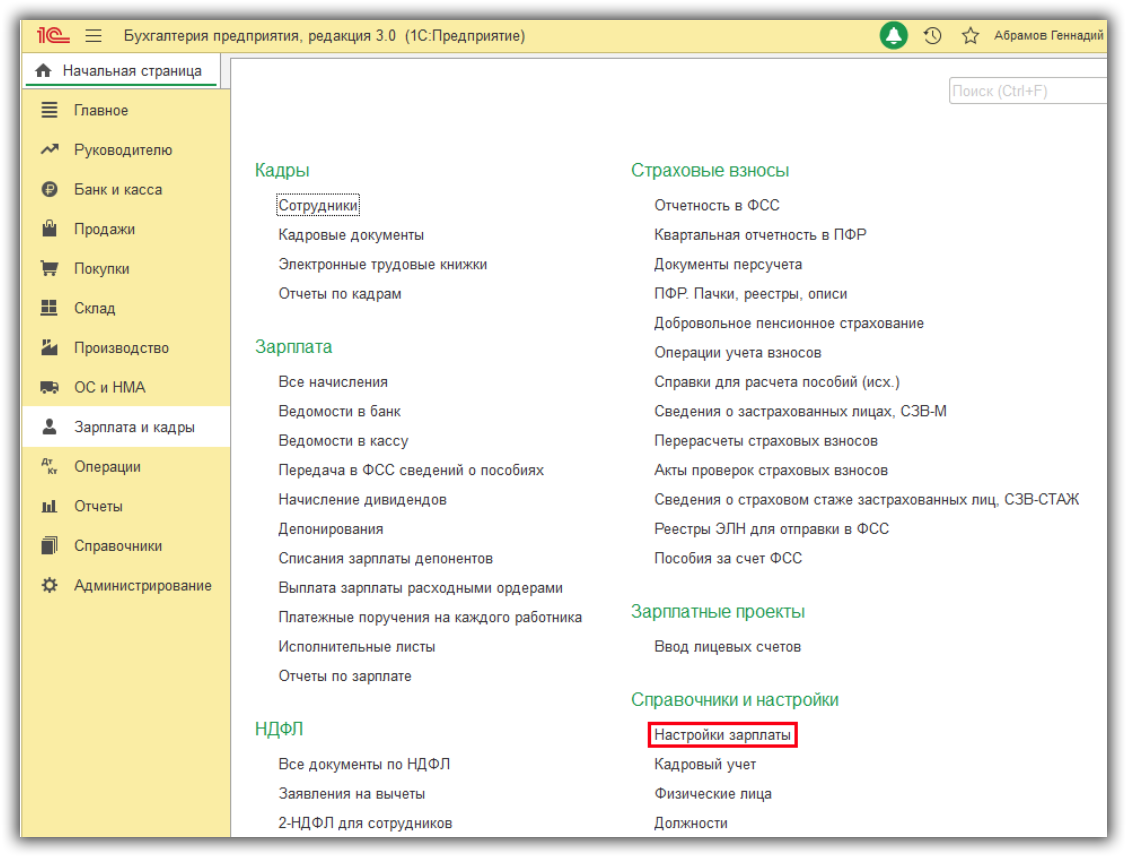

Зайдем в меню «Зарплата и кадры — Справочники и настройки — Настройки зарплаты».

Перейдем по ссылке «Начисления».

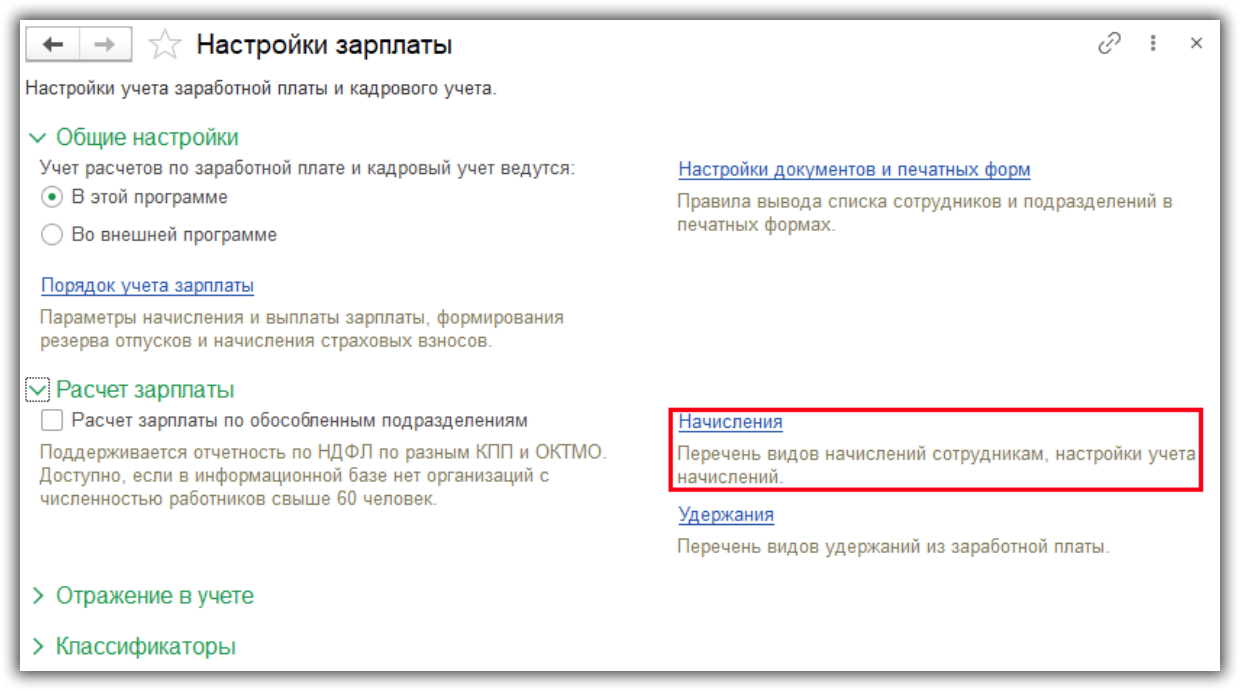

Создадим новый вид начисления и заполним его:

- Укажем наименование и уникальный код.

- В разделе «НДФЛ» установим вариант «Облагается» и выберем код дохода 2760. Такой вид дохода облагается НДФЛ частично, а именно не облагается в сумме до 4 000 рублей.

- Укажем способ отражения материальной помощи в бухгалтерском учете в поле «Способ отражения».

- В разделе «Страховые взносы» установим вид дохода «Материальная помощь, облагаемая страховыми взносами частично». Здесь также не облагается взносами до 4 000 рублей.

- В налог на прибыль расходы не включаем.

Начисление материальной помощи на свадьбу

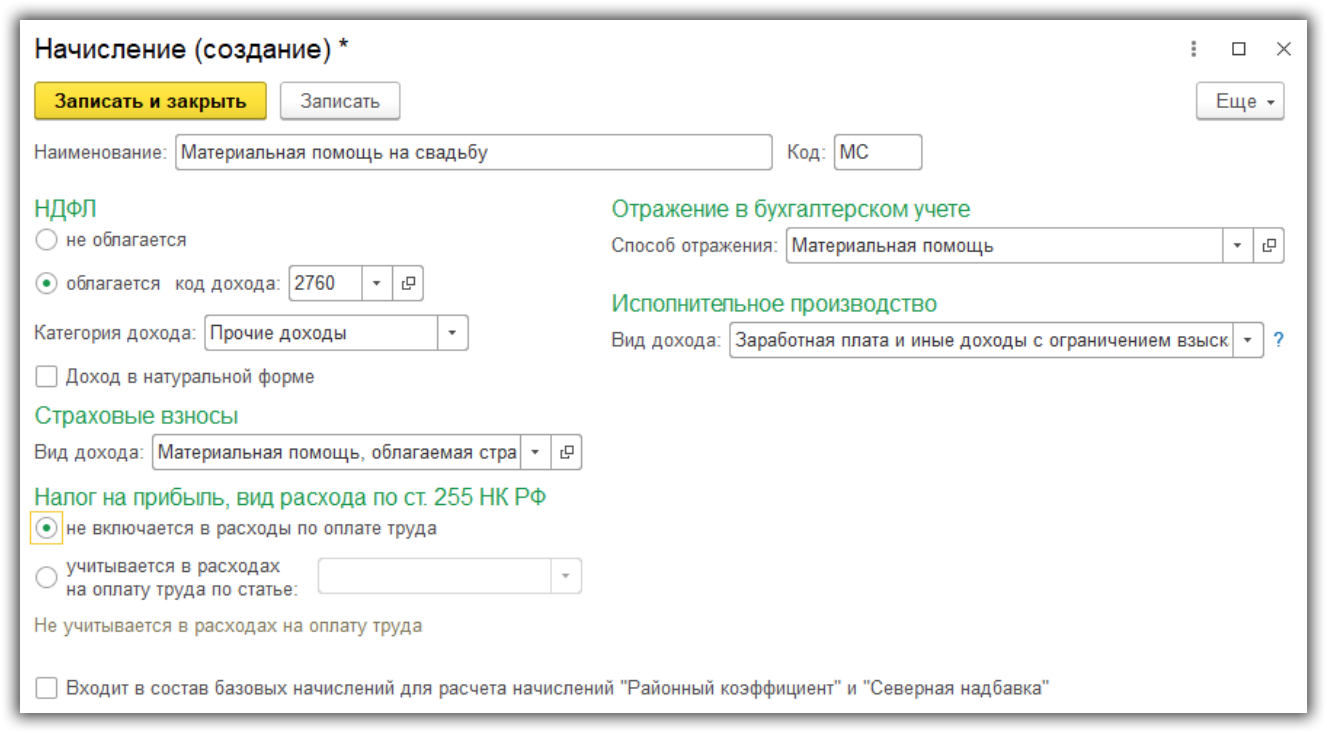

Расчет выполняется при начислении зарплаты.

Получите понятные самоучители по 1С бесплатно:

После автоматического заполнения документа выделим сотрудника для начисления материальной помощи, нажмем кнопку «Начислить» и выберем нужный вид начисления, в данном случае «Материальная помощь на свадьбу».

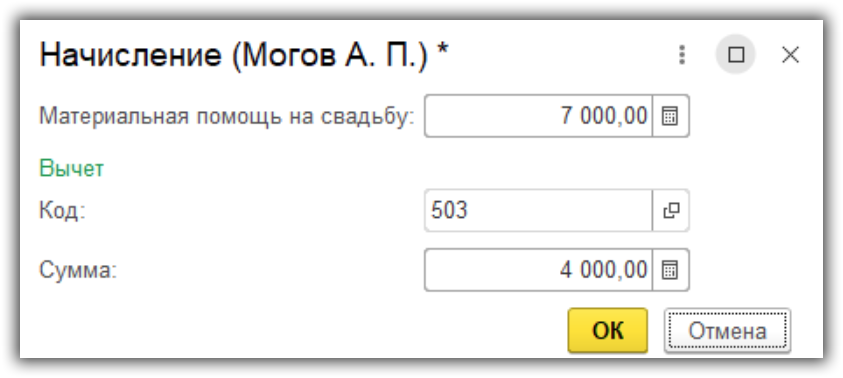

Вводим сумму выплаты, автоматически ставится код вычета и сумма вычета 4 000 рублей. Нажимаем «ОК».

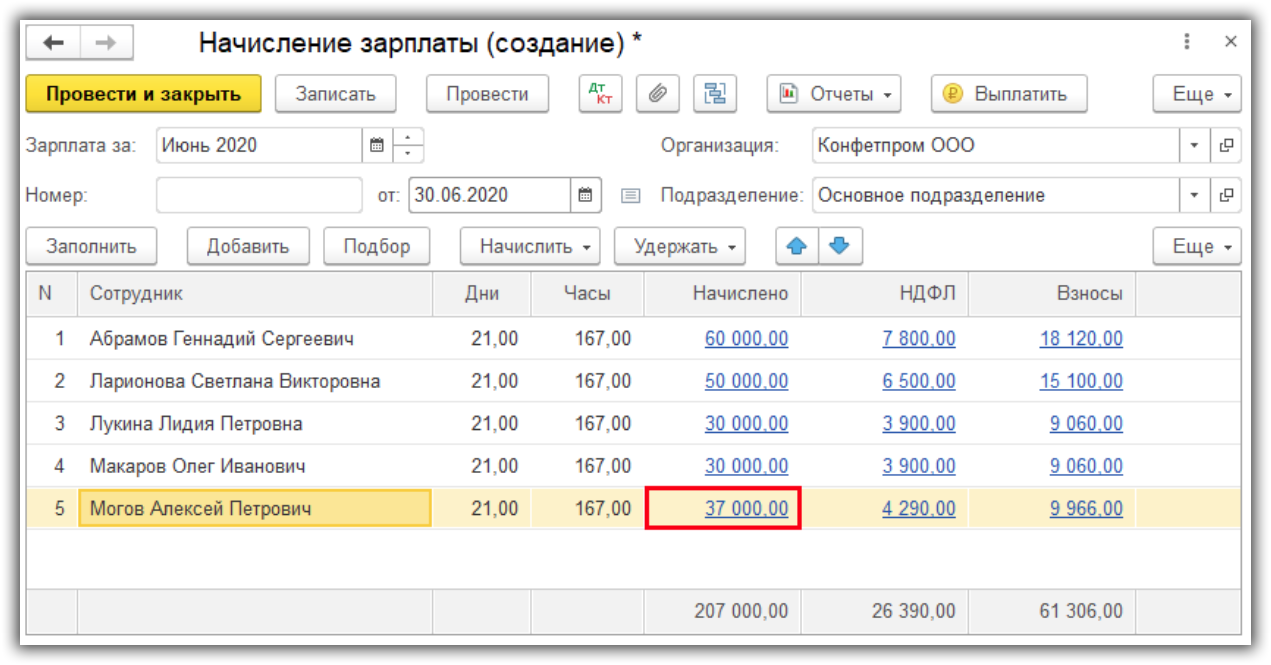

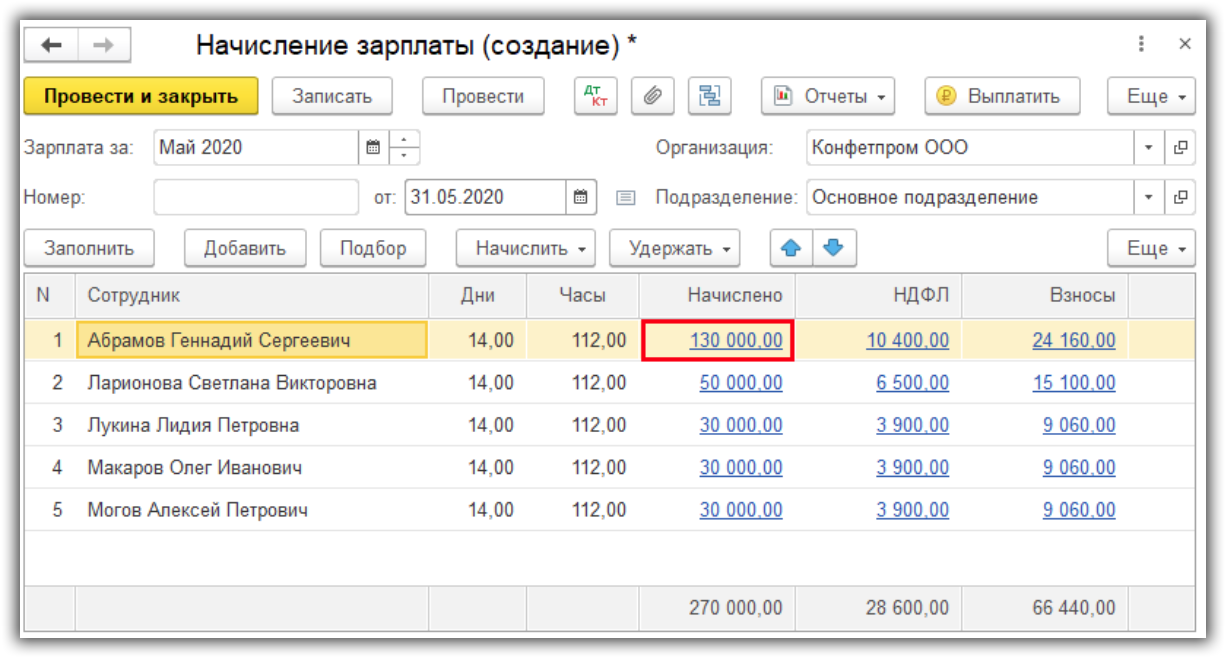

В документе сумма начисления изменилась.

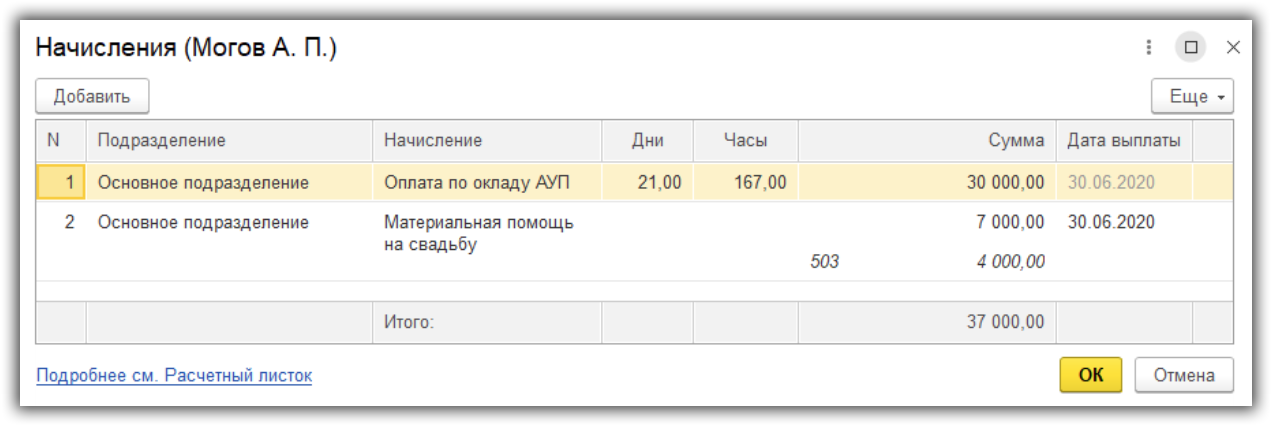

Нажав на ссылку в колонке «Начислено» можно увидеть подробную расшифровку.

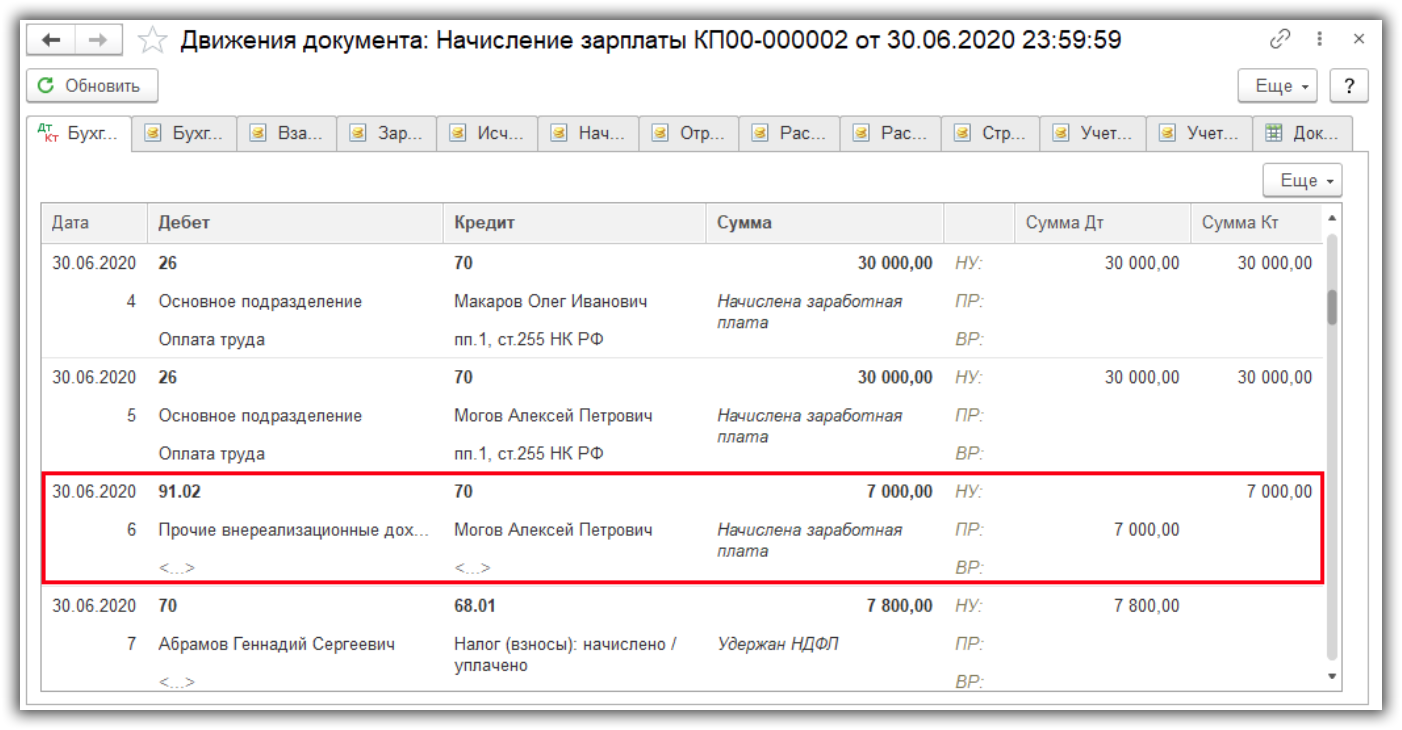

Посмотрим проводки документа.

Материальная помощь при рождении ребенка

Порядок действий для начисления материальной помощи при рождении ребенка похожий. Есть отличия в настройке вида начисления.

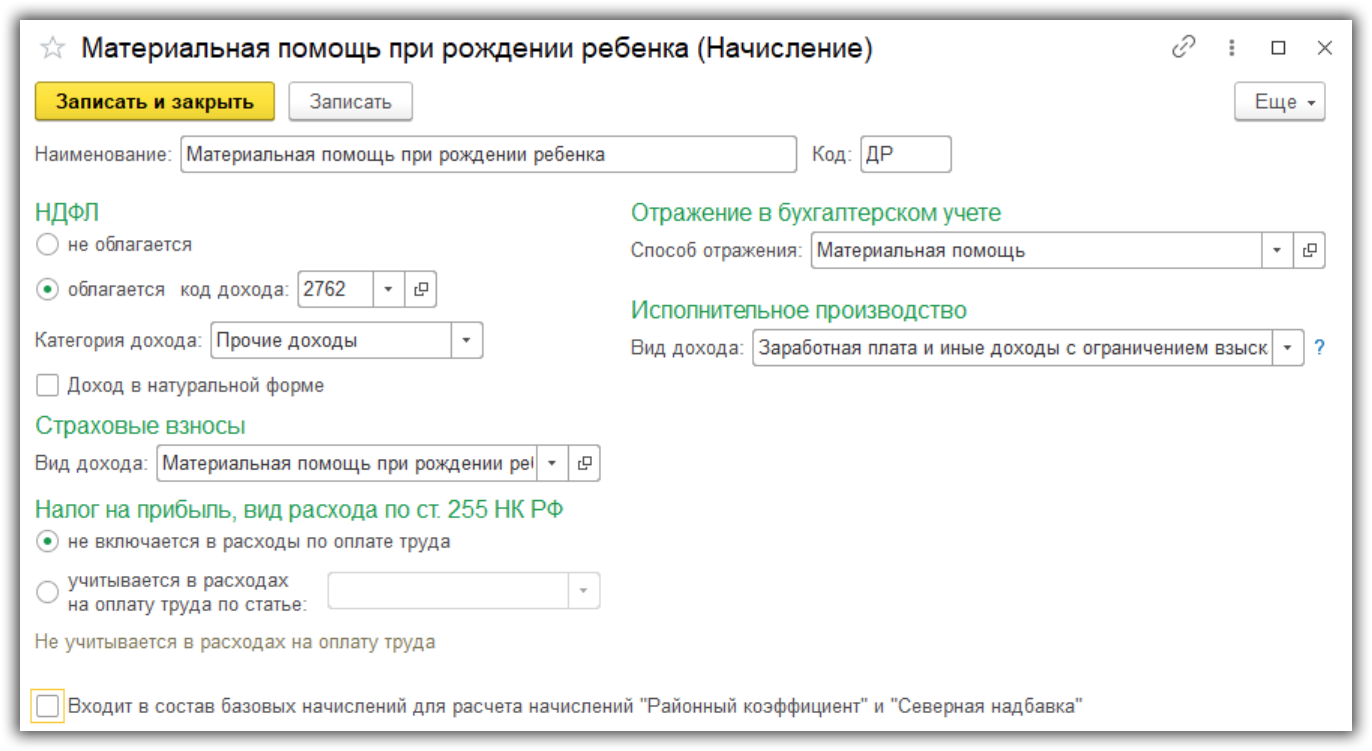

Настройка вида начисления

Создадим новый вид начисления:

- Код дохода НДФЛ ставим 2762 — не облагается НДФЛ до 50 000 рублей.

- Вид дохода страховых взносов — Материальная помощь при рождении ребенка, облагаемая страховыми взносами частично. Также не облагается до 50 000 рублей.

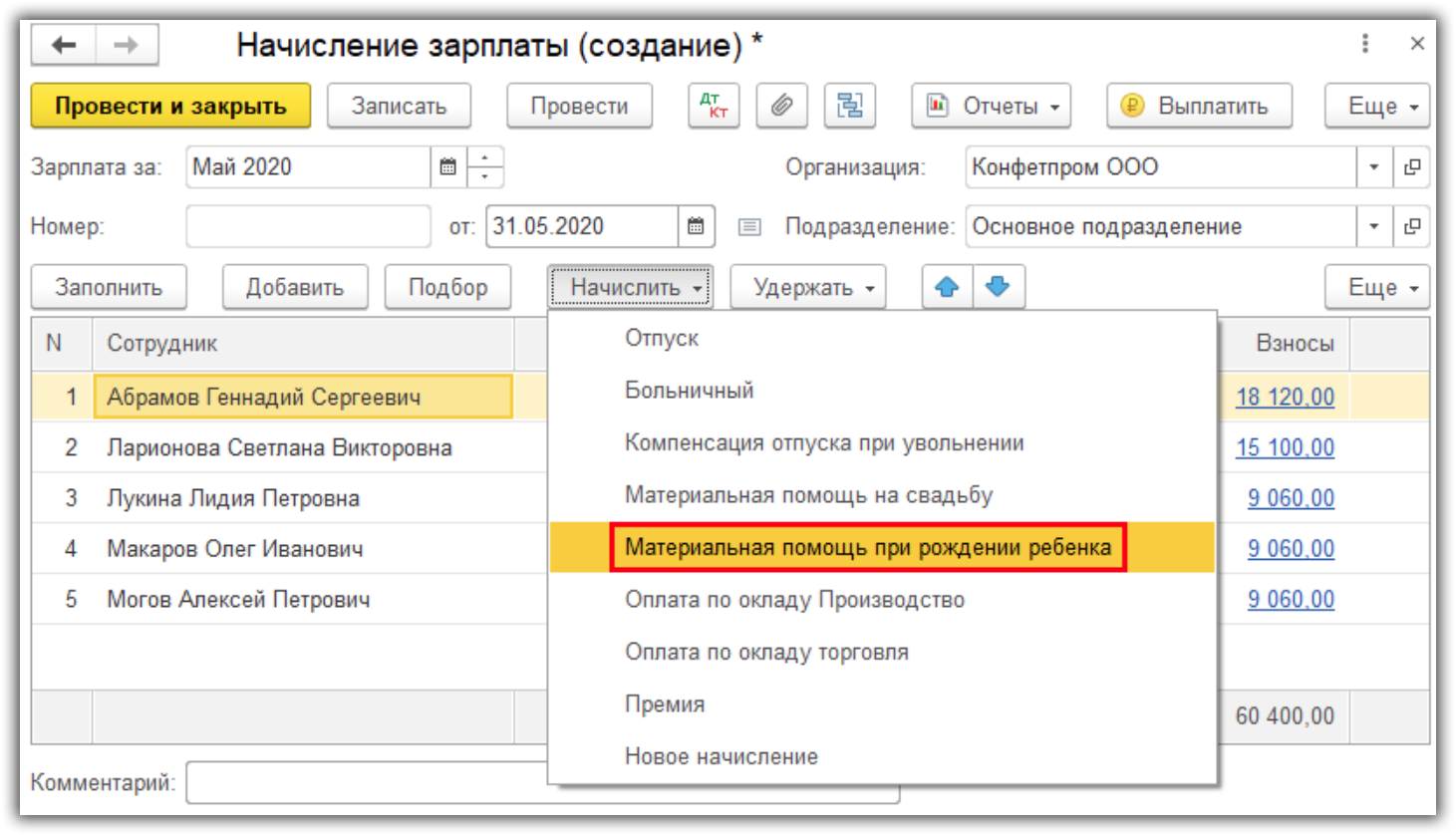

Начисление материальной помощи при рождении ребенка

Для начисления создаем документ «Начисление зарплаты» и по кнопке «Начислить» выберем вид начисления «Материальная помощь при рождении ребенка».

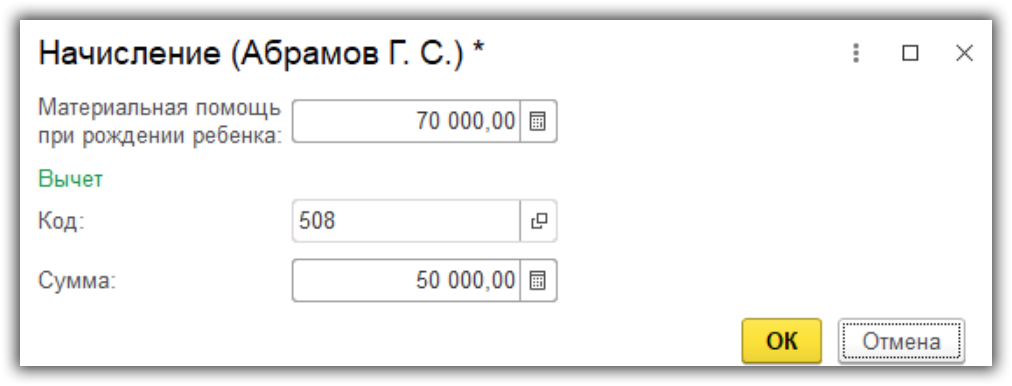

Вводим сумму, автоматически ставит код вычета и сумма вычета. Нажмем «ОК».

Материальная помощь в связи со смертью родственника сотрудника

Рассмотрим начисление материальной помощи в случае смерти родственника сотрудника.

Настройки вида начисления

Создадим новый вид начисления.

- НДФЛ не облагается.

- Вид дохода страховых взносов — Доходы, целиком не облагаемые страховыми взносами, кроме пособий за счет ФСС и денежного довольствия военнослужащих.

Начисление материальной помощи в связи со смертью

Начисляем также в документе «Начисление зарплаты».

Источник

Оформление выдачи материальной помощи: бухгалтерский и налоговый учет

Выдача материальной помощи работникам, действующим и бывшим, может повлечь за собой вопросы, связанные с порядком отражения в бухгалтерском учете проводок по ее выдаче, начислением НДФЛ и страховых взносов, формированием налогового учета по налогу на прибыль.

Многие организации оказывают своим сотрудникам материальную помощь, и у бухгалтера возникают вопросы, какими документами оформить и как отразить в учете выдачу материальной помощи:

- в связи со смертью сотрудника или членов его семьи;

- к отпуску;

- в связи с рождением или усыновлением ребенка;

- в иных случаях.

Оформление выдачи материальной помощи

Законодательно пакет документов на оформление выдачи материальной помощи не определен, в связи с чем руководству организации необходимо разработать регламент для данной хозяйственной операции. Предлагаем следующий пакет типовых документов :

- заявление работника при выходе в отпуск с просьбой предоставить дополнительную выплату к отпуску, если порядок ее выплаты и размер определены в коллективном или трудовом договоре;

- заявление работника с просьбой оказать финансовую поддержку по любым другим основаниям, закрепленным коллективным или трудовым договором, каким-либо другим локально-нормативным актом организации (сотруднику необходимо приложить к заявлению документ, подтверждающий наступление обстоятельств, являющихся основанием данной выплаты);

- приказ о выплате (издается после получения заявления на материальную помощь (по любым основаниям)).

Указанные документы будут основанием для бухгалтера произвести начисление материальной помощи (проводки для отражения в учете будут указаны в следующем разделе).

Материальная помощь, проводки в бухгалтерском учете

Предоставление материальной помощи отражается проводками по дебету счета учета 91 «Прочие доходы и расходы», субсчет 2 «Прочие расходы» в корреспонденции с кредитом счета 73 «Расчеты с персоналом по прочим операциям» в рамках выплат действительным сотрудникам, или счета 76 «Расчеты с разными дебиторами и кредиторами» при оказании финансовой поддержки прочим физическим лицам.

Допускается отражать начисление материальной помощи проводкой по кредиту счета 70 «Расчеты с персоналом по оплате труда», этот порядок закрепите в учетной политике организации.

Поддержка сотрудника может носить как денежную (1), так и натуральную (2) форму:

- Выдана материальная помощь: проводка в корреспонденции с кредитом счета 50 «Касса» (при выдаче ее наличными денежными средствами) или счета 51 «Расчетный счет» (при перечислении на р/с).

- Оказана поддержка сотруднику в натуральной форме: корреспондирующий счет — учет выдаваемого имущества, например 10 «Сырье и материалы», 40 «Готовая продукция и товары».

В случаях направления нераспределенной прибыли на поддержку сотрудников счет 91 заменяется 84-м, «Нераспределенная прибыль (непокрытый убыток)».

С суммы, оказанной своим сотрудникам, финансовой поддержки работодателю необходимо удержать НДФЛ (ст. 210 НК РФ), исключением являются:

- суммы единоразовой финансовой поддержки, не превышающие 4000 руб за календарный год (пп. 28 ст. 217 НК РФ);

- сумма единовременной выплаты от работодателя, но не более 50 000 руб (пп. 8 ст. 217 НК РФ), выплачиваемые родителям при рождении ребенка (усыновителям, опекунам).Ограничение в 50 000 руб. подлежит применению работодателем в отношении каждого из родителей (Письмо Минфина России от 12.07.2017 № 03-04-06/44336).

Во всех остальных случаях необходимо отразить начисление НДФЛ по матпомощи проводкой по дебету счета 73 «Расчеты с персоналом по прочим операциям», счета 70 «Расчеты с персоналом по оплате труда» или счета 76 «Расчеты с разными дебиторами и кредиторами», в корреспонденции с кредитом счета 68 «Расчеты по налогам и сборам».

Суммы оказываемой работодателям помощи близким родственникам своего умершего сотрудника, даже бывшего или вышедшего на пенсию, НДФЛ не облагаются (п. 8 ст. 217 НК РФ). Также получили освобождение от НДФЛ суммы, выплаченные в связи с чрезвычайными ситуациями, жертвами которых стали сотрудники или их близкие родственники (пп. 8.3, 8.4 ст. 217 НК РФ), и единовременные выплаты, производимые в адрес сотрудника, уходящего на пенсию (п. 8.5 ст. 217 НК РФ).

В случаях оказания содействия работникам в натуральной форме и невозможности удержать НДФЛ до конца календарного года работодателю необходимо не позднее 1 марта следующего года сообщить в налоговые органы о данном факте (п. 5 ст. 226 НК РФ).

Страховые взносы

Страховые взносы, по основаниям ст. 421 НК РФ, и взносы «на травматизм» (ст. 20.1 Закона № 125-ФЗ ): когда начислена материальная помощь — проводка по дебету счета учета 91 «Прочие доходы и расходы», субсчет 2 «Прочие расходы» в корреспонденции с кредитом счета 69 «Расчеты по социальному страхованию и обеспечению».

Не подлежат обложению страховыми взносами единовременные выплаты в виде материальной помощи по тем же основаниям, что и для НДФЛ (ст. 422 НК РФ).

При этом работодателю необходимо учитывать, что поддержка сотрудника, выраженная в натуральной форме, тоже является базой для начисления страховых взносов и взносов «на травматизм».

Налоговый учет

В целях налогового учета для организаций, применяющих разные системы налогообложения, можно учесть выплаты матпомощи к отпуску, но только если этот вид выплат закреплен в коллективном или трудовом договоре и зависит от исполнения трудовой дисциплины и заработной платы (Письма Минфина РФ от 03.07.2012 № 03-03-06/1/330, от 03.09.2012 № 03-03-06/1/461).

Это означает, что если коллективным договором установлен для всех сотрудников одинаковый размер выплаты к отпуску, то такие расходы принять при налоговом учете по налогу на прибыль организация не сможет, а если доплата к отпуску выполняет роль единовременной выплаты, связанной с выполнением сотрудником своих трудовых функций, то ее можно принять в расходах для целей налогового учета по налогу на прибыль.

Важно отметить, что, несмотря на то, что выплаты материальной помощи на рождение или усыновление ребенка, в связи со смертью членов семьи и др. виды выплат, определенные трудовым или коллективным договором, не принимаются для целей налогового учета в соответствии с налоговым законодательством, страховые взносы, начисленные по этим выплатам, разрешается принять в целях налогового учета (Письмо Минфина РФ от 29.04.2010 № 03-03-06/4/53).

Источник

Налогообложение и учет материальной помощи

Компании нередко доплачивают сотрудникам: по случаю рождения детей, в связи с болезнью близкого или его смертью. Как правильно отразить такую помощь в бухгалтерском и налоговом учете? Какие документы оформить, чтобы у проверяющих не возникло претензий?

Ответы на эти вопросы нашла Анна Астафьева, старший бухгалтер компании Acsour.

Материальная помощь выплачивается на основании приказа руководителя и письменного заявления сотрудника. К документу необходимо приложить подтверждающие документы: в связи с рождением ребенка – свидетельство о рождении, в связи с бракосочетанием – свидетельство о регистрации брака, в связи со смертью близкого родственника – свидетельство о смерти и документы, на основании которых можно проследить родственную связь (свидетельство о рождении, свидетельство о браке при смене фамилии).

Такие выплаты не являются обязанностью работодателя и в каждой организации регулируются локальными нормативными актами, коллективными договорами или положениями, где может быть оговорена определенная сумма компенсации для того или иного события. Но только этими документами сумма выплаты не ограничивается, работник может самостоятельно обозначить желаемую сумму в заявлении. При этом компания вправе заплатить меньше или вовсе отказать.

Материальная помощь работникам может относиться к расходам текущего года или быть выплачена за счет прибыли. В зависимости от этого итоговое решение о помощи и ее объеме остается за руководителем компании или учредителем. Если же помощь оказывается руководителю компании, то вне зависимости от источника выплаты он должен получить на это разрешение от учредителей. В этом случае материальная помощь производится на основании протокола собрания участников.

Налогообложение помощи

Вне зависимости от того, какую систему налогообложения применяет организация, всю материальную помощь можно разделить на три основных вида в зависимости от налогообложения НДФЛ и взносами в фонды:

- в связи с рождением детей;

- в связи со смертью, стихийным бедствием, терактом;

- по любым другим основаниям.

Также нужно помнить, что материальная помощь должна быть единовременной, т. е. быть начислена один раз в течение налогового периода, которым является год (ст. 216 НК РФ). Рассмотрим правила выплаты пособий по всем трем событиям по отдельности.

Рождение ребенка

Итак, материальная помощь в связи с рождением ребенка. Работодатель может оказывать единовременную материальную помощь своим работникам, которые стали родителями, усыновителями, опекунами.

Если такая материальная помощь выплачивается в течение первого года после рождения (усыновления/удочерения), то она не облагается НДФЛ в пределах 50 000 рублей (п. 8 ст. 217 НК РФ) и взносами в фонды (подп. 3 п. 1 ст. 422 НК РФ и абз. 3 подп. 3 п. 1 ст. 20.2 Федерального закона от 24 июля 1998 г. № 125-ФЗ). Лимит в 50 000 рублей распространяется на каждого из родителей в отдельности (письмо Минфина от 26 сентября 2017 г. № 03-04-07/62184).

Трагический случай

Материальная помощь в связи со смертью, стихийным бедствием или терактом. Работодатель может оказывать единовременную материальную помощь: сотруднику в связи со смертью членов его семьи; бывшему работнику, вышедшему на пенсию, в связи со смертью членов его семьи; специалисту в связи со стихийным бедствием или с другим чрезвычайным обстоятельством; работнику, пострадавшему от террористического акта на территории РФ. Такая матпомощь не облагается взносами в фонды в любых пределах (подп. 3 п. 1 ст. 422 НК РФ; абз. 2 подп. 3 п. 1 ст. 20.2 Федерального закона от 24 июля 1998 г. № 125-ФЗ), а также с выплаченной суммы не удерживается НДФЛ (п. 8 ст. 217 НК РФ).

Кроме того, взносами в ФСС на страхование от несчастных случаев на производстве и профзаболеваний не облагается материальная помощь работнику в связи со смертью членов его семьи.

В справке 2-НДФЛ, которую налоговый агент обязан представлять в ФНС по итогам года, следует отражать не всю материальную помощь, а только по имеющимся соответствующим кодам 2710, 2760, 2762, а также вычеты с нее – 503, 508. Например, для помощи, оказываемой сотруднику в связи со смертью родственника, код не предусмотрен, соответственно, данные суммы не надо указывать в справке.

Понятие «члены семьи» частично раскрывается в статье 1 Семейного кодекса от 29 декабря 1995 года № 223-ФЗ, а также в статье 14 Семейного кодекса. К ним отнесены супруги, родители и дети (усыновители и усыновленные), дедушки, бабушки, внуки. У нашей компании есть практический опыт оспаривания доначислений взносов с материальной помощи в связи со смертью бабушки или дедушки (Постановление 13-го Арбитражного апелляционного суда от 17 апреля 2017 г. по делу № А56-62276/2016 и Постановление 13-го Арбитражного апелляционного суда от 4 апреля 2017 г. по делу № А56-56184/2016).

Другие основания

Материальная помощь по другим основаниям. Работодатель может оказывать помощь своим работникам и по любым другим основаниям, например: по случаю смерти его брата/сестры; к отпуску; в связи с бракосочетанием; в связи с продолжительной болезнью.

Суммы такой материальной помощи не облагаются НДФЛ и взносами в фонды только в пределах 4000 рублей на одного работника за налоговый (расчетный) период (п. 28 ст. 217 НК РФ; подп. 11 п. 1 ст. 422 НК РФ; подп. 12 п. 1 ст. 20.2 Федерального закона от 24 июля 1998 г. № 125-ФЗ).

В справке 2-НДФЛ (приказ ФНС России от 17 января 2018 г. № ММВ-7-11/19@), которую налоговый агент обязан представлять в Федеральную налоговую службу по итогам года не позднее 1 апреля (п. 2 ст. 230 НК РФ), следует отражать не всю материальную помощь, а только по имеющимся соответствующим кодам 2710, 2760, 2762, а также вычеты с нее – 503, 508 (приказ ФНС России от 10 сентября 2015 г. № ММВ-7-11/387@).

Например, для материальной помощи, оказываемой сотруднику в связи со смертью близкого родственника, код не предусмотрен, соответственно, данные суммы не надо указывать в справке 2-НДФЛ.

Налоговый агент обязан представлять в ФНС форму 6-НДФЛ по итогам каждого квартала не позднее последнего дня месяца, следующего за соответствующим периодом, а за год – не позднее 1 апреля (п. 2 ст. 230 НК РФ) (приказ ФНС России от 14 октября 2015 г. № ММВ-7-11/450@).

Материальная помощь, для которой предусмотрены коды, отражается как в первом разделе, так и во втором. Датой получения дохода в виде материальной помощи является дата ее выплаты работнику (подп. 1 п. 1 ст. 223 НК РФ). Например, помощь в связи с бракосочетанием начислена по приказу руководителя в январе 2018 года в сумме 15 000 рублей, а выплачена в день выплаты зарплаты 7 февраля 2018 года. В этот же день удержан и перечислен НДФЛ с нее. Датой получения дохода будет являться 7 февраля 2018 года.

В связи с тем, что некоторая матпомощь является доходом, облагаемым страховыми взносами, ее следует отражать в ежеквартальном расчете по страховым взносам (приказ ФНС России от 10 октября 2016 г. № ММВ-7-11/551@), который работодатель представляет в ФНС не позднее 30-го числа месяца, следующего за расчетным периодом (п. 7 ст. 432 НК РФ). А также в форме 4 – ФСС (приказ ФСС РФ от 26 сентября 2016 г. № 381), которую работодатель сдает ежеквартально в ФСС на бумажном носителе не позднее 20-го числа или в форме электронного документа не позднее 25-го числа месяца, следующего за отчетным периодом (п. 1 ст. 24 Федерального закона от 24 июля 1998 г. № 125-ФЗ).

Как правило, материальная помощь носит непроизводственный характер, и данные расходы не могут быть обоснованными, экономически оправданными затратами (п. 1 ст. 252 НК РФ). Именно поэтому ее сумма не уменьшает базу по налогу на прибыль, если организация применяет ОСНО (п. 23 ст. 270 НК РФ), и не учитывается в расходах при применении УСН «доходы минус расходы» (п. 2 ст. 346.16 НК РФ). Исключение составляет материальная помощь к отпуску при условии, что она закреплена в трудовом или коллективном договоре, зависит от размера заработной платы и соблюдения трудовой дисциплины (письмо Минфина России от 2 сентября 2014 г. № 03-03-06/1/43912). А вот страховые взносы, исчисленные с материальной помощи сверх пределов, в расходы включить можно всем организациям (подп. 1 п. 1 ст. 264 НК РФ и подп. 7 п. 1 ст. 346.16 НК РФ).

Отражение матпомощи в разделе 1 формы 6-НДФЛ за I квартал

| Код строки | Название | Сумма |

| 020 | Сумма начисленного дохода | 15 000 руб. |

| 030 | Сумма налоговых вычетов | 4000 руб. |

| 040 | Сумма исчисленного налога | 1430 руб. |

| 070 | Сумма удержанного налога | 1430 руб. |

Отражение матпомощи в разделе 2 формы 6-НДФЛ

| Код строки | Название | Показатель строки |

| 100 | Дата фактического получения дохода | 07.02.2018 |

| 110 | Дата удержания налога | 07.02.2018 |

| 120 | Срок перечисления налога | 08.07.2018 |

| 130 | Сумма фактически полученного дохода | 15 000 руб. |

| 140 | Сумма удержанного налога | 1430 руб. |

Бухгалтерский учет

В ПБУ 10/99 «Расходы организации» матпомощь отдельно не указана, поэтому ее можно отнести к прочим расходам (п. 11 приказа Минфина России от 6 мая 1999 г. № 33н). Также отсутствует прямое указание по поводу того, на каком конкретном счете учитывать материальную помощь (приказ Минфина РФ от 31 октября 2000 г. № 94н). Соответственно, организация должна самостоятельно закрепить это в своей учетной политике.

Если материальная помощь к отпуску закреплена в коллективном договоре, то она является частью системы оплаты труда и может отражаться в общем порядке, характерном для проводок по зарплате по кредиту счета 70. В случае выплаты за счет чистой прибыли по решению учредителей сумма будет проводиться через дебет 84 счета.

Бератор нового поколения

ПРАКТИЧЕСКАЯ ЭНЦИКЛОПЕДИЯ БУХГАЛТЕРА

То, что нужно каждому бухгалтеру. Полный объем всегда актуальных правил учета и налогообложения.

Источник