- Внесен остаток подотчетной суммы проводка

- Счет 71 — расчеты с подотчетными лицами

- Подотчетные суммы: кому, зачем

- Характеристика счета 71 — расчеты с подотчетными лицами

- Порядок выдачи денег в подотчет из кассы в 2021 году

- Выданы деньги в подотчет: проводка и основные правила

- На какие хозяйственные расходы выдаются средства в подотчет

- Отражаем невозвращенный подотчет в бухучете

- Как отразить невозвращенный подотчет в бухучете

- Как удержать деньги из зарплаты

- Налогообложение невозвращенных подотчетных сумм

- Удержание НДФЛ и страховых взносов с подотчетных сумм

- Включение невозвращенной суммы в расходы

- Как списать невозвращенные суммы в бухучете

- Подводим итоги

Внесен остаток подотчетной суммы проводка

Счет 71 «Расчеты с подотчетными лицами»

Операции по дебету счета

Выданы из кассы денежные средства в подотчет

расходный кассовый ордер (ф. N КО-2)

Выданы подотчетным лицам денежные документы (почтовые марки, билеты и др.)

ведомость на выдачу денежных документов и т.п.

Перечислены авансы подотчетным лицам, находящимся за пределами организации

Выданы в подотчет чековые книжки

ведомость выдачи чековых книжек

Получены в подотчет работниками обособленного подразделения центральной кассы головной организации по доверенности денежные средства и денежные документы (в бухгалтерии обособленного подразделения). Одновременно в бухгалтерии головной организации: дебет счета 79, кредит счета 50

копия расходного кассового ордера, авизо

Получены в подотчет работником головной организации в операционных кассах обособленных подразделений наличных и денежных документов (в центральной бухгалтерии). Одновременно в обособленном подразделении: дебет счета 79, кредит счета 50

копии расходных кассовых ордеров, авизо

Получены в подотчет лимитированные чековые книжки представителями обособленных подразделений (в центральной бухгалтерии)

ведомость выдачи чековых книжек

Переоформлена задолженность подотчетных лиц в связи с их переходом из одного обособленного подразделения в другое

Зачислена в подотчет продавцам полученная выручка за проданную продукцию на продовольственном рынке (торговля с машин, лотков и т.п.) (при использовании в расчетах с материально ответственными лицами счета 71)

товарный отчет продавца и др. уполномоченных лиц

Отражены положительные курсовые разницы по подотчетным суммам, выданным в иностранной валюте

Операции по кредиту счета

Списана задолженность подотчетных лиц на сумму принятых к учету (стоимость ценностей, расходы по доставке и т.п.) (без использования счета 15):

авансовые отчеты (ф. N АО-1) с приложением документов, подтверждающих произведенные расходы

— оборудования к установке

— внеоборотных активов (машин, оборудования, взрослых животных, нематериальных активов и т.п.)

— животных для выращивания и откорма, служебных собак

Списана задолженность с подотчетных лиц при принятии к учету материальных ценностей (стоимость ценностей, расходы по доставке и т.п.) с применением счета 15

авансовые отчеты (ф. N АО-1) с приложением документов, подтверждающих произведенные расходы

Отражена сумма налога на добавленную стоимость по приобретенным активам и оплаченным расходам подотчетными лицами

авансовые отчеты (ф. N АО-1) с приложением документов, подтверждающих произведенные расходы

Списаны подотчетные суммы по расходам, относимым к обычной деятельности организации:

авансовые отчеты (ф. N АО-1) с приложением документов, подтверждающих произведенные расходы

— основному и вспомогательному производству

— на общепроизводственные и общехозяйственные нужды

— по исправлению допущенного брака

— расходы обслуживающих производств

— расходы коммерческого характера (реклама, содержание торговых точек, ларьков, магазинов и т.п.)

— расходы, относящиеся к отгрузке продукции и товаров, выручка от продажи которых не может быть признана в момент отгрузки (например, экспортные операции)

— работы, относимые к расходам будущих периодов

Списана задолженность подотчетных лиц по принятым к учету товарам

авансовые отчеты (ф. N АО-1) с приложением документов, подтверждающих произведенные расходы

Возвращены подотчетные суммы в кассу

приходный кассовый ордер (ф. N КО-1)

Возвращены денежные документы

ведомости оприходования денежных документов

Сдана выручка в кассу за реализованную продукцию на продовольственном рынке

приходный кассовый ордер (ф. N КО-1)

Возвращены подотчетные суммы в безналичном порядке

Сдана выручка, полученная от продажи продукции на продовольственном рынке инкассаторам банков; переведена выручка через почту и т.п.

квитанции инкассации и почтовых отделений

Оплачена через подотчетных лиц задолженность поставщикам

квитанции к приходному кассовому ордеру

Удержаны подотчетные суммы из оплаты труда работника

расчетно-платежная ведомость (ф. N Т-49), расчетная ведомость (ф. N Т-51)

Отнесена на расчеты с персоналом задолженность по подотчетным суммам (незаконные расходы из выручки, недостачи выручки от продажи на продовольственном рынке; расходы по предъявленным оправдательным документам и т.п.)

приказ руководителя, утвержденные авансовые отчеты

Возвращены чековые книжки

ведомость оприходования чековых книжек

Оплачены услуги прочих кредиторов за счет подотчетных сумм

корешок квитанции приходного кассового ордера, авансовый отчет (ф. N АО-1) с приложением документов, подтверждающих произведенные расходы

Списана с заведующего столовой сельхозорганизации стоимость блюд, отпущенных по талонам

отчеты материально ответственных лиц столовой с приложением документов

Переоформлена задолженность подотчетных лиц в связи с переводом их из одного обособленного подразделения в другое

приказ о переводе работников

Списана на финансовые результаты задолженность по подотчетным суммам, нереальным для взыскания

акт инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами (ф. N ИНВ-17), приказ руководителя

Оплачены за счет подотчетных сумм расходы, связанные с продажей, выбытием и прочим списанием основных средств и иных активов (кроме продукции, товаров и животных)

авансовые отчеты (ф. N АО-1) с приложением документов, подтверждающих произведенные расходы

Начислены отрицательные курсовые разницы по подотчетным суммам в иностранной валюте

Отражаются не возвращенные в установленные сроки подотчетные суммы

Оплачены через подотчетных лиц расходы, связанные с чрезвычайными обстоятельствами

авансовые отчеты (ф. N АО-1) с приложением документов, подтверждающих произведенные расходы

Источник

Счет 71 — расчеты с подотчетными лицами

Подотчетные суммы: кому, зачем

В жизнедеятельности любой организации возникают ситуации, когда расчет за наличные средства предпочтительнее, чем оплата по счету через банк, или когда сотрудник едет в командировку, или есть необходимость устроить культурную программу важному клиенту. Все эти ситуации приводят к появлению сумм, выданных работникам компании на определенные нужды с последующим предоставлением отчета по тратам. То есть подотчетные деньги — это те средства фирмы, которые тратятся сотрудниками в соответствии с назначенными целями. Для контроля используется счет 71 — расчеты с подотчетными лицами аккумулируются именно там.

Как происходит выдача средств под отчет:

- Сотрудник пишет заявление на имя директора. Директор визирует данное заявление.

- Работодателем издается соответствующее распоряжение.

ВНИМАНИЕ! С 30.11.2020 правила выдачи подотчета упростили. Теперь в заявлении на выдачу денег под отчет не обязательно указывать сумму аванса и срок, на который выдают подотчетные суммы. Срок организация устанавливает самостоятельно. Исключение — командированные подотчетники. Для них также сохранился срок сдачи отчета — в течение 3-х дней после возвращения. Также работодателям разрешили оформлять один приказ на несколько выдач наличных денег одному или нескольким работникам. В этом случае нужно указать фамилию, сумму и срок, на который выдают деньги, по каждому работнику.

Что делать, если работник не вернул подотчетную сумму и не предоставил авансовый отчет о расходах в установленный срок? Как отразить невозврат подотчетной суммы в бухгалтерском и налоговом учете? Ответы на эти и другие вопросы есть в КонсультантПлюс. Если у вас еще нет доступа, получите пробный онлайн-доступ к системе бесплатно.

- В течение установленного работодателем количества дней после командировки сотрудник представляет авансовый отчет с приложением документов. Если это были хозяйственные или прочие траты, авансовый отчет необходимо предоставить в течение этого же количества дней по окончании срока, на который они выдавались. Этот срок нормативно не установлен, поэтому его необходимо утвердить локальным актом для усиления контроля над расходами.

Иногда возникает обратная ситуация: работник не получал деньги из кассы, но пришлось потратить на нужды предприятия.

Что делать в таком случае, читайте в нашей статье.

Далее бухгалтер обрабатывает полученные документы и проводит их через счет расчетов с подотчетными лицами, т. е. счет 71.

Характеристика счета 71 — расчеты с подотчетными лицами

Что же о счете 71 по расчету с подотчетными лицами говорит нам инструкция по применению плана счетов?

Данный счет предназначен для сбора информации о расчетах с работниками. Подотчетные суммы, не возвращенные в срок, списываются как недостачи. Развернутый учет на счете 71 — расчеты с подотчетными лицами — ведется по каждому сотруднику индивидуально.

Рассмотрим типовые проводки по данному счету:

Источник

Порядок выдачи денег в подотчет из кассы в 2021 году

Выданы деньги в подотчет: проводка и основные правила

Правило 1. При оформлении кассовых документов бухгалтер обязан руководствоваться положениями указания № 3210-У.

Правило 2. Выдача денег подотчетному лицу оформляется на основании приказа или иного распорядительного документа руководства фирмы либо письменного заявления работника. В заявлении должна быть указана сумма к выдаче и срок, на который выдаются деньги. Кроме этого, необходимо описать цель, на которую необходимы подотчетные средства, чтобы было понятно, что потребность в них вызвана производственной необходимостью и связана с деятельностью предприятия (п. 6.3 указания № 3210-У). При этом если в течение дня суммы выдаются разным сотрудникам, то достаточно оформить один приказ руководящего лица с указанием Ф. И. О. и должностей всех подотчетников, суммы, целей и срока выдачи. Приказ должен быть подписан руководителем и содержать дату и регномер (письмо ЦБ РФ от 06.09.2017 № 29-1-1-ОЭ/2064).

Правило 3. Срок выдачи подотчетных средств устанавливается локальным актом предприятия. Срок возврата средств с 30.11.2020 года работодатель утверждает самостоятельно. Исключение — командировка, по возвращении из которой сотрудник обязан отчитаться в течение 3-х дней. По истечении срока, на который выдавались средства, подотчетник обязан отчитаться и/или вернуть остаток денег предприятию.

Правило 4. Выдача денег в подотчет из кассы оформляется расходным ордером. Возврат остатков подотчетных сумм — приходными ордерами. Деньги в подотчет могут выдаваться и путем их перечисления на банковскую карту заявителя (письмо Минфина от 25.08.2014 № 03-11-11/42288). Вернуть деньги подотчетник тоже может путем перечисления средств на расчетный счет предприятия. Однако возможность безналичных подотчетных расчетов должна быть закреплена в учетной политике.

О переводе подотчетных сумм на банковскую карту сотрудника и их возврате читайте здесь.

Правило 5. Лимит сумм, которые можно выдать в подотчет, не установлен. Поэтому предприятие вправе выдать подотчетному лицу деньги в любой сумме. Однако если подотчетное лицо будет рассчитываться наличными по договорам от имени своего предприятия, то лимит расчетов (100 000 руб. по одному договору) необходимо учитывать.

Как применять ККТ при расчетах через подотчетных лиц? Узнайте экспертное мнение в КонсультантПлюс, получив пробный доступ к системе бесплатно.

Правило 6. Выдача денег в подотчет лицу, у которого имеется задолженность по подотчетным суммам, с 19.08.2017 не является нарушением закона.

О том, какую максимальную сумму можно выдать в подотчет, как и когда это сделать, можно узнать из статьи «Какую максимальную сумму можно выдать в подотчет?».

Правило 7. С 2014 года предприятия и индивидуальные предприниматели могут выдавать денежные средства в подотчет работникам, под которыми понимаются не только сотрудники, работающие на основе постоянного трудового договора, но и те, кто состоит с предприятием в гражданско-правовых отношениях (письмо ЦБ РФ от 02.10.2014 № 29-1-1-6/7859).

Выдано из кассы в подотчет — как данная хозоперация отразится на счетах бухучета? Проводка будет иметь следующий вид: Дт 71 Кт 50. Напомним, что аналитический учет подотчетных сумм ведется в разрезе подотчетных лиц. Это позволяет быстро проверить, имеется ли у подотчетного лица незакрытая задолженность по выданным средствам.

На какие хозяйственные расходы выдаются средства в подотчет

В Плане счетов (приказ Минфина от 31.10.2000 № 94н) в разделе, описывающем счет 71 «Расчеты с подотчетными лицами», сказано, что по данному счету отражаются операции по расчетам с работниками предприятия по суммам, выданным на административно-хозяйственные и прочие расходы в подотчет.

Что именно включают в себя административно-хозяйственные расходы, изложено в письме Госстроя РФ «О Порядке определения стоимости строительства и свободных (договорных) цен на строительную продукцию в условиях рыночных отношений» от 29.12.1993 № 12-349. Несмотря на то что письмо имеет отношение к ценообразованию в строительстве, в нем довольно полно раскрыт смысл понятия «административно-хозяйственные расходы».

На практике деньги в подотчет чаще всего выдаются на следующие нужды:

- почтовые расходы и затраты на связь;

- ТМЦ для аппарата управления, включая канцтовары;

- представительские нужды;

- командировочные расходы и пр.

Выше мы привели следующее правило: в заявлении о выдаче денег в подотчет или соответствующем приказе руководителя необходимо указать нужды, на которые выдаются деньги. И хотя формально это напрямую законом не установлено, в п. 6.3. указания № 3210-У отмечается, что деньги выдаются «на расходы, связанные с осуществлением деятельности юридического лица, индивидуального предпринимателя». Поэтому в заявлении или приказе о выдаче денег на подотчет лучше указать конкретную цель получения средств.

Если из кассы выданы деньги подотчетному лицу на хознужды, проводки могут иметь следующий вид:

Источник

Отражаем невозвращенный подотчет в бухучете

Подотчетным лицам выдаются деньги на приобретение товаров для организации, но иногда от них нет ни покупки, ни авансового отчета, ни денег. Рассмотрим, что делать, когда работник не отчитался за полученный аванс и отказывается его возвращать.

Как отразить невозвращенный подотчет в бухучете

Подотчетник должен вернуть неизрасходованные деньги в срок, на который они ему выдавались. Если он это не сделал, придется признать их невозвращенными.

К таким средствам относят:

- деньги, по которым не сдан авансовый отчет либо представлен, но обоснованно не принят руководителем;

- остаток средств не сдан в кассу, несмотря на то, что авансовый отчет представлен.

Эти суммы отражаем в бухучете на основании бухгалтерской справки проводкой Дт 94 Кт 71.

Чтобы у проверяющих не возникло сомнений в том, что деньги взяты под отчет, а не присвоены работником, рекомендуем установить в организации правила с ясными сроками представления отчета об израсходованных суммах. Причем к таким отчетам должны прилагаться подтверждающие первичные документы.

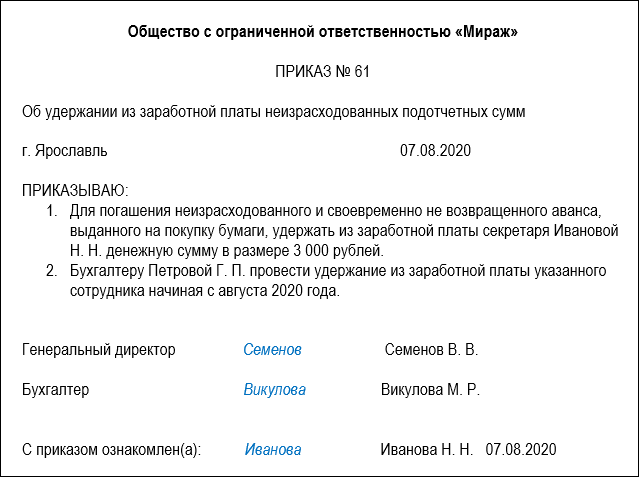

Как удержать деньги из зарплаты

Максимальный размер удержания при каждой выплате зарплаты — 20% за минусом НДФЛ (ст. 138 ТК РФ). Если невозвращенная сумма больше, то вычитать ее придется в несколько этапов (месяцев).

Секретарь ООО «Мираж» Иванова Н. Н. 3 августа 2020 года взяла подотчет 5 000 рублей на покупку бумаги сроком на 1 день. Отчитаться нужно в течение 3 дней с даты окончания срока выдачи — до 6 августа включительно. Девушка уложилась вовремя, сдала авансовый отчет и чеки на покупку бумаги. Оказалось, что потратила она не 5 000, а только 2 000 руб. Остальные 3 000 не вернула, но согласилась на удержание.

Зарплата Ивановой за август — 25 000 руб. Значит, можно в этом месяце взять у нее: (25 000 — 25 000×13%) х 20% = 4 350 рублей. Но долг работницы меньше этой суммы — всего 3 000. Значит, бухгалтер удержит его полностью с зарплаты за август 2020 года.

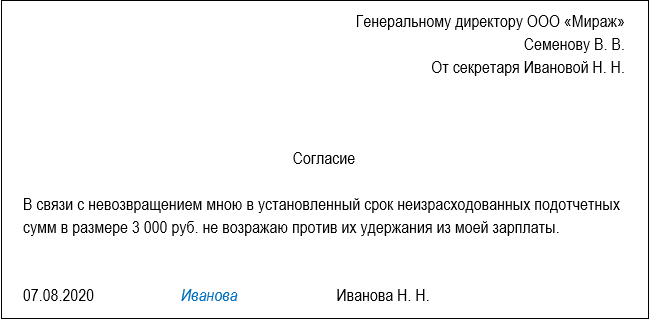

Чтобы вычесть невозвращенную сумму из зарплаты работника, нужно составить приказ об удержании. Оформляется он произвольно, подписывается руководителем. Сделать это нужно не позднее месяца с даты окончания срока возврата подотчетной суммы (ст. 137 ТК РФ). Если время упущено, возвращать деньги придется через суд.

Принудительно недоначислить зарплату работнику нельзя, на списание нужно получить его согласие. Он должен подтвердить, что не оспаривает оснований и размеров удержания (ст. 137 ТК РФ). Согласие оформляется в произвольной форме отдельным документом или же можно предусмотреть место для подписи в приказе. Если работник против, то придется идти в суд.

В бухучете удержание невозвращенных денег из зарплаты работника отражаются проводкой Дт 70 Кт 94. Первичным документом будет приказ руководителя, согласие работника и расчетная ведомость.

Начислять НДФЛ и страховые взносы не надо, поскольку доход у работника отсутствует, деньги он вернул. На прибыль организации это также не влияет, ведь не состоялось ни дохода, ни расхода.

Налогообложение невозвращенных подотчетных сумм

Наличие просроченого подотчета не всегда означает, что деньги стали доходом работника. До тех пор, пока не истечет срок давности или сумма долга не прощена, в учете будет числиться задолженность.

Удержание НДФЛ и страховых взносов с подотчетных сумм

Начислить налог нужно в день получения денег работником (Письмо Минфина № 03-03-06/1/610 от 24.09.2009) — это:

- день, когда истек срок давности;

- день, когда фирма простила долг.

Удерживать НДФЛ можно при перечислении зарплаты, но налог не должен быть больше половины заработка (п. 4 ст. 226 НК РФ). Если виновник уже уволился, ушел в декрет или невозможно удержать НДФЛ по иным причинам до конца года, то фирма до 1 марта следующего года должна письменно уведомить работника и свою налоговую инспекцию, что не может удержать налог, а также сообщить суммы дохода гражданина и предполагаемого налога (п. 5 ст. 226 НК РФ).

Взносы начисляются в день:

- списания задолженности, прощения долга;

- истечения месячного срока, предоставленного на удержание подотчетных средств из зарплаты работника.

В последнем случае, если долг все же будет возвращен или подотчетник подтвердит покупку товаров или услуг (чеками, накладными), то нужно пересчитать базу для начисления взносов и вернуть уплаченные суммы (п. 5 приложения к Письму ФСС № 02-09-11/06-5250 от 14.04.2015).

Включение невозвращенной суммы в расходы

Подотчетные деньги, перешедшие в доход работника, можно считать безнадежными (не подлежащими возврату) и списать их в состав внереализационных расходов, только если (п. 2 ст. 266 НК РФ):

- истек срок давности (3 года);

- исполнительное производство прекращено (у должника нет имущества, чтобы погасить долг).

Если фирма простила долг или суд отказал во взыскании, сумма подотчета безнадежной не считается и не уменьшает базу по налогу на прибыль (Письмо Минфина № 03-03-06/1/42962 от 22.07.2016).

Подотчетные деньги, признанные безнадежными, включают в расходы при расчете налоговой базы текущего отчетного (налогового) периода (Письмо Минфина № 03-03-06/1/589 от 15.09.2010). Суммы уплаченных страховых взносов, начисленных на невозвращенную сумму, можно учитывать при расчеты базы по налогу на прибыль, независимо от того, признан ли расходом долг работника.

В налоговом учете резерв по задолженности подотчетника создать нельзя: она не считается сомнительной, поскольку не связана с реализацией (п. 1 ст. 266 НК РФ).

Как списать невозвращенные суммы в бухучете

Если директор простил долг работнику, то нужно признать эту сумму прочим расходом (п. 11 ПБУ 10/99). В учете невозвращенные подотчетные деньги признают прочим расходом проводкой Дт 91.2 Кт 94. Основанием будет приказ руководителя и бухгалтерская справка.

А если фирма взыскивает сумму по суду, то нужно отразить ее на счете 73 (или 76, если работник уже уволился). Причем сумму можно указать в том размере, который считается правильным на основе бухгалтерских записей (п. 73 Положения по ведению бухгалтерского учета и бухгалтерской отчетности, утв. Приказом Минфина № 34н от 29.07.1998, далее — Положения).

Когда задолженность сомнительная (скорее всего не будет погашена), создают резерв по сомнительным долгам. Списать такую сумму можно, если суд откажет во взыскании, у должника не окажется имущества для погашения долга, не удастся его найти или истечет срок давности. Делают это за счет созданного резерва, а если его нет или средств недостаточно, то признают прочим расходом (п. 77 Положения).

Если списывается долг из-за невозможности взыскания (нет имущества, не нашли человека), то следует учесть его на забалансовом счете 007 «Списанная в убыток задолженность неплатежеспособных дебиторов», чтобы наблюдать за возможностью ее взыскания при стабилизации финансового положения должника. Списание долга в убыток из-за неплатежеспособности не является аннулированием дебиторки. Она должна отражаться за балансом в течение 5 лет с момента списания (п. 77 Положения).

В бухгалтерском учете потребуется сделать следующие записи:

- отражен долг работника (уволенного) по подотчету — Дт 73 (76) Кт 94;

- создан резерв по сомнительной дебиторской задолженности — Дт 91.2 Кт 63;

- списана задолженность подотчетного лица (если есть резерв) — Дт 63 Кт 73 (76);

- списана задолженность подотчетного лица (если нет резерва или недостаточно средств) — Дт 91.2 Кт 73 (76);

- списана задолженность в связи с невозможностью взыскания — 007.

Подтверждением будут приказы руководителя, бухгалтерские справки, справки-расчеты, соглашение о прощении долга, акт инвентаризации расчетов.

Подводим итоги

- Если подотчетник не вернул деньги в срок, можно по его согласию удержать их из зарплаты, в противном случае — взыскать по суду.

- На невозвращенную сумму, ставшую доходом работника, нужно начислить НДФЛ и страховые взносы.

Привет, Гость! Идет набор на программу профессиональной переподготовки.

Получите диплом с квалификацией «Главный бухгалтер на УСН, код В, уровень квалификации 6». После курса вы сможете без посторонней помощи вести ИП или небольшую компанию на упрощенной системе налогообложения.

Успейте записаться, пока есть места! Старт уже 1 марта, программа здесь.

Источник