- НДФЛ: проводки

- Ставки НДФЛ

- НДФЛ: основные корреспонденции счетов

- Начисление НДФЛ, проводки

- Взаиморасчеты с физлицами

- Проводки и особенности оформления в программе «1С»

- Пример отражения расчетов

- Начислен НДФЛ (бухгалтерская проводка)

- Начисление НДФЛ: проводки налогового агента (основные)

- Как рассчитать налог на доходы физических лиц по трудовому договору (формула)

- Порядок исчисления НДФЛ по материальной выгоде (пример)

- Начисление НДФЛ при командировочных расходах

- Начисление НДФЛ на выплаченные дивиденды

- Приобретение работ, услуг у физического лица

- Итоги

НДФЛ: проводки

НДФЛ, или подоходный налог, — сокращенное название налога, удерживаемого с доходов физических лиц при их выплате.

Бухучет НДФЛ ведется на счете 68.01 в разрезе аналитик: налог, пени, штрафы за нарушение налогового законодательства по налогу на доходы физических лиц (НДФЛ).

Согласно НК РФ, расчет и удержание подоходного налога должен производить тот, кто выплачивает доход физическому лицу, так называемый источник выплаты.

С точки зрения налогового законодательства, источник выплаты доходов физлицам является налоговым агентом. Его обязанностью является перечисление в бюджет НДФЛ с суммы выплаченных вознаграждений не позднее дня, следующего за перечислением денежных средств работнику, за исключением двух случаев:

- оплаты больничного листка;

- выплаты отпускных.

Для указанных случаев сроком уплаты подоходного налога является последний день месяца, в котором были выплачены отпускные или пособие по листку нетрудоспособности.

Ставки НДФЛ

Расчет НДФЛ производится по ставке 13 % за исключением следующих случаев:

- Доходы, облагаемые по ставке 35 %:

- выигрыш призов (в лотерее, в рекламной акции и т. п.);

- проценты по банковским вкладам;

- проценты по облигациям российских компаний;

- экономия на проценте по кредиту;

- кредитных потребительских и сельскохозяйственных кооперативов от предоставления займов.

- Доходы, облагаемые по ставке 30 %:

- нерезидентов РФ, за исключением дивидендов от российских организаций, заработка высококвалифицированных специалистов, а также вознаграждения, полученные нерезидентами от некоторых видов трудовой деятельности, установленных пунктом 3 статьи 224 НК РФ ;

- по ценным бумагам, за исключением перечисленных в п. 5 ст. 224 НК РФ.

- Доходы, облагаемые по ставке 15 %:

- дивиденды от российских компаний, полученные нерезидентами.

- Доходы, облагаемые по ставке 9 %:

- проценты по облигациям с ипотечным покрытием, выпущенным до 01.01.2007;

- учредителей доверительного управления ипотечным покрытием, по ипотечным сертификатам участия, выданным до 01.01.2007.

Когда начислен НДФЛ, проводка возникает по кредиту счета 68.01 в корреспонденции со счетами бухгалтерского учета, по которым начислены доходы.

НДФЛ: основные корреспонденции счетов

В зависимости от вида получаемых работником вознаграждений проводки по начислению налога на доходы физических лиц имеют следующие корреспонденции:

- Дт 70 Кт 68.01 — удержан НДФЛ:

- с зарплаты;

- с больничных;

- с отпускных;

- с премий;

- с командировочных сверх норматива;

- с материальной выгоды от экономии на процентах.

- Дт 73 Кт 68.01 — начислен подоходный:

- с материальной помощи свыше 4000 рублей,

- с подарков свыше 4000 рублей.

- Дт 75 Кт 68.01 — начислен НДФЛ с дивидендов учредителям.

- Дт 76 Кт 68.01 — подоходный налог с выплат по договору ГПХ лицам, не состоящим в штате.

Когда удержан НДФЛ, проводка дополнительная не возникает, потому что удержание подоходного налога происходит в момент выплаты дохода физлицу. Поскольку доход выплачивается за вычетом начисленного налога, то это и есть операция по удержанию подоходного налога налоговым агентом. До тех пор, пока доход за вычетом подоходного налога не выплачен, НДФЛ не считается удержанным.

Начисление НДФЛ, проводки

Типовые проводки по начислению НДФЛ представлены в таблице.

Источник

Взаиморасчеты с физлицами

Инна Хлевняк, бухгалтер-консультант Линии консультаций компании «ГЭНДАЛЬФ».

Рассмотрим, как происходит отражение расчетов по договорам гражданско-правового характера с физлицами в «1С:Бухгалтерия государственного учреждения 8», ред. 1.0.

Проводки и особенности оформления в программе «1С»

Обычно все расчеты по договору гражданско-правового характера происходят в программе по расчету заработной платы.

Начисление сумм по оплате труда отражается проводкой Дт 401.20 Кт 302.25, субконто «Исполнитель» и «Договор ГПХ».

Удержание НДФЛ отражается проводкой Дт 302.25, субконто «Исполнитель» и «Договор ГПХ» Кт 303.01, субконто «Налог на доходы физлиц».

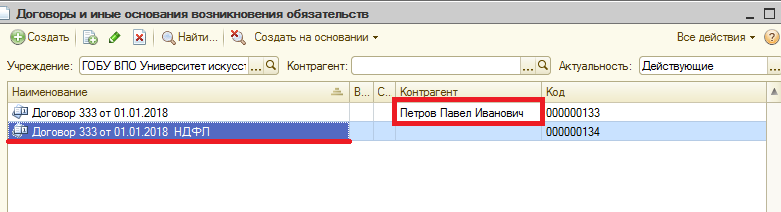

Для ведения аналитического учета принятых и денежных обязательств в программе предусмотрен справочник «Договоры и иные основания принятия обязательств». Исполнение принятых обязательств регистрируется документами «Заявка на кассовый расход» («Заявка на кассовый расход (сокращенная)», «Платежное поручение» и пр.). При проведении документа указанный в документе элемент справочника «Договоры и иные основания отражения обязательств» отражается в записи регистра бухгалтерии счетов 304.05 и 18 в реквизите «Характеристика движения по кредиту».

В «Заявке на кассовый расход» следует указать получателя платежа из справочника «Контрагенты». Как правило, договор связан с конкретным контрагентом.

В рассматриваемой ситуации договор (ГПХ) заключен с работником организации, однако при уплате НДФЛ и страховых взносов получателем платежа будет выступать бюджет (внебюджетный фонд).

С целью учета принятых обязательств по заработной плате, НДФЛ, страховых взносов и т.п. в справочник «Договоры и иные основания возникновения обязательств» допустим ввод элементов без указания контрагента, однако при этом теряется связь с исполнителем по договору ГПХ.

При расчетах по договорам гражданско-правового характера следует внести в справочник «Договоры и иные основания возникновения обязательств» соответствующий элемент, зарегистрировать план-график финансирования договора и зарегистрировать обязательство на сумму договора гражданско-правового характера. Но при оформлении «Заявок на кассовый расход на уплату налогов и взносов в бюджет (внебюджетный фонд)» невозможно выбрать договор другого контрагента – работника.

В данном случае рекомендуется разбить обязательство по договору ГПХ на два, а именно: на выплату по договору ГПХ физлицу и уплату НДФЛ и страховых взносов по договору.

Пример отражения расчетов

Рассмотрим отражение расчетов по договору ГПХ с физлицами в программе «1С:Бухгалтерия государственного учреждения 8», ред. 1.0 на практическом примере.

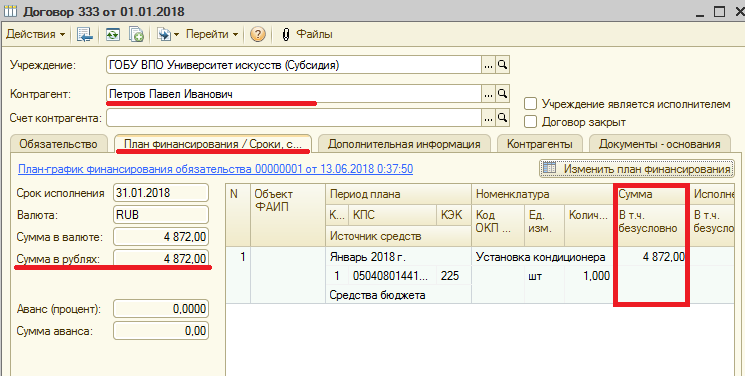

Физлицу за установку кондиционера необходимо заплатить 5600 руб.

НДФЛ (13%) – 728 руб.

На руки работнику необходимо выдать 4872 руб.

Следует в справочник «Договоры и иные основания возникновения обязательств» внести 2 элемента: 1 – на сумму, которая должна быть уплачена работнику; 2 – на сумму НДФЛ (сумма должна включать сумму страховых взносов!)

В карточке договора на сумму, которую должен получить работник «на руки» указывается контрагент – работник, выполняющий работу по договору ГПХ.

Далее вносим план финансирования на сумму, которую работник должен получить.

В карточке договора на сумму НДФЛ элемент справочника «Контрагент» не указывается. С целью идентификации договора можно указать ФИО исполнителя в кратком содержании или наименовании договора.

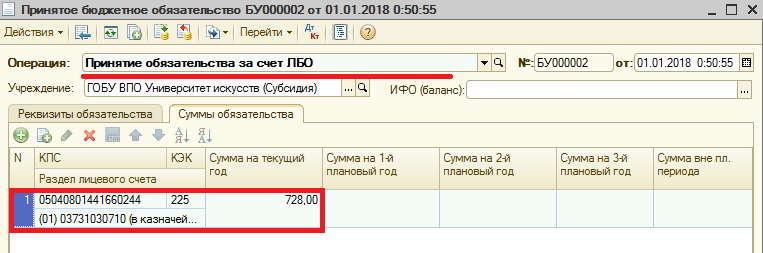

План финансирования в договоре на уплату НДФЛ заполняется аналогичным способом, но сумма указывается в размере исчисленного НДФЛ.

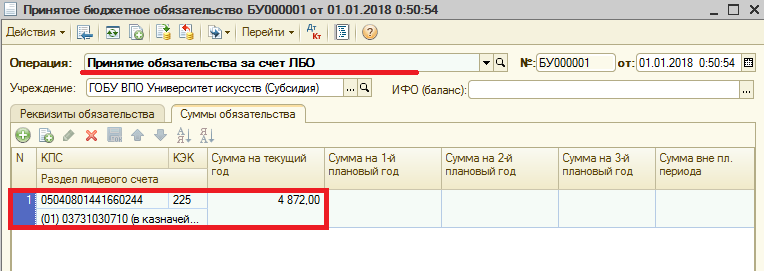

Следующим шагом будет принятие обязательств по каждому договору.

После выполнения работ с исполнителем производятся взаиморасчеты.

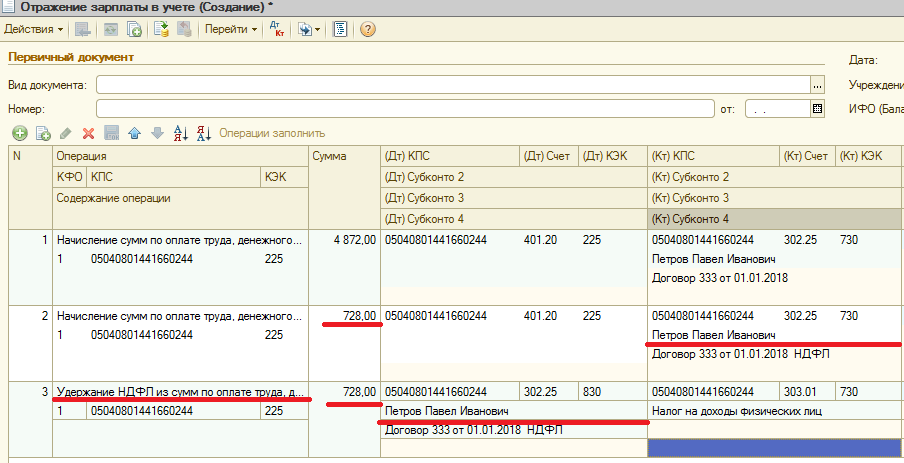

В программе «1С: Бухгалтерия государственного учреждения 8», ред. 1.0 заполняется документ отражения зарплаты в учете (вкладка «Расчеты» – «Отражение зарплаты в учете») с целью отражения начисления расходов и задолженности по НДФЛ и страховым взносам.

Удержание НДФЛ отражается по счету 302.25 по договору на сумму НДФЛ.

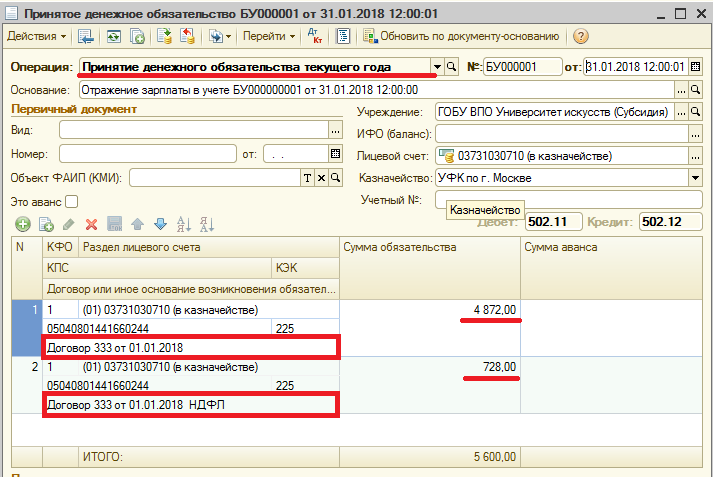

Далее следует принять соответствующие денежные обязательства по каждому договору путем внесения документов «Принятое денежное обязательство» на сумму, которую работник должен получить «на руки» и на сумму НДФЛ.

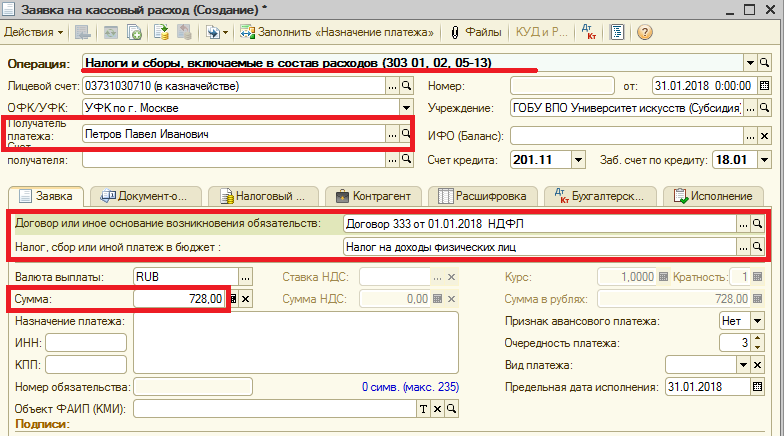

Перечисление в бюджет удержанного НДФЛ оформляется и отражается документом «Заявка на кассовый расход» с выбором операции «Налоги и сборы, включаемые в состав расходов» (303.01, 02, 05-13). Помимо указания вида налога – НДФЛ, необходимо указать договор на сумму НДФЛ. Данное действие необходимо для того, чтобы при проведении документа по этому договору было отражено соответствующее движение, которое отразит выполнение соответствующего обязательства.

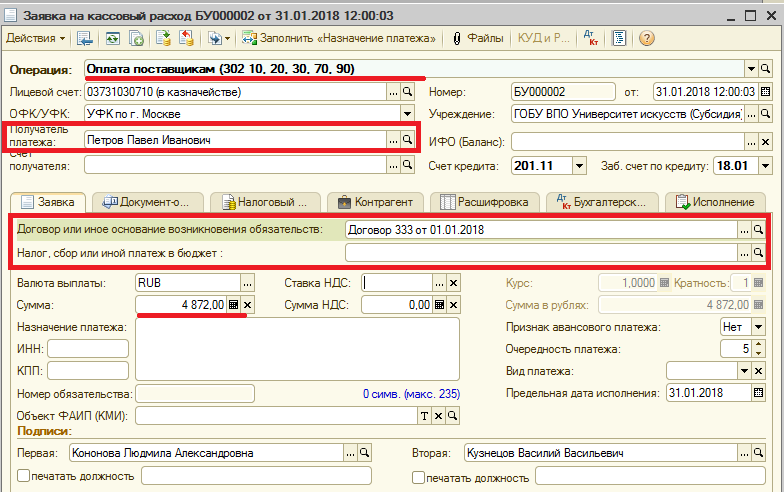

С целью упрощения отражения выплаты физическому лицу приведем пример оформления документа «Заявка на кассовый расход для перечисления в безналичном порядке».

После проведения документов по отражению кассовых выплат можно сформировать отчет «Сводные данные об исполнении бюджета ПБС». Если в программе документы, которыми зарегистрированы расчеты по ГПХ, оформлены верно, сформированный отчет покажет, что все обязательства исполнены.

Отчет Оборотно-сальдовая ведомость по счету 302 также показывает, что расчеты по обязательствам перед контрагентом и бюджетом выполнены по каждому договору.

Отчет Журнал регистрации обязательств (ф. 0504064) («Бухгалтерский учет» – «Регламентированные регистры бухгалтерского учета») покажет, что обязательства (в том числе и денежные обязательства) полностью исполнены, остатков по неисполненным обязательствам нет.

Источник

Начислен НДФЛ (бухгалтерская проводка)

Начисление НДФЛ: проводки налогового агента (основные)

Для начала уточним: НДФЛ — это налог на доходы физических лиц. Из самого названия следует, что плательщиками данного налога являются физические лица:

- резиденты РФ;

- нерезиденты РФ, получающие доходы в РФ (ст. 207 НК РФ).

Кто является резидентом по НДФЛ, читайте в статье «Налоговый резидент России для целей НДФЛ».

Регламентируется порядок расчета и уплаты НДФЛ гл. 23 НК РФ. Следуя правилам, изложенным в этой главе, организация, выплачивающая доход физическому лицу, обязана рассчитать, удержать и перечислить в бюджет НДФЛ с начисленного дохода, а физлицу уже выплатить доход за вычетом НДФЛ (п. 1 ст. 226 НК РФ). Таким образом, организация при выплате дохода физическому лицу становится налоговым агентом по НДФЛ (ст. 226 НК РФ).

Если у вас есть доступ к КонсультантПлюс, узнайте как налоговый агент исчисляет НДФЛ. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Правильное определение даты удержания налога важно для заполнения отчета 6-НДФЛ. Подробнее об этом — в статье «Дата удержания налога в форме 6-НДФЛ».

Учет налога ведется на счете 68, субсчет «НДФЛ». Начисления отражаются по кредиту этого счета в корреспонденции со счетами, выбираемыми в зависимости от ситуации. Рассмотрим их подробнее.

Приведем основные случаи, которые могут возникнуть у фирмы при выплате дохода физическому лицу.

Как рассчитать налог на доходы физических лиц по трудовому договору (формула)

Основной вид дохода, при котором организация становится налоговым агентом по НДФЛ, — это начисления по трудовому договору.

Как правило, такими выплатами являются: заработная плата, премии различного характера, надбавки, компенсации сверх нормы, относящиеся к трудовому договору.

В каких случаях премии не облагаются НДФЛ, читайте в статье «Облагается ли премия НДФЛ (подоходным налогом)?».

Со всех этих выплат, за минусом представляемых вычетов (ст. 218, 219, 220 НК РФ), удерживается налог: ежемесячно в размере 13% для резидентов и 30% для нерезидентов, кроме перечисленных в ст. 227.1 НК РФ.

Формула для расчета НДФЛ следующая:

НДФЛ = (Дох – Выч) × Ст,

- НДФЛ — величина налога к удержанию;

- Дох — сумма дохода сотрудника за месяц, включая премии, надбавки и т. д;

- Выч — сумма вычетов (детский, имущественный, социальный), предоставляемых по заявлению работника;

- Ст — ставка налога (13% для резидентов, 30% для нерезидентов).

- Дт 44 (20, 26) Кт 70 «Ф.И.О. сотрудника» — начислена заработная плата;

- Дт 70 «Ф.И.О. сотрудника» Кт 68 «НДФЛ» — начислен (удержан) НДФЛ;

- Дт 70 «Ф.И.О. сотрудника» Кт 51 (50) — выдана заработная плата;

- Дт 68 «НДФЛ» Кт 51 — НДФЛ перечислен в бюджет.

Порядок исчисления НДФЛ по материальной выгоде (пример)

При получении от организации низкопроцентного или беспроцентного займа у сотрудника возникает материальная выгода в части экономии на процентах.

ВАЖНО! С 2018 года введены новые условия обложения НДФЛ данного вида матвыгоды. Подробнее см. здесь.

При этом имеет значение, в какой валюте оформлен договор займа.

Если он оформлен в рублях, то пороговая ставка составляет 2/3 действующей ставки рефинансирования, установленной Центральным банком Российской Федерации на дату получения дохода (п. 2 ст. 212 НК РФ).

ВАЖНО! С 2016 года ставка рефинансирования приравнена к ключевой ставке (указание ЦБ РФ от 11.12.2015 № 3894-У). Ее размеры за разные периоды см. здесь.

Если заем оформлен в валюте, то установленное пороговое значение — 9% годовых (п. 2 ст. 212 НК РФ).

Если проценты меньше пороговых значений или не взимаются совсем, с разницы удерживается НДФЛ по ставке 35%.

По начислению НДФЛ проводки лучше рассмотреть на конкретном примере.

Организация выдала заем сотруднику Иванову И. И. (резиденту РФ) сроком на 1 год в рублях по ставке 3% годовых с выплатой процентов в конце срока займа. Размер займа — 500 000 руб.

Дт 73 «Иванов И. И.» Кт 50 — 500 000 руб. — сумма займа выдана Иванову 15.01.2021.

Доход с суммы матвыгоды с 2016 года вне зависимости от даты уплаты процентов определяют ежемесячно на последний день месяца. Рассчитаем сумму процентов по займу за январь 2021 года. Частичного возврата займа в январе не было. Число дней, за которые рассчитывается материальная выгода с 16.01.2021 по 31.01.2021, составляет 16.

500 000 × 0,03 × 16/365 = 657,53 руб.

Дт 73 «Иванов И. И.» Кт 91 — 657,53 руб. — начислены проценты за пользование займом за январь 2021 года.

Рассчитаем НДФЛ с суммы материальной выгоды (при ставке ЦБ, равной 6,25%).

2/3 × 6,25% = 4,17% — порог, учитывая действующую ставку рефинансирования.

4,17 – 3 = 1,17% — процент по материальной выгоде.

500 000 × 0,0117 × 16 / 365 = 256,44 руб. — материальная выгода за январь 2021 года. Рассчитаем с нее НДФЛ (35%): 256,44 × 0,35 = 90 руб.

Если бы Иванов был нерезидентом РФ, то налог бы удержали по ставке 30% (п. 3 ст. 224 НК РФ).

Дт 70 (73) «Иванов И. И.» Кт 68 «НДФЛ» — 166 руб. — НДФЛ с материальной выгоды за январь 2021 года удержан из зарплаты (или других доходов) работника.

Дт 68 «НДФЛ» Кт 51 — 166 руб. — НДФЛ с экономии на процентах за январь 2021 года перечислен в бюджет.

Нужно ли начислять НДФЛ, если за физлицо налог уплатило третье лицо, разъяснили эксперты КонсультантПлюс. Изучите материал, получив пробный доступ к системе бесплатно.

Начисление НДФЛ при командировочных расходах

Командировочные расходы в части суточных и неподтвержденных затрат по найму жилого помещения, согласно п. 3 ст. 217 НК РФ, для целей налогообложения по НДФЛ нормируются. Суточные сверх нормы и расходы на наем жилого помещения, не подтвержденный документально, облагаются НДФЛ по ставке 13%.

Нормы для суточных установлены в пределах: при командировках по России — не более 700 руб. в день, при командировках за границу — не более 2 500 руб. в день.

Об аналогичных ограничениях, действующих для суточных в части начисления страховых взносов, читайте в этой статье.

При выплате организацией сотруднику суточных по внутреннему приказу выше установленной нормы делаются следующие проводки:

Дт 71 «Ф. И. О. сотрудника» Кт 50 (51) — выдан аванс подотчетному лицу на командировочные расходы.

Дт 44 (20, 26) Кт 71 «Ф. И. О. сотрудника» — начислены командировочные расходы.

Дт 70 «Ф. И. О. сотрудника» Кт 68 «НДФЛ» — начислен НДФЛ с сумм по командировкам, превышающим норму. Датой получения такого дохода с 2016 года считается последний день того месяца, в котором утвержден соответствующий авансовый отчет (подп. 6 п. 1 ст. 223 НК РФ). Ранее его учитывали на дату утверждения авансового отчета.

Дт 68 «НДФЛ» Кт 51 — оплачен НДФЛ в бюджет.

Начисление НДФЛ на выплаченные дивиденды

Дивиденды — это доходы учредителей. Если учредитель — физлицо, то его доход облагается НДФЛ по ставке 13%. Учет выплаченных дивидендов для учредителей, являющихся сотрудниками организации, может вестись как на 70, так и на счете 75, но если учредитель — не сотрудник организации, то используется только счет 75.

Дт 84 Кт 75 «Ф. И. О. учредителя» — начислены дивиденды.

Дт 75 «Ф. И. О. учредителя» Кт 68 «НДФЛ» — начислен (удержан) НДФЛ с дивидендов.

Дт 75 «Ф. И. О. учредителя» Кт 51 — выплачены дивиденды учредителю за минусом НДФЛ.

Дт 68 «НДФЛ» Кт 51 — оплачен НДФЛ в бюджет.

КБК для уплаты НДФЛ с выплаченных дивидендов ищите в этой статье.

Приобретение работ, услуг у физического лица

Еще одна ситуация, которая может возникнуть, — это приобретение работ или услуг (например, по аренде нежилого помещения) организацией у физлица. В силу ст. 226 НК РФ организация в этом случае обязана удержать НДФЛ с суммы выплат, уплатить его в бюджет, а продавцу перечислить сумму за вычетом НДФЛ по ставке 13% (за исключением доходов, перечисленных в ст. 217 НК РФ).

В этом случае делаются проводки:

Дт 20 (26, 44) Кт 76 «Ф. И. О.» (60) — приобретены услуги, работы у физлица.

Дт 76 «Ф. И. О.» (60) Кт 68 «НДФЛ» — начислен (удержан) НДФЛ.

Дт 68 «НДФЛ» Кт 51 — НДФЛ перечислен в бюджет.

Дт 76 «Ф. И. О.» (60) Кт 51 — перечислена сумма за услуги, работы физлицу за вычетом НДФЛ.

Основное, что нужно помнить, — НДФЛ берется с доходов конкретного физического лица, и какой бы счет при его начислении не был задействован, на нем необходимо вести аналитику по каждому физлицу, из доходов которого был удержан НДФЛ. А также следует помнить, что законодательно установлены необлагаемые налогом доходы физического лица — все они перечислены в ст. 217 НК РФ.

Итоги

Хозсубъекты, выплачивающие доходы физлицам, становятся налоговыми агентами по НДФЛ и обязаны удержать и перечислить в бюджет исчисленную сумму налога. Учет НДФЛ ведется с использованием счета 68, субсчет НДФЛ, в корреспонденции со счетами, соответствующими осуществляемой операции.

Источник