- Проводка при начислении штрафа пфр

- Смотрите также

- Как начислять штрафы и пени в программе 1С

- Отражение пеней по налогам

- Пени по НДС

- Отражение штрафов Пенсионного Фонда

- Отражение пеней по НДФЛ

- Отражение пени по договору

- Отражение штрафных отчислений в учете продавца

- Признание штрафа в учете потребителя

- Не знаете какой продукт или услугу выбрать?

- Бухгалтерский и налоговый учет страховых взносов в 2021 и 2022 году

- Контур.Бухгалтерия — облачная бухгалтерия для бизнеса!

- Начисление страховых взносов: проводки, особенности

- Отражение уплаты страховых взносов

- Налоговый учет страховых взносов

- Платежные поручения на перечисление страховых взносов

- Штрафы и пени по страховым взносам

- Уплата страховых взносов в 2022 году

Проводка при начислении штрафа пфр

Использован релиз 3.0.70

В программе «1С:Бухгалтерия 8» (ред. 3.0) начисленные штрафы (пени) за несвоевременную сдачу налоговой отчетности или уплату налогов (сборов, страховых взносов) отражаются вручную документом «Операция»:

- Раздел: Операции – Операции, введенные вручную (рис. 1).

- Кнопка «Создать», вид документа – «Операция».

- В поле «От» укажите дату начисления штрафа (пеней). Если штраф (пени) начислен по результатам проверки, укажите дату вступления в силу решения налогового органа. Если пени начислены организацией самостоятельно, укажите дату их расчета.

- В поле «Дебет» выберите субсчет 99.01.1 «Прибыли и убытки по деятельности с основной системой налогообложения» и субконто к нему «Причитающиеся налоговые санкции».

- В поле «Кредит» выберите субсчет расчетов по налогу, по которому начисляется штраф (пени) (например, субсчет 68.02 «Налог на добавленную стоимость») и субконто к нему (например, «Пени: доначислено/уплачено (самостоятельно)»).

- В поле «Сумма» укажите сумму пеней (штрафа). Если организация на ОСН применяет ПБУ 18/02, то в колонке «Сумма Дт» обнулите сумму в подстроке «НУ». Сумму в подстроке «ПР» указывать необязательно. Вы можете указать сумму в подстроке «ПР», чтобы в стандартных отчетах контрольная сумма (показатель «Контр.») при проверке принципа соответствия бухгалтерского и налогового учета (БУ = НУ + ПР + ВР) по счету 99.01.1 была равна нулю. На учет это никак не повлияет: счет 99.01.1 предназначен для обобщения информации о финансовых результатах, поэтому по отраженным на нем постоянным разницам не признаются ПНО (ПНА) (ПНО (ПНА) признаются по постоянным разницам, отраженным на 90-х счетах). Если не указывать сумму в подстроке «ПР», то контрольная сумма (показатель «Контр.») по счету 99.01.1 в стандартных отчетах закроется автоматически после реформации баланса.

- Кнопка «Записать и закрыть».

Смотрите также

Не пропускайте последние новости — подпишитесь

на бесплатную рассылку сайта:

- десятки экспертов ежедневно мониторят изменения законодательства и судебную практику;

- рассылка бесплатная, независимо от наличия договора 1С:ИТС;

- ваш e-mail не передается третьим лицам;

Источник

Как начислять штрафы и пени в программе 1С

Пени и штрафы начисляются за просрочку налоговых и других удержаний, предусмотренных законодательством и договорами. Как правило, пени вводятся в программу 1С 8.3 в ручном режиме, что может вызывать вопросы относительно использования счетов для отображения пени при формировании проводок.

Важно то, что не все пени необходимо вводить вручную, поскольку в программе имеется документ, позволяющий выполнять операции в автоматическом режиме.

Далее постараемся ответить на самые частые вопросы пользователей программы 1С:

- Какие бухгалтерские проводки необходимо провести для начисления налоговых и других пеней?

- Как произвести начисление штрафа через 1С путем отражения учетной проводки при нарушении условий контракта, заключенного между продавцом и покупателем?

Отражение пеней по налогам

Порядок начисления пеней должен быть прописан в политике учета, поскольку от выбранного способа зависит отражение пеней в учетности.

Методы начисления пеней по налогам в отчетах могут выглядеть следующим образом:

- Дебет (91.02)-Кредит (68) – Прочие расходы;

- Дебет (99.01)-Кредит (68) – Прочее.

Справка! Согласно рекомендации Бухэксперта 8, нужно исходить из Письма Минфина России (от 28 декабря 2016), где отражение выглядит так:

- Дебет 99.01-Кредит 68 (штрафные отчисления по подоходному и прочим налогам ЕСХН, ПСН, УСН, ЕНВД;

- Дебет 91.2-Кредит 68, 69 (штрафы и пени по всем остальным налогам, за исключением перечисленных выше).

В учете расходов и подоходных декларациях налоговые пени не отражаются.

Штрафы, выписанные налоговыми органами, рассчитываются по такой же схеме, что и пени.

Для отражения подоходной налоговой пени, в проводке используем: Дебет 99.01-Кредит 68.04.1.

Для прочих налогов действуют правила, прописанные в политике учета.

Взыскания за неуплату начинают начисляться на следующий день после просрочки платежа и закрываются днем погашения задолженности включительно. Но, размер пени не может быть выше налоговой задолженности.

Пример: первую треть НДС необходимо уплатить до 25 января 2020 года. Выплата произведена только 8 февраля 2020 года. В таком случае пеня начисляется с 26 января по 10 февраля включительно.

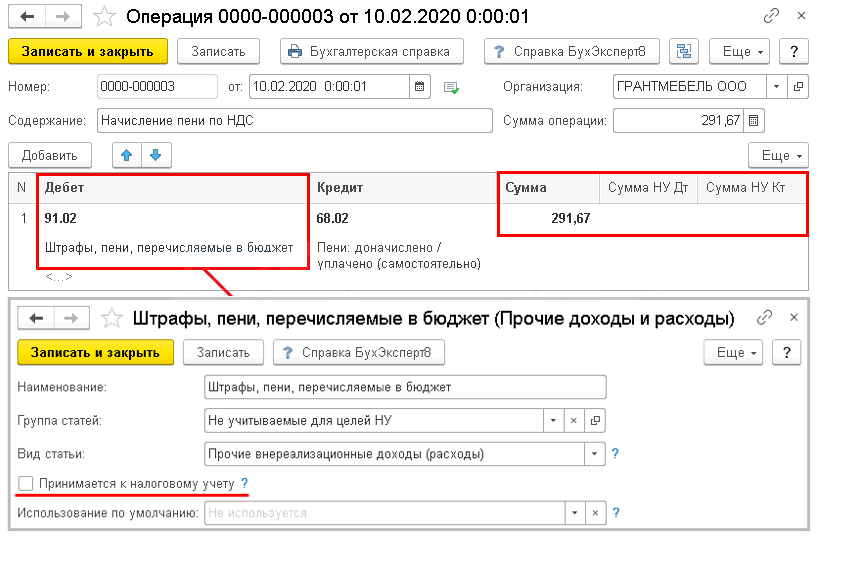

Пени по НДС

Сроки погашения НДС за 4 квартал: 27 января, 25 февраля, 25 марта 2020.

Просрочка началась с первого платежа.

100 тысяч рублей задолженности вместе с насчитанной пеней были внесены 10 февраля.

Согласно политике учета компании, для начисления пени используется Дебет 91.02.

Таким образом, нужно в первую очередь рассчитать размер пени по состоянию на 10 февраля включительно.

В разделе «Операции» делаем документ выбрав «Операции, введенные вручную». Не забываем о заполнении аналитических данных по статье. Проверяем и дублируем настройки в базе.

Графу «Сумма НУ» для Дебета и Кредита остаются незаполненными!

Большинство бухгалтеров часто задают вопросы относительно формирования проводок при начислении пени с 1С, хотя нужно сказать, что такие санкции могут применяться не только при задержке налоговых выплат, но также при наличии ошибок в базе взаиморасчетов.

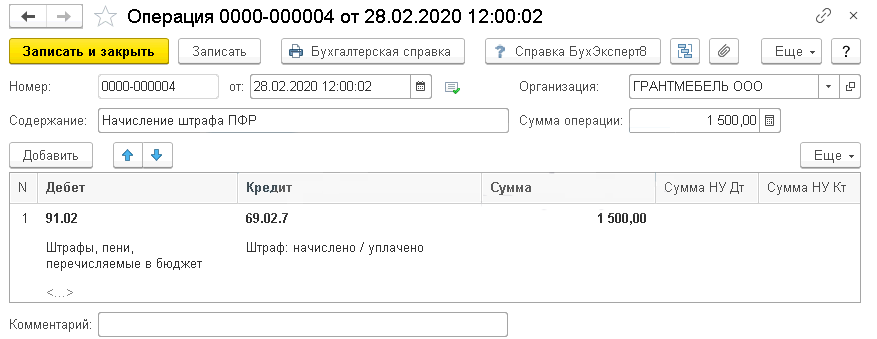

Отражение штрафов Пенсионного Фонда

Штрафы в ПФР через программу 1С отражаются в Операции, которую нужно заполнить вручную.

Приведем пример:

Бухгалтер не внес в отчетную документацию СЗВ-М сведения по трем работникам. Предприятию было выписано 1500 рублей за просрочку (500 за каждого работника, не внесенного в учет).

28.02 Предприятие отразило отчисление в учет и погасило штраф.

Так, в соответствии с политикой учета предприятия относительно налоговой пени, сборов и взносов, для начисления используется Дебет 91. 02.

Отражение пеней по НДФЛ

Рассмотрим принцип расчета и отражения:

Предприятие произвело выплату отпускных 24 января, по которым нужно было внести налог 31 числа того же месяца.

В связи со временной нехваткой средств, налог в размере 5 тысяч рублей был внесен только 10 числа следующего месяца. В тот же день была начислена и погашена начисленная пеня.

Согласно политике учета, используем дебет 91.02 для пени по налогу.

При расчете пени необходимо учитывать день погашения.

Отражение пени по договору

Штраф в отношении партнера за несоблюдение условий контракта вносятся в учетах продавца следующим образом:

Бухгалтерский: Дебет 76.02-Кредит 91.01.

Налоговый:

- в доходах не по реализации по подоходному налогу;

- в прибыль УСН при внесении средств на счет предприятия или через кассу.

Для отражения пеней по контрактам в автоматическом режиме, рекомендуем воспользоваться Видом договора и Видом операции при внесении средств на расчетный счет. Там имеется раздел аналитики.

Покупатель учитывает штрафные санкции в учетах следующим образом:

Бухгалтерский: Дебет 91.02-Кредит 76.09.

Налоговый:

- в доходах не по реализации по подоходному налогу;

- не относятся к расходам УСН, поскольку не перечислены в закрытом списке расходов по УСН.

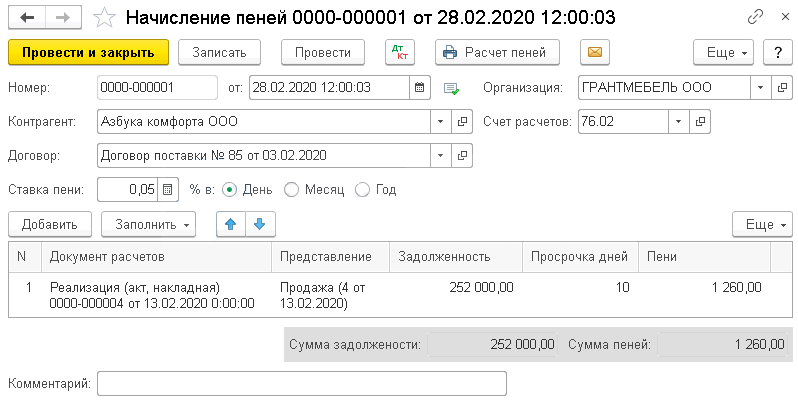

Отражение штрафных отчислений в учете продавца

Рассмотрим на примере:

Предприятие выполнило поставку продукции 13 февраля согласно условиям договора.

В условиях договора также указано, что потребитель должен внести средства на протяжении 5 рабочих дней после поставки. Последний нарушил данное условие и не произвел оплату вовремя.

28 числа того же месяца предприятие начислило 0,05% пени за все дни просрочки и предъявило штраф контрагенту.

Для начисления пени используем стандартный документ для начислений пеней (раздел «Продажи»).

При заполнении нужно обязательно заполнить данные о контрагенте и соглашении, условия которого не были соблюдены.

Пени можно рассчитать автоматически с помощью опции Заполнить либо внести данные в таблицу вручную.

Обратите внимание, что этот документ нельзя использовать для начисления штрафов и пеней по причине нарушений со стороны поставщика.

Проводка Дебет 76.02-Кредит 91.01 будет сформирована программой автоматически.

Аналитические данные счета 91.01 установлены по умолчанию – используется та статья, закрепленная за соответствующим документом.

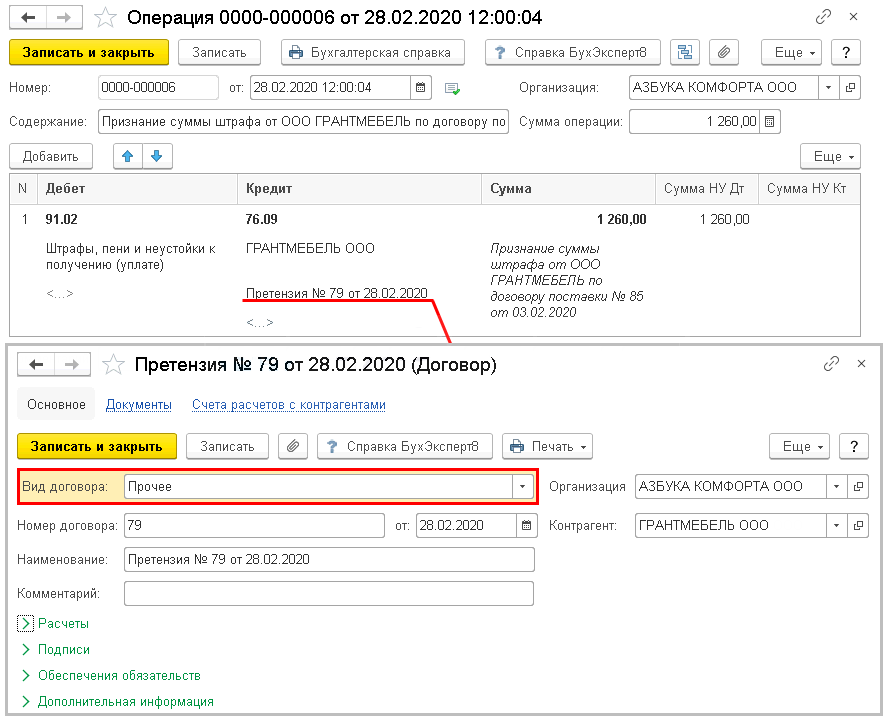

Признание штрафа в учете потребителя

Продукция поступила на склад 15 февраля. В условиях соглашения прописано, что оплата за поставку должна быть внесена на протяжении 5 рабочих дней после поставки.

Предприятие не внесло оплату в установленный срок.

28 числа того же месяца поставщик предъявил 0,05% штрафа за каждый день задержки.

Предприятие отразило это в своем учете за тот же день.

Для этого используем Операцию, заполнение вручную.

Для того, чтобы штраф, выписанный контрагентом, отразить верно, рекомендуем воспользоваться статьей Штрафов, пеней и неустоек по уплате, а также Тип договора.

Не знаете какой продукт или услугу выбрать?

Cвяжитесь с нами или оставьте свои данные и мы свяжемся с вами

Источник

Бухгалтерский и налоговый учет страховых взносов в 2021 и 2022 году

Контур.Бухгалтерия — облачная бухгалтерия для бизнеса!

Быстрое заведение первички, автоматический расчет налогов, отправка отчетности онлайн, электронный документооборот, бесплатные обновления и техподдержка.

Все работодатели платят страховые взносы на пенсионное, медицинское и социальное страхование. Часть взносов (пенсионные, медицинские и на случай болезни и материнства) платится разными платежками в налоговую. И только социальные взносы в соцстрах от несчастных случаев и профзаболеваний по-прежнему перечисляются в ФСС. В статье расскажем, как начислять взносы, какие формировать проводки и как учитывать их в налоговом учете.

Начисление страховых взносов: проводки, особенности

Страховые взносы в бухгалтерском учете начисляют работодатели в том месяце, к которому относятся взносы. Страховые взносы с отпускных начисляются вместе с ними. Согласно ТК РФ, отпускные должны быть выданы работнику не позднее трех дней до начала отдыха. Значит, страховые взносы на всю сумму отпускных должны быть начислены одновременно с отпускными, даже если отпуск начался в одном отчетном периоде (расчетном периоде), а закончился в другом.

Принцип расчета взносов одинаков для всех видов страхования. Страхователь ежемесячно определяет базу для расчета взносов по каждому работнику. Базой является общая сумма выплат работнику, с которых начисляются взносы. Она определяется нарастающим итогом с начала года. Далее исчисленную базу нужно умножить на тариф и вычесть из полученной суммы взносы, начисленные ранее за этот год.

Для учета страховых взносов в плане счетов есть 69 счет и субсчета к нему. К субсчетам первого порядка открывают субсчета второго порядка, чтобы отдельно выделить взносы на пенсионное и медицинское страхование, а также взносы на случай болезни и материнства и взносы от несчастных случаев на производстве. Начисленные взносы отражают по кредиту этих субсчетов в корреспонденции с дебетом счетов учета затрат:

Дебет 20 (25, 26, 44 …) Кредит 69 субсчет «ОПС» — начислены пенсионные взносы;

- Дебет 20 (25, 26, 44 …) Кредит 69 субсчет «Расчеты по медицинским взносам» — начислены взносы на медстрахование;

- Дебет 20 (25, 26, 44 …) Кредит 69 субсчет «Расчеты по взносам на случай временной нетрудоспособности и материнства» — начислены взносы на случай временной нетрудоспособности и материнства;

- Дебет 20 (25, 26, 44 …) Кредит 69 субсчет «Расчеты с ФСС по взносам от несчастных случаев и профзаболеваний» — начислены страховые взносы в ФСС РФ от несчастных случаев на производстве.

Эти проводки сделайте в последний день месяца на все выплаты, начисленные в периоде. Если в компании были расходы на выплату больничных, оплату декретных отпусков и пр., уменьшите на них сумму страховых взносов на ВНиМ. Эту операцию отразите проводкой:

- Дебет 69 субсчет « Расчеты по взносам на случай временной нетрудоспособности и материнства» Кредит 70 — начислены расходв на государственное соцстрахование.

Отражение уплаты страховых взносов

Простой и удобный расчет страховых взносов в онлайн-сервисе Контур.Бухгалтерия!

Уплаченные взносы отражаются по дебету субсчетов счета 69 «Расчеты по социальному страхованию и обеспечению» и кредиту счета 51 «Расчетный счет»:

- Дебет 69 субсчет «ОПС» Кредит 51 «Расчетный счет» — уплачены взносы на страховую часть пенсии;

- Дебет 69 субсчет «Расчеты по медицинским взносам» Кредит 51 «Расчетный счет» — уплачены медицинские взносы;

- Дебет 69 субсчет «Расчеты по взносам на случай временной нетрудоспособности и материнства» Кредит 51 «Расчетный счет» — уплачены взносы на случай временной нетрудоспособности и материнства;

- Дебет 69 «Расчеты с ФСС по взносам от несчастных случаев и профзаболеваний» Кредит 51 «Расчетный счет» — уплачены страховые взносы в ФСС РФ от несчастных случаев на производстве.

Налоговый учет страховых взносов

Если вы работаете на ОСНО, то расходы в виде страховых взносов на обязательное пенсионное, социальное и медицинское страхование учитываются в составе прочих расходов. То же касается взносов, начисленных на выплаты, не принимаемые в состав расходов по налогу на прибыль организаций на ОСНО. Дата признания расхода зависит от метода учета:

- при кассовом методе — взносы включаются в расходы в размере фактически уплаченной суммы на дату перечисления в бюджет;

- при методе начисления — взносы, которые относятся к прямым расходам, учитываются по мере продажи продукции, в стоимость которых их включили, а косвенные страховые взносы учитываются в расходах на дату начисления.

Организации и предприниматели на УСН «Доходы минус расходы» и ЕСХН включают страховые взносы в расходы того периода, в котором они перечислены в бюджет.

От 50 % до 100 % страховых взносов принимаются к уменьшению суммы налога, уплачиваемого в связи с применением спецрежима в следующих случаях:

Если вы ИП без сотрудников, то уменьшить налог можете на всю сумму страховых взносов за себя. Организации и предприниматели с сотрудниками уменьшают налог только на половину. Стоимость патента страховые взносы с 2021 года тоже уменьшают, для этого в налоговую надо подать специальное уведомление.

Платежные поручения на перечисление страховых взносов

Простой и удобный расчет страховых взносов в онлайн-сервисе Контур.Бухгалтерия!

В поле 101 платежек по взносам в ПФР, ФСС и ФОМС проставляется код статуса плательщика. «01» — стандартный код для юрлиц, которые уплачивают страховые взносы. ИП, нотариусы, адвокаты и фермеры должны указывать код «13». Для взносов на травматизм установлен код «08», его применяют все плательщики.

В полях, где должен быть указан банк получателя, нужно указывать реквизиты банка получателя, соответствующие местоположению организации или месту жительства ИП. Их перечень ФНС дала в письме от 08.10.2020 № КЧ-4-8/16504@ . Также в этом письме перечислены другие реквизиты: БИК банка получателя (поле 14), номер счета банка получателя (поле 15), номер казначейского счета (поле 17). При уплате взносов в ФСС впишите реквизиты, указанные на официальном сайте вашего отделения ФСС.

В поле 106 указывается значение основания платежа — погашение задолженности по истекшим периодам, в том числе добровольно (ЗД). В 107 поле указывается налоговый период, за который перечислены взносы. Для текущих платежей или добровольного погашения задолженности используйте формат XX.NN.ГГГГ, где:

- ХХ — вид периода: МС — месяц, КВ — квартал, ПЛ — полугодие, ГД — год;

- NN — номер периода: 01, 02, 03 и т.д. Для годовых платежей — «00»;

- ГГГГ — год периода.

Чтобы перечислить взносы за январь 2022, укажите код МС.01.2022. Во всех остальных случаях указывайте в поле 107 дату уплаты согласно документу-основанию платежа. Например, по требованию налоговой укажите 25.04.2021. Для взносов на травматизм в поле снова укажите «0».

Для взносов на травматизм в полях 106-109 проставляется «0».

Особое внимание нужно обратить на заполнение поля «КБК». Из-за ошибки в этом реквизите платеж может вернуться обратно на расчетный счет отправителя, либо страховые взносы могут быть зачислены неправильно или оказаться на невыясненных платежах. В этих случаях сроки уплаты взносов, скорее всего, могут быть нарушены. Проверьте, верно ли вы выбрали актуальный КБК по страховым взносам в 2020 и 2021 году.

Штрафы и пени по страховым взносам

Согласно ст. 122 НК РФ, если ежемесячные платежи по страховым взносам были перечислены позже установленных сроков, частично или полностью не уплачены, контролирующие ведомства могут начислить организации штраф в размере 20% от неуплаченной суммы страховых взносов, а при умышленном уклонении от уплаты — в размере 40% от суммы. Штраф за неуплату взносов на «травматизм» в ФСС аналогичный.

В случае, когда страхователь верно отразил суммы в РСВ и вовремя его сдал, но опоздал с уплатой взносов, с него будут взысканы только пени за просрочку. Пени для организаций начисляются из расчета 1/300 ставки рефинансирования ЦБ за каждый день просрочки в пределах 30 дней и в размере 1/150 ставки с 31 дня. Пени для ИП — из расчета 1/300 ставки за весь период.

Пени по взносам на травматизм считают из 1/300 ставки рефинансирования в день за весь период просрочки

Неустойка по страховым взносам законодательно не предусмотрена, а вот штрафы весьма значительны. Вашу компанию могут оштрафовать за то, что вы не успели в срок зарегистрироваться во внебюджетных фондах или предоставили отчетность по страховым взносам с опозданием, или не по установленной форме. Это не исчерпывающий перечень для штрафа компании, который может выписать внебюджетный фонд.

Для начисления пеней используется счет 91 «Прочие доходы и расходы» в корреспонденции со счетом соответствующего вида взносов:

- Дебет 91.02 Кредит 69 субсчет «ОПС» — начислены пени (штраф) по страховым взносам на обязательное пенсионное страхование;

- Дебет 91.02 Кредит 69 субсчет «Расчеты по медицинским взносам» — начислены пени (штраф) по страховым взносам на обязательное медицинской страхование;

- Дебет 91.02 Кредит 69 субсчет «Расчеты по взносам на случай временной нетрудоспособности и материнства» — начислены пени (штраф) по страховым взносам на ВНиМ;

- Дебет 91.02 Кредит 69 субсчет «Расчеты с ФСС по взносам от несчастных случаев и профзаболеваний» — начислены пени (штраф) по страховым взносам на травматизм.

Уплаченные взносы отражаются по дебету субсчетов счета 69 «Расчеты по социальному страхованию и обеспечению» и кредиту счета 51 «Расчетный счет». Для уплаты пеней и штрафов используйте те же проводки, что и для перечисления взносов.

Уплата страховых взносов в 2022 году

Простой и удобный расчет страховых взносов в онлайн-сервисе Контур.Бухгалтерия!

Страховые взносы в налоговую и ФСС по-прежнему уплачиваются не позднее 15-го числа месяца, следующего за месяцем начисления. Если день уплаты приходится на выходной или праздничный день, то срок переносится на ближайший следующий за ним рабочий день.

При начислении страховых взносов учитывайте ряд изменений:

- С 1 января 2022 года Федеральный МРОТ вырастет с 12 792 рублей до 13 890 рублей. Так как страховые взносы начисляются с фонда оплаты труда, их минимальный размер увеличится;

- Увеличен максимальный размер зарплаты, с которой начисляются и уплачиваются взносы. С 1 января 2022 года максимальный размер дохода, облагаемый взносами и начисленный с начала года, составит: для ПФР — 1 565 тыс. рублей, для ФСС (нетрудоспособность и материнство) — 1 032 тыс. рублей. Взносы в ФОМС по-прежнему не ограничиваются. Для сравнения в 2021 году предельная база по взносам в ПФР составляла 1 465 тыс. рублей, по взносам на ВНиМ — 966 тыс. рублей.

- Изменился перечень кодов тарифов страховых взносов. Подробнее об этом в статье о кодах тарифа плательщика страховых взносов.

- Обновился бланк расчета по страховым взносам, начиная с отчета за 1 квартал 2022 года ( приказ ФНС от 06.10.2021 № ЕД-7-11/875@).

- У крупных организаций общественного питания с основным кодом ОКВЭД 56, среднесписочной численностью сотрудников больше 250 человек и доходом за 2021 год до 2 млрд рублей появится возможность применять сниженные тарифы по взносам с части зарплаты, превышающей МРОТ: в ПФР — 10 %, в ФСС — 0 %, в ФОМС — 5 %.

- У ИП на патенте появилась возможность уменьшать стоимость патента на страховые взносы за себя и своих сотрудников.

Простой и удобный расчет страховых взносов в онлайн-сервисе Контур.Бухгалтерия!

Источник

Дебет 20 (25, 26, 44 …) Кредит 69 субсчет «ОПС» — начислены пенсионные взносы;

Дебет 20 (25, 26, 44 …) Кредит 69 субсчет «ОПС» — начислены пенсионные взносы;