- Капитальный ремонт основных средств в бухгалтерском учете

- Капитальный и текущий ремонт ОС, отличие от иных способов восстановления

- Капремонт ОС в бухучете — проводки

- Обоснование и подтверждение затрат на капремонт

- Итоги

- Учет затрат на ремонт основных средств: проводки

- Оформление документов ремонта и модернизации

- Бухгалтерский учет

- Бухучет взносов на капитальный ремонт

- Взносы в фонд капитального ремонта в учете собственников

- Взносы на капитальный ремонт: проводки, бухучет в управляющей компании

Капитальный ремонт основных средств в бухгалтерском учете

Капитальный и текущий ремонт ОС, отличие от иных способов восстановления

B производственной деятельности организаций при эксплуатации ОС естественным образом происходит износ эксплуатируемых объектов, случаются поломки. Своевременное их восстановление позволяет увеличить срок службы, избежать расходов на приобретение нового оборудования. Восстановление возможно путем модернизации, реконструкции и ремонта. Модернизацией и реконструкцией признаются работы, улучшающие либо создающие новые технические, экономические характеристики объекта. Тогда как ремонт включает в себя комплекс мероприятий, направленных на замену отдельных конструкций, деталей, поддержание его рабочего состояния.

Ремонт подразделяется на текущий и капитальный. Текущий ремонт направлен на профилактику, поддержание объекта в рабочем состоянии и устранение незначительных неисправностей. Капитальный — гарантирует восстановление технических параметров объекта, его рабочего состояния.

Капремонт может быть комплексный, охватывающий полностью объект, или выборочный, включающий в себя починку отдельных частей объектов.

Обоснованность ремонта ОС устанавливают технические службы организаций путем определения порядка планово-предупредительных ремонтов, при этом назначая вид ремонта.

Особенностью учета капремонта по сравнению с иными видами восстановления является то, что расходы на ремонт относятся на текущие затраты, тогда как траты на модернизацию и реконструкцию — на капитальные.

Ключевые отличия ремонта от модернизации ОС для целей налогообложения смотрите в КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Капремонт ОС в бухучете — проводки

После того как решение о необходимости капитального ремонта основных средств будет принято, восстановить объект можно силами организации либо привлечь технику и работников сторонней компании на подрядных основаниях. Если пойти по пути капремонта службами организации, то нужно учитывать, что траты будут включать в себя стоимость запасных частей и материалов, зарплату, страховые взносы.

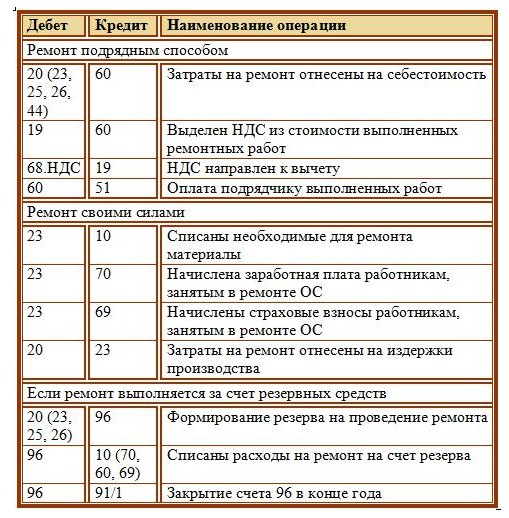

Учетные записи при проведении капремонта различными способами будут следующими:

- при наличии структурного подразделения (ремонтной службы):

Дт 23 Кт 10 (16, 69, 70) — собраны затраты на ремонт;

Дт 20 (25, 26, 29, 44) Кт 23 — расходы списаны в зависимости от использования ОС (дебетуется счет, на котором фиксируется амортизация);

- если отсутствует ремонтная служба, счет 23 не используется, а расходы списываются непосредственно на счет затрат:

Дт 20 (25, 26, 29, 44) Кт 10 (16, 69, 70);

- если ремонт проводится подрядчиком, проводка по расходам будет:

Дт 20 (25, 26, 29, 44) Кт 60.

При долгосрочном капремонте рекомендуется переводить объекты на отдельный субсчет счета 01 «ОС в ремонте».

Подробнее о том, какие затраты признаются обоснованными, узнайте из материала «Что относится к затратам на ремонт основных средств?».

Списать материалы на ремонт ОС в бухучете и для налога на прибыль вам помогут рекомендации экспертов КонсультантПлюс. Получите бесплатный пробный доступ к системе и переходите в Готовое решение.

Обоснование и подтверждение затрат на капремонт

При проведении капитального ремонта основных средств особое внимание следует уделить порядку оформления процесса. B ходе проверок налоговики предъявляют высокие требования к документальному подтверждению состоявшегося ремонта.

Прежде всего, следует обосновать саму необходимость проведения капремонта. Для этого составляется акт, где фиксируются выявленные неисправности, либо дефектная ведомость.

Скачать готовый образец дефектной ведомости вы можете в КонсультантПлюс, получив бесплатный тестовый доступ к системе.

Передача объекта в ремонт оформляется накладной на внутреннее перемещение — в случае проведения ремонта собственной специализированной службой или актом приема-передачи, если объект передается подрядной организации.

После окончания ремонтных работ составляется акт сдачи-приемки, которым объект принимается обратно. Он подписывается членами приемной комиссии, лицами, ответственными за сохранность и ремонт ОС, представителями подрядчика и может быть составлен по форме ОС-3 либо произвольной.

Документами, подтверждающими собственно затраты на капремонт, могут служить: сметная и техническая документация, подтверждающая объемы ремонта и затрат на него, акты выполненных работ от ремонтной организации или внутренняя первичка на использованные для ремонта МПЗ, труд и т. п.

Как заключить договор подряда и заполнить акт сдачи-приемки выполненных работ, узнайте из материала «Акт сдачи-приемки выполненных работ — образец на 2021 год».

Итоги

Капремонт ОС — поэтапный производственный процесс, каждый этап которого требует надлежащего документального оформления. При проведении ремонтных мероприятий важно обосновать необходимость ремонта, надлежащим образом сдать и принять из ремонта объект и своевременно отразить операции в бухгалтерском учете.

Источник

Учет затрат на ремонт основных средств: проводки

Ремонт основных средств – это процесс, в результате которого происходит восстановление эксплуатационных свойств объектов. Как учитываются затраты на ремонт основных средств в бухгалтерии и какие проводки отражают этот процесс – разберемся в статье.

Объект основного средств может быть восстановлен двумя способами:

- с помощью текущего ремонта;

- с помощью капитального ремонта (реконструкция и модернизация).

Учет затрат в обоих случаях происходит по-разному. Необходимо четко понимать различия в этих процессах, чтобы в будущем не иметь проблем с налоговой инспекцией и не решать споры с проверяющей инстанцией в судебном порядке. Очень важно на начальном этапе определиться, каким образом происходит восстановление объекта.

Если проводится обычный текущий ремонт, то все сопутствующие расходы списываются в затраты организации в текущем налоговом периоде.

Если же проводится реконструкция и модернизация объекта, то все асходы относятся на увеличение стоимости объекта.

Основное отличие ремонта ОС от его реконструкции заключается в том, что в первом случае не происходит изменение технико-экономических показателей объекта. Реконструкция или модернизация — это, в первую очередь, улучшение технических, экономических и производственных показателей объекта.

Ремонт ОС – это устранение неисправностей, повреждений, а также проведение профилактических мероприятий по недопущению преждевременного износа объекта, а также работы, направленные на поддержание рабочего состояния оборудования.

Проведение ремонтных работ, как правило, начинается с формирования смет и плана работы, утвержденного руководителем предприятия.

После ремонта объект принимается к учету на основании акта о приеме-сдаче отремонтированных, реконструированных и модернизированных объектов ОС-3.

Оформление документов ремонта и модернизации

- приказ руководителя, который определяет в отношении каких объектов должны быть проведены работы;

- дефектная ведомость, в которой указан характер неисправностей и дефектов, требующих проведения ремонтных работ;

- сметная документация;

- договор подряда в случае, если привлекаются сторонние лица;

- акт о приеме-сдаче отремонтированных основных средств форма ОС-3.

Бухгалтерский учет

- подрядным способом;

- хозяйственным способом.

В первом случае, ремонтные работы проводится с помощью сторонних подрядных организаций, с которыми заключается договор подряда, после окончания работ подрядчик составляет сметы выполненных работ.

Во втором случае, ремонтные работы выполняется собственными силами.

Затраты на ремонт объектов основных средств относятся на счета учета производственных издержек, то есть включаются в себестоимость продукции с помощью проводок: Д20 (23, 25, 26, 44) К10 (60, 70, 69).

Если же расходы составляют значительную сумму, то организация может осуществлять ремонтные работы за счет заранее сформированного резерва. Этот резерв образуется путем постепенного включения определенных сумм в состав себестоимости продукции в течении длительного времени, при этом выполняются проводки Д 20 (23, 25, 26) К96, где счет 96 именуется «Резерв предстоящих расходов», на котором по кредиту и формируется резерв. Сумма ежемесячных отчислений на формирование резерва определяется, как 1/12 от годовой стоимости ремонта по смете. В процессе проведения ремонта все затраты списываются на счет этого резерва с помощью проводок: Д96 К10 (70, 60, 69..).

Если в конце года по кредиту счета 96 остались средства (то есть сумма, необходимая для ремонта оказалась меньше сформированного резерва), то оставшиеся средства списываются на 91 счет проводкой Д96 К91/1, таким образом счет 96 закрывается.

Если суммы резерва не достаточно для проведения ремонтных работ, то недостающие средства либо получают с помощью дополнительной проводки по увеличению резервного фонда Д20 К96, либо списывают эту сумму на издержки проводкой Д20 К10, 60, 70.

Проводки по учету расходов на ремонт основных средств:

Привет, Гость! Идет набор на программу профессиональной переподготовки.

Получите диплом с квалификацией «Главный бухгалтер на УСН, код В, уровень квалификации 6». После курса вы сможете без посторонней помощи вести ИП или небольшую компанию на упрощенной системе налогообложения.

Успейте записаться, пока есть места! Старт уже 1 марта, программа здесь.

Источник

Бухучет взносов на капитальный ремонт

Фонд капитального ремонта создается за счет взносов собственников недвижимого имущества. Его предназначение – резервирование средств на дорогостоящие ремонтные мероприятия в будущем. Взносы перечисляются собственниками помещений, расположенных в многоквартирных домах, ежемесячно (ч. 1 ст. 169 Жилищного кодекса РФ).

Взносы в фонд капитального ремонта в учете собственников

Юридические лица и индивидуальные предприниматели становятся плательщиками взносов на капремонт, если они владеют на праве собственности помещением в МКД (многоквартирном доме). Предназначение этой недвижимости может быть любым – офис, торговая площадь, склад. Не подлежат обложению взносами формы недвижимости, которые признаны аварийными. Исключением является и ситуация, когда все квартиры в домовладении принадлежат одному собственнику.

Размер взноса на капремонт устанавливается региональными властями в соответствующих нормативных актах. При просрочке очередного платежа на сумму долга начинает начисляться пеня. Ее величина равна 1/300 от размера ключевой ставки ЦБ, пеня рассчитывается за каждый день задержки оплаты. Сроки перечисления взносов совпадают с предельными датами погашения счетов по коммунальным услугам. Взносы могут перечисляться на специально созданный счет, либо на счет регионального оператора, организующего проведение капремонтов.

Бухучет взносов на капитальный ремонт производится на основании полученных платежных документов (счета-квитанции). Эта позиция подтверждается письмом Минфина от 16.02.2015 г. № 03-03-06/4/6840. Такие затраты являются экономически обоснованными и имеют документальное подтверждение, за их счет можно уменьшать налоговую базу по налогу на прибыль. При общей системе налогообложения взносы могут быть учтены как:

Последний вариант подходит для случаев, когда компания владеет квартирой и предоставляет ее сотрудникам для временного проживания.

Взносы отражаются через дебет счетов 20, 44, 26 и кредит счета 76:

- Д20, 26, 44 – К76 – начислен ежемесячный взнос на капремонт согласно счета-квитанции;

- Д76 – К51 – взнос на капремонт перечислен.

Если земля, находящаяся под домом, за помещение в котором платились взносы на ремонт, изъята для госнужд, то все перечисленные в фонд капремонта средства возвращаются собственникам. Такие суммы должны быть отражены в учете в качестве внереализационных доходов:

- Д51 – К76 – возврат ранее перечисленных взносов собственнику;

- Д76 – К91.1 – сумма возвращенных взносов учтена собственником в составе внереализационных доходов.

Взносы на капитальный ремонт: проводки, бухучет в управляющей компании

В учете компании, принимающей средства в качестве взносов на ремонт, поступление денег отражается в зависимости от источника финансирования. Если одним из источников денежных вливаний является бюджет, то корреспонденции будут следующими:

- Д86 – К96 – показана величина начисленной задолженности за бюджетом (сумма начислений должна совпадать с выделяемым объемом ресурсов);

- Д55 – К86 – получение денег на ремонтные мероприятия из бюджета.

Финансирование в виде взносов собственников должно быть отображено проводками:

Д76 – К96 – начисление взносов в фонд капремонта,

Д51(55) – К76 – поступление взносов от собственников.

Способ осуществления капремонта влияет на порядок отражения расходных операций в учете.

Например, в Вологодской области от собственников квартир ежемесячно управляющая компания получала минимальный размер взноса на капитальный ремонт 6,60 руб./кв. м (постановление Правительства Вологодской области от 31.10.2013 № 1119). Величина сформированного фонда на дату начала ремонта составила 555,6 млн руб. Ремонт был осуществлен подрядной организацией, счет выставлен на сумму 55 млн руб. Бухгалтер составляет записи:

- Д76 – К96 – ежемесячное начисление собственникам сумм взносов в фонд капремонта;

- Д55 – К76 – ежемесячные поступления взносов на капремонт от собственников;

- Д96 – К60 – 55 млн руб., стоимость расходов на ремонт, который будет выполняться силами подрядной структуры;

- Д60 – К51 (55) – произведена оплата услуг подрядчика (55 млн. руб.);

- остаток средств в фонде (сч. 96) составил 500,6 млн. руб. (555,6 – 55).

Если руководство управляющей компании осуществляет весь спектр работ самостоятельно за счет бюджета, то в учете будет составлены другие корреспонденции:

- Д86 – К96 – создание резерва за счет бюджетных средств;

- Д55 – К86 – целевое поступление денег на ремонтные мероприятия из бюджета.

- Д60 – К55 – закупка материалов для капремонта;

- Д10 – К60 – оприходование материалов необходимых для ремонта;

- Д19 – К60 – выделен НДС;

- Д68/НДС – К19 – НДС принят к вычету;

- Д96 – К10, 70 и т.д. – объем фактических расходов на ремонт за счет резерва.

Источник