- Пени по налогам: проводки

- Мнения разошлись

- Используем 99 счет

- Применяем 91 счет

- Пени: бухгалтерские проводки

- Понятие штрафных санкций

- Учет неустойки к получению по договорам

- Учет неустойки к уплате по договорным обязательствам

- Штрафные санкции по налогам и взносам

- Какие проводки использовать, чтобы отразить в бухучете неустойку по госконтракту

- Как вести учет по 44-ФЗ

- Какие проводки использовать

- Отражение пеней, штрафов и неустойки в 1С

- Как отражаются доходы по сумме неустойки в бухгалтерском учете

Пени по налогам: проводки

Мнения разошлись

Вопрос о том, каким образом отразить суммы пеней в учете, и по сей день вызывает споры между специалистами. Двойственность понятий вызвано тем, что этот термин имеет разные определения в налоговом и бухучете. Следовательно, при начислении пени, штрафа по налогам проводки могут различаться.

К примеру, в бухучете этот термин определяется, как штрафная санкция, то есть наказание за какой-либо проступок или правонарушение. А вот налоговый учет не предусматривает объединение данных понятий. Иными словами, в налоговом учете это совершенно разные виды расходов, и учитывать их на одном счете недопустимо.

Согласно ПБУ 10/99, отражайте данные затраты в составе прочих расходов. Но принять такие издержки в качестве расходов, уменьшающих налогооблагаемую базу по прибыли, нельзя ( ст. 270 НК РФ п. 2).

При начислении пени по налогам бухгалтерские проводки составляйте с применением счета 91 или 99. Придется закрепить в учетной политике предприятия, на какой счет будут списываться такие виды платежей.

Используем 99 счет

Данный метод имеет основное преимущество: при использовании 99 бухсчета не возникает разницы между данными бухгалтерского учета и сформированной отчетностью. Иными словами, 99 бухсчет не участвует в определении размера налогооблагаемой базы. Следовательно, отражение сумм начисленной неустойки, пени (Н/П) на сч. 99 не приведет к искажению учетной информации.

При формировании записей, как списать пени по налогам, проводки составляются следующим образом: 99 счет дебетуется и одновременно кредитуется сч. 68 по соответствующему субсчету:

- 68.1 — если пени начислили по НДФЛ;

- 68.2 — просрочен платеж по НДС;

- 68.4 — налог на прибыль организацией был уплачен с опозданием, и ФНС выставила неустойку.

Если Н/П была выставлена за несвоевременную уплату страховых взносов, то начисление проводится по 69 бухсчету.

Бухгалтерские записи будут выглядеть следующим образом:

Дебет 99 Кредит 68, 69 — начислены суммы неустойки за просрочку налоговых платежей.

Дебет 68, 69 Кредит 51 — отражены перечисления в бюджет в счет погашения выставленных Н/П.

Применяем 91 счет

Согласно положениям фискального законодательства, пени нельзя отнести к штрафным санкциям, так как их размер не имеет конкретного и постоянного значения ( ст. 114 п. 2 НК).

Это означает, что сумма наказания постоянно изменяется и исчисляется, как произведение просроченной задолженности и 1/300 ставки рефинансирования, утвержденной Центробанком России. Если отражать начисление пеней по налогам проводкой на сч. 91, то при составлении отчетности придется вычленять суммы начисленных неустоек в ФНС, так как неустойку по фискальным платежам нельзя учесть в составе расходов, уменьшающих налогооблагаемую базу.

Отметим, что при исчислении неустоек по договорам, например, за нарушение сроков поставки или оплаты товаров, работ, услуг, данные затраты отражаются на 91 бухсчете. Также 91 счет следует применять при начислении штрафов от ФНС.

Итак, проводки по начислению штрафа налоговой инспекции:

Дебет 91.02 Кредит 68 или 69, с указанием соответствующего субсчета — начислены штрафы.

Дебет 68, 69 Кредит 51 — произведена оплата в бюджет.

Если компания решила относить издержки по оплате фискальных Н/П на 91 бухсчет с последующим вычленением этих сумм перед составлением отчетности, то составляйте бухгалтерские записи в аналогичном порядке.

Для отражения неустоек по договорам с поставщиками, подрядчиками и прочими контрагентами используйте записи:

Дебет 91 Кредит 76 «Расчеты с разными дебиторами и кредиторами», сумму отразите на субсчете «Расчеты по претензиям».

Дебет 76 Кредит 51 — отражена оплата Н/П по претензиям.

Источник

Пени: бухгалтерские проводки

Понятие штрафных санкций

Правовое понятие «пени» установлено в параграфе 2 главы 23 ГК РФ . Согласно статье 330 , неустойка — это денежная сумма, которую должник обязан уплатить при ненадлежащем исполнении своих обязательств.

Такие платежи могут быть:

- установлены законодательным актом;

- прописаны в договоре.

Условие о начислении неустойки за ненадлежащее исполнение каких-либо обязательств должно быть установлено в письменной форме в обязательном порядке. Исключение составляют лишь законодательно установленные штрафные санкции (по налогам и сборам).

Учет неустойки к получению по договорам

Стороны договора могут установить любые санкции за ненадлежащее исполнение его условий, согласовав их между собой. Если это условие прописано в договоре, то для получения штрафных санкций с контрагента за ненадлежащее исполнение условий договора необходимо выставить ему требование об уплате пени. Если контрагент признает долг и перечисляет запрашиваемую сумму неустойки, то их необходимо отразить в прочих доходах на дату признания.

Нередки ситуации, когда покупатель или поставщик, не исполнившие свои обязательства, не согласны уплачивать сумму неустойки. В этом случае можно обратиться в суд о взыскании. И отразить их в доходах будет необходимо на дату вынесения решения суда о взыскании.

Пени за просрочку платежа по договору, проводки:

В налоговом учете неустойка признается в составе внереализационных расходов в аналогичном порядке (п. 3 ст. 250 НК РФ ).

Учет неустойки к уплате по договорным обязательствам

У плательщика неустойки за ненадлежащее исполнение договорных обязательств, в том числе пени по договору лизинга, проводки будут зеркальными. Отразить штрафные санкции в составе прочих расходов необходимо на ту дату, на которую:

- либо вы добровольно признали свою обязанность по их уплате;

- либо вступило в силу решение суда об их взыскании.

По судебному решению платеж может быть взыскан с должника принудительно через службу судебных приставов.

Начисление пени, проводки у плательщика:

В налоговом учете санкции учитываются в составе внереализационных расходов в соответствии с пп. 13 п. 1 ст. 265 НК РФ .

Штрафные санкции по налогам и взносам

Пени по налогам, сборам, страховым взносам начисляются за каждый день просрочки перечисления, начиная со дня, следующего за днем уплаты (п. 3 ст. 75 НК РФ ).

Штрафные санкции по таким платежам могут быть начислены:

- налогоплательщиком добровольно при самостоятельном обнаружении недоимки;

- налоговым органом при обнаружении несвоевременной уплаты налога или взноса;

- при доначислении налоговым органом по результатам камеральной или выездной проверки.

Санкция рассчитывается исходя из 1/300 ставки рефинансирования за первые 30 дней просрочки и 1/150 — за последующие (п. 4 ст. 75 НК РФ).

Если штрафные платежи начисляются компанией самостоятельно, то отразить их необходимо на дату расчета и уплаты в бюджет. При начислении по результатам проверки отразить их следует на дату вступления в силу решения по проверке.

Учет расчетов с бюджетом по налогам организуется, в соответствии с планом счетов, на счете 68. Если производится начисление пени по взносам, бухгалтерские проводки отражаются на счете 69. Для удобства контроля за начислением и уплатой неустоек по налоговым платежам следует организовать их аналитический учет в разрезе соответствующих налогов.

Например, при начислении пени по НДС проводки необходимо отразить на субсчете счета 68, открытого для учета начисления этого налога.

Налоги и взносы: начислены пени, проводка:

В налоговом учете начисленные неустойки по несвоевременному перечислению налоговых платежей в расходах не признаются (п. 2 ст. 270 НК РФ ).

Налоговые органы имеют право на взыскание любых налоговых платежей, в том числе и штрафных, без судебного решения. В этом случае налогоплательщику в начале выставляется требование об уплате, а если перечисление в бюджет так и не будет сделано, то ИФНС выставит инкассовое поручение о списании недоимки на расчетный счет компании.

Источник

Какие проводки использовать, чтобы отразить в бухучете неустойку по госконтракту

Проводки по пени по договору по 44-ФЗ:

- Дт 76.2 Кт 91.1 — начисление.

- Дт 51 Кт 76.2 — поступление на расчетный счет.

- Дт 2 209 41 560 Кт 2 401 40 140 — отражение в бухучете бюджетного учреждения.

Как вести учет по 44-ФЗ

Штрафные санкции применяют в случае нарушения сторонами обязательств по контракту (ст. 12 ГК РФ). Неустойка — сумма, которую нарушитель обязан перечислить пострадавшей стороне при ненадлежащем исполнении или полном неисполнении контрактных обязательств (ч. 1 ст. 330 ГК РФ). Обязательный бухгалтерский учет неустойки по контракту ведут оба контрагента — должник и кредитор.

При заключении контракта в него включается условие об ответственности сторон за неисполнение обязательств (ч. 4 ст. 34 44-ФЗ). Задачей поставщика является своевременная поставка товаров и качественное исполнение работ, услуг по согласованному графику. Обязанность заказчика — приемка и оплата предмета госконтракта (ч. 2 ст. 94 44-ФЗ).

Если одна из сторон не выполнила обязанности, применяются штрафные санкции. Контрагенты предъявляют взыскание и формируют бухгалтерские проводки по неустойке за просрочку исполнения обязательств по договору или госконтракту. Санкции подразделяются на пени и штрафы. Пеня назначается за просрочку оплаты, а штраф — за ненадлежащее исполнение контрактных обязанностей (ПП РФ № 1042 от 30.08.2017). Рассчитывайте взыскания по формуле:

Какие проводки использовать

Стороны формируют бухпроводки по начислению неустойки по контракту, а основанием для отражения в учете служат акты сверок между заказчиками и поставщиками.

Смотрите в таблице, как отразить в бухучете неустойку по договору коммерческих организаций:

| Записи у заказчика (кредитора) | Записи у поставщика (должника) | Описание операции |

|---|---|---|

| Дт 76.2 Кт 91.1 | Дт 91.2 Кт 76.2 | Начислено взыскание |

| Дт 51 Кт 76.2 | Дт 76.2 Кт 51 | Перечислены средства |

Сумма полученных штрафных санкций в бухучете признается доходом учреждения (письмо Минфина № 02-07-10/75014 от 18.10.2018). Вот на какой счет отнести неустойка за просрочку исполнения обязательств по договору у бюджетных учреждений — 0 209 41 000 (приказ Минфина № 66н от 31.03.2018, инструкция № 174н от 16.12.2010). Счет 0 205 41 000, на котором формировались проводки ранее, исключен из инструкции.

Вот как отразить неустойку у заказчика в бюджетном учете:

- Дт 2 209 41 560 Кт 2 401 40 140 — начисление взыскания.

- Дт 2 302 26 830 Кт 2 209 41 660 — проводки по удержанию пени из обеспечения исполнения контракта по 44-ФЗ: уменьшение сумм взаиморасчетов с поставщиком.

- Дт 2 201 11 510 Кт 2 209 41 660 — поступление санкций от поставщика.

Корректировка размера начисленных штрафа или пени отражается записью Дт 2 401 40 140 Кт 2 209 41 660.

Следите за изменениями по закупкам с помощью КонсультантПлюс!

Настройте индивидуальный профиль и получайте сообщения о новостях и поправках сразу, как они появляются в системе. А пояснения экспертов и сравнение редакций НПА помогут понять запутанные формулировки и разобраться в новых правилах. Попробуйте бесплатно!

Источник

Отражение пеней, штрафов и неустойки в 1С

Порядок составления отчетности для отражения штрафных санкций и их форм утверждены Приказом №39. Понятие неустойки установлено Гражданским кодексом. Это штрафы или пеня в виде денежных обязательства, которые должник обязуется выплатить кредитору по причине неисполнения договоренностей. В частности, при просрочке сроков исполнения. Под договором понимают документ с требованиями по выполнению работ, услуг, в нем также есть права/обязанности сторон. За их нарушение и выставляются санкции.

Чем отличаются штрафы от пени?

Штраф представляет собой один из видов неустойки. Может устанавливаться в точном размере или в процентном соотношении к определенной сумме. Взымается однократно. Например, в договоре указано, что в случае несоблюдения сроков поставки, покупателю возмещается сумма в размере 50 тысяч тенге.

Пеня устанавливается за каждый день просрочки. За базу берется сумма неисполненного обязательства. В договоре условия начисления неустойку будут выглядеть следующим образом – «обязательства выполнены с нарушениями, сторона обязуется уплатить неустойку в виде 0,1% от размера задолженности. Начисляется ежедневно». Это способ санкции вынуждает контрагента скорее погасить задолженность.

У поставщика есть несколько вариантов действий:

- оплатить согласно выставленному счету, если он согласен со всеми санкциями;

- отправить заказчику документальные доказательства отсутствия вины в нарушениях условий договора, произвести свой расчет;

- спорная ситуация может решаться в судебном порядке.

Заблаговременно проверяйте поставщиков на добросовестность с помощью бесплатного сервиса 1С:Контрагент. Заключайте договор 1С:ИТС в компании Первый БИТ и подключите все бесплатные сервисы.

Инструкция для поставщика о начислении неустойки

Оснований для начисления неустоек есть несколько:

- несвоевременно выполненные работы;

- качество признано ненадлежащим;

- поставка товаров выполнена несвоевременно;

- другие причины, указанные в договоре.

В случае несоответствия условиям договора поставщиком, заказчик проводит взыскание. Сопровождаются санкции следующими документами:

- оформляется претензия – включает размер и основание для начисления неустойки;

- выставляется счет на оплату санкций.

Условия для заказчика в части начисления пени, штрафов

У заказчика есть несколько законных причин для начисления неустойки:

- несвоевременная оплата – полная сумма или частичный платеж;

- другие ситуации, указанные в договоре-претензии, включая сумму штрафных санкций. Выполняется расчет и обоснование начисленных санкций;

- выставлен счет на оплату санкций.

Поставщик может выставить претензию контрагенту с расчетом неустойки и ее обоснование, а также счет на оплату санкций. Действия заказчика будут идентичны, как и в инструкции для поставщика.

Штрафы, пени, неустойки, внесенные в хозяйственные договора, отражаются в бухгалтерском учете и Декларации по корпоративному подоходному налогу (разделы «Вычеты», «Совокупный годовой доход»).

Заключите договор ИТС и вы получите доступ к десятку актуальных справочников по работе в 1С, бухгалтерскому и кадровому учету, управлению, бесплатным практическим вебинарам и др.

Отражение доходов по неустойке в налоговом учете

Согласно с подпунктом 13 пункта 1 статьи 226 Налогового Кодекса в доход по итогам года входят санкции, включая штрафы и неустойки, признанные должником. Исключение – возвращенные из бюджета необоснованно удержанные штрафы. В том случае, если эти суммы ранее не относились на вычеты.

Суммарная величина неустоек, пени, штрафов, которая относится на доходы в Декларации по корпоративному подоходному налогу форма 100, заполняется в строке 100.00.014 «Прочие доходы».

Отражение вычетов по неустойке в налоговом учете

В Налоговом кодексе (пункте 7 статьи 243) указано, что вычету подлежат неустойки, если другое не предусмотрено статьями 246 и 264 этого же Кодекса.

Отражение штрафов в налоговом учете, их вычета согласно статьям 246 и 264 НК РК:

- в 246 статье отражен порядок отнесения вычетов по вознаграждению. Согласно подпункту 2 пункта 1 к нему относятся штрафы и пеня между сторонами по договору займа. Эта сума вносится в формулу по определению вычетов по вознаграждению – статья 246, пункт 4. Отражается в строке «Вычеты по вознаграждению» 00.023 Декларации по корпоративному подоходному налогу;

- статьей 264 подпунктом 6 установлено, что неустойки не подлежат вычету, если они вносятся в бюджет. Это требование не распространяется на штрафы и санкции, подлежащие внесению в бюджет по договорам о государственных закупках.

Общая величина штрафов и пени, которая относится на вычеты, согласно статье 243 пункту 7 указывается в строке 100.00.020 «Штрафы, пени, неустойки» Декларации по корпоративному подоходному налогу.

Как отражаются доходы по сумме неустойки в бухгалтерском учете

В бухгалтерском учете порядок отражения доходов по неустойкам будет следующим:

- Неустойка признается доходом – по дебету отражается «Прочая дебиторская задолженность», по кредиту – «Прочие доходы».

- Поступление средств за предъявленные штрафы, пени поставщику оформляются проводкой – по дебету «Денежные средства», по кредиту – «Прочая дебиторская задолженность».

Как правильно отразить неустойку в расходах предприятия в бухгалтерском учете

В бухгалтерском учете неустойка в расходах субъекта хозяйственной деятельности отражается следующим образом:

- Признание неустойки отражается по дебету «Административные расходы», кредит – «Прочая краткосрочная кредиторская задолженность».

- Факт оплаты неустойки (пени, штрафов) фиксируется по дебету «Прочая кредиторская задолженность», кредит счета — «Денежные средства».

Субъект хозяйственной деятельности может выступать и плательщиком, и получателем платежей перечисленных категорий. Проводки в бухгалтерском учете по неустойкам будут возникать при учете расходов/отражении доходов.

Как оформить штраф в 1С

В хозяйственной деятельности любого предприятия могут возникнуть неустойки. Они относятся на вычет при условии получения в виде доходов. Если же санкции не имеют прямого отношения к деятельности предприятия, а, например, получены от работника, который несвоевременно выполнил обязательства по налогам, в таком случае вычеты не применяются.

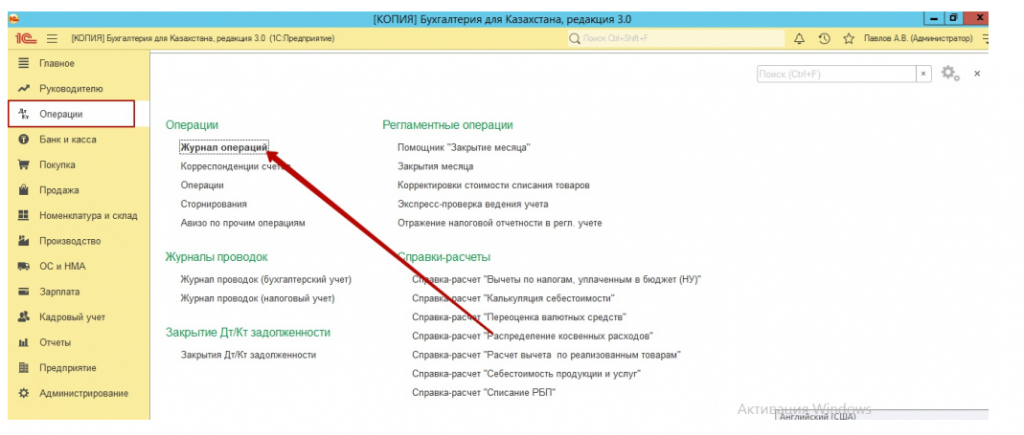

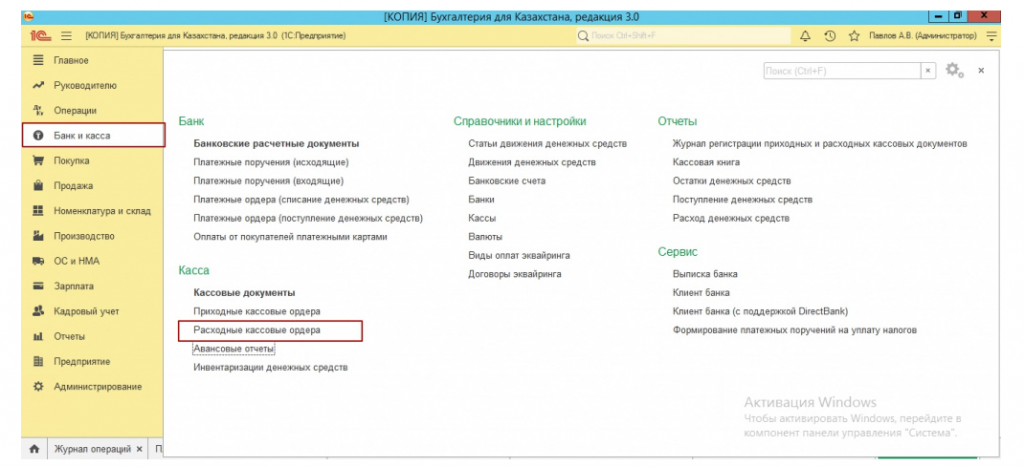

Отражение неустоек в 1С проводится по следующей схеме:

- пользователь переходит в раздел «Операции»;

- затем выбирает «Журнал операций»;

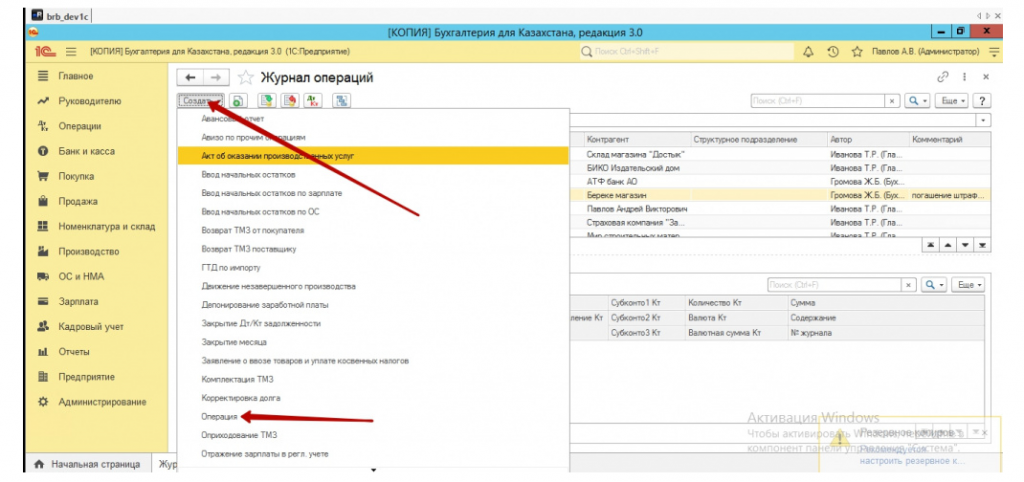

- подтверждает действие нажатием кнопки «Создать».

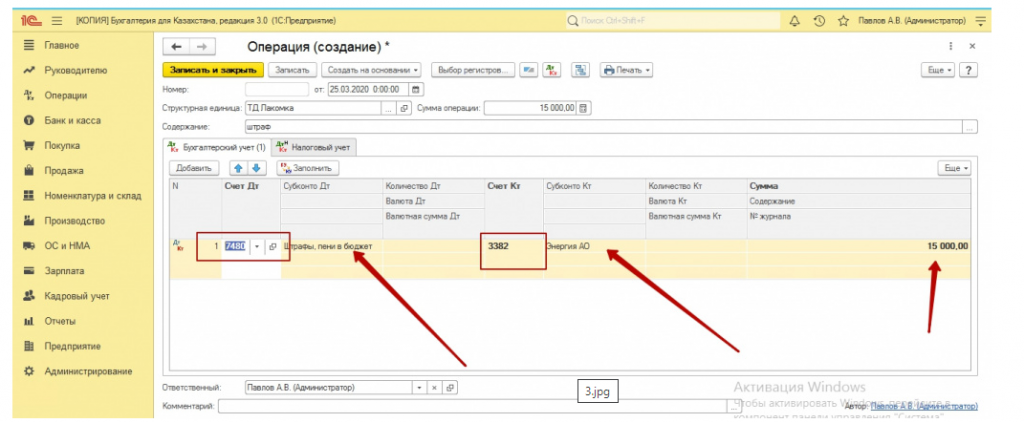

Эта инструкция распространяется на операции начисления штрафов, пени, неустоек. Если они не относятся на вычет, по Дебету выбирается субсчет 7470 «Расходы, которые не относятся на вычет» или субсчет 7480 «Прочие расходы, не идущие на вычет».

Отражение штрафов и пеней в 1С по договорам производится на субсчете 7210 «Административные расходы».

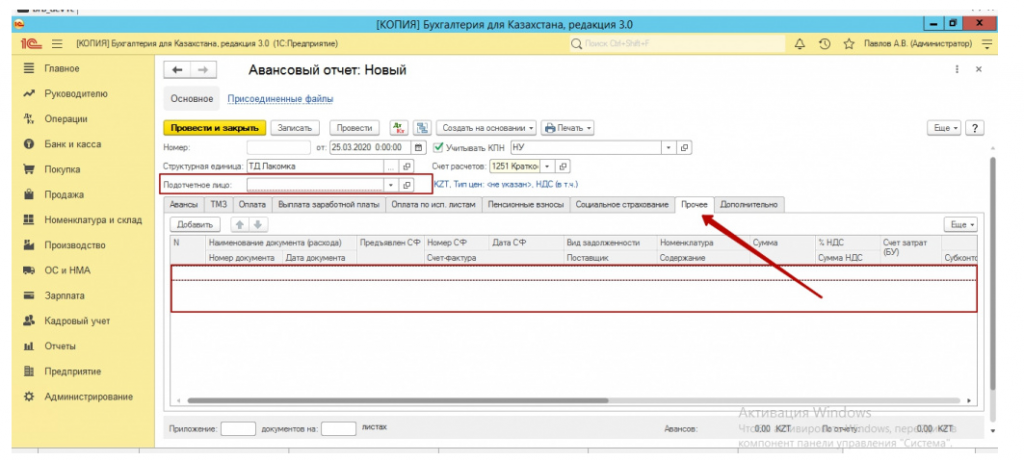

Смотрите рисунок №1.

Смотрите рисунок №2.

Смотрите рисунок №3.

В первых двух ситуациях по кредиту указывается субсчет 3382 «Задолженность по присужденным неустойкам, пени, штрафам» или 3230 «Прочие обязательства по другим обязательным платежам». Для отражения административных расходов по кредиту используется субсчет 3310 «Краткосрочная кредиторская задолженность», в аналитических счетах указывается поступление товарно-материальных запасов, услуг, контрагент, договор.

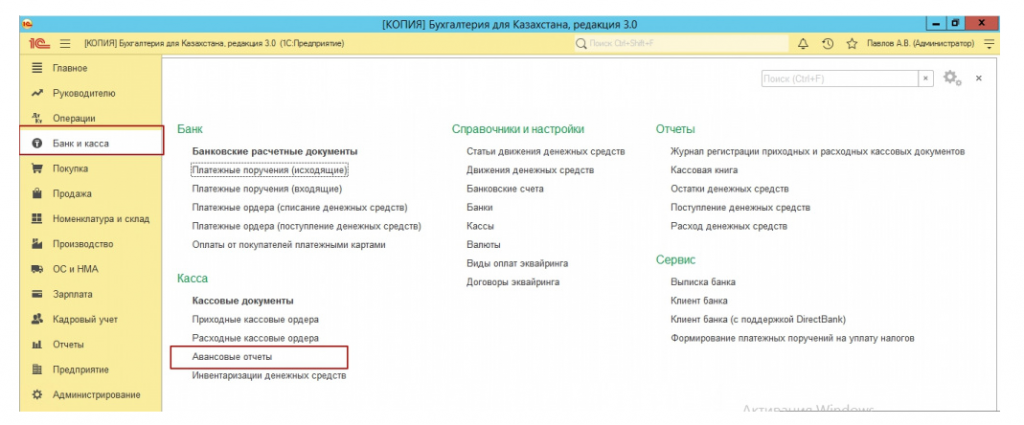

Смотрите рисунок №4.

Смотрите рисунок №5.

Смотрите рисунок №6.

Прочие обязательства оформляются авансовым отчетом на работника, который будет оплачивать санкции. Есть еще один вариант – оплата платежного поручения. Отчетный документ отражается в авансовом отчете на вкладе «Прочие». Это может быть, например, чек. Административные расходы с поступлением товарно-материальных запасов и услуг отражаются в акте выполненных работ. В документе указывается размер санкций и договор, на который ссылается контрагент.

Субъекты хозяйственной деятельности могут столкнуться со спорной ситуацией, когда поставка выполняется в сроки, предусмотренные условиями договора, но товар оказался ненадлежащего качества. Неустойка подлежит начислению, если будет доказан факт нарушения сроков отгрузки, что соответствует нормам статьи 392 ГК РК о толковании условий договора. Заказчик может требовать устранить нарушения прав в соответствии со статьей 428 ГК РК и требовать возмещения убытков согласно 9 статье ГК РК. Но требования о взыскании неустойки по причине несоответствия требованиям к качеству товара, если этот пункт не был изначально включен в договор, в этом случае не имеют оснований, так как товар был поставлен и возвращен. Стороны сделки приведены в первоначальное положение.

Сервисы, помогающие в ведении учета, вы можете приобрести здесь.

Источник