- Пени по налогам: проводки

- Мнения разошлись

- Используем 99 счет

- Применяем 91 счет

- Основные проводки при уплате пени по страховым взносам

- Что такое пени и как они рассчитываются

- Методы взыскания пеней и отрицательные последствия их несвоевременной уплаты

- Отражение пени по страховым взносам в учете

- Итоги

- Как отразить в бухучете штрафы и пени по платежам в бюджет и расчетам с ФСЗН

- Начисление пени и штрафов в 1С 8.3

- Пени по налогам – проводки в 1С 8.3

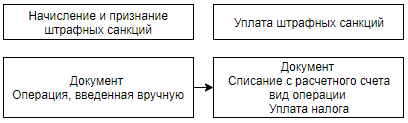

- Нормативное регулирование и схема в 1С

- Схема оформления в 1С

- Пени по НДС – проводки в 1С 8.3

- Штрафы ПФР – проводки в 1С 8.3

- Пени по НДФЛ – проводки в 1С 8.3

- Учет пени по контракту в 1С 8.3

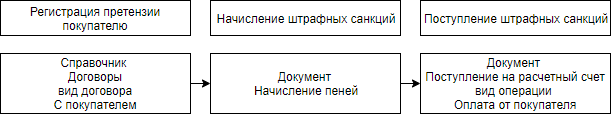

- Нормативное регулирование и схема в 1С

- Схема оформления в 1С

- Схема оформления в 1С

- Как начислить штраф в 1С 8.3 проводки в учете продавца

- Штраф – проводки в 1С 8.3 и его признание в учете покупателя

- См. также:

- Похожие публикации

- Карточка публикации

Пени по налогам: проводки

Мнения разошлись

Вопрос о том, каким образом отразить суммы пеней в учете, и по сей день вызывает споры между специалистами. Двойственность понятий вызвано тем, что этот термин имеет разные определения в налоговом и бухучете. Следовательно, при начислении пени, штрафа по налогам проводки могут различаться.

К примеру, в бухучете этот термин определяется, как штрафная санкция, то есть наказание за какой-либо проступок или правонарушение. А вот налоговый учет не предусматривает объединение данных понятий. Иными словами, в налоговом учете это совершенно разные виды расходов, и учитывать их на одном счете недопустимо.

Согласно ПБУ 10/99, отражайте данные затраты в составе прочих расходов. Но принять такие издержки в качестве расходов, уменьшающих налогооблагаемую базу по прибыли, нельзя ( ст. 270 НК РФ п. 2).

При начислении пени по налогам бухгалтерские проводки составляйте с применением счета 91 или 99. Придется закрепить в учетной политике предприятия, на какой счет будут списываться такие виды платежей.

Используем 99 счет

Данный метод имеет основное преимущество: при использовании 99 бухсчета не возникает разницы между данными бухгалтерского учета и сформированной отчетностью. Иными словами, 99 бухсчет не участвует в определении размера налогооблагаемой базы. Следовательно, отражение сумм начисленной неустойки, пени (Н/П) на сч. 99 не приведет к искажению учетной информации.

При формировании записей, как списать пени по налогам, проводки составляются следующим образом: 99 счет дебетуется и одновременно кредитуется сч. 68 по соответствующему субсчету:

- 68.1 — если пени начислили по НДФЛ;

- 68.2 — просрочен платеж по НДС;

- 68.4 — налог на прибыль организацией был уплачен с опозданием, и ФНС выставила неустойку.

Если Н/П была выставлена за несвоевременную уплату страховых взносов, то начисление проводится по 69 бухсчету.

Бухгалтерские записи будут выглядеть следующим образом:

Дебет 99 Кредит 68, 69 — начислены суммы неустойки за просрочку налоговых платежей.

Дебет 68, 69 Кредит 51 — отражены перечисления в бюджет в счет погашения выставленных Н/П.

Применяем 91 счет

Согласно положениям фискального законодательства, пени нельзя отнести к штрафным санкциям, так как их размер не имеет конкретного и постоянного значения ( ст. 114 п. 2 НК).

Это означает, что сумма наказания постоянно изменяется и исчисляется, как произведение просроченной задолженности и 1/300 ставки рефинансирования, утвержденной Центробанком России. Если отражать начисление пеней по налогам проводкой на сч. 91, то при составлении отчетности придется вычленять суммы начисленных неустоек в ФНС, так как неустойку по фискальным платежам нельзя учесть в составе расходов, уменьшающих налогооблагаемую базу.

Отметим, что при исчислении неустоек по договорам, например, за нарушение сроков поставки или оплаты товаров, работ, услуг, данные затраты отражаются на 91 бухсчете. Также 91 счет следует применять при начислении штрафов от ФНС.

Итак, проводки по начислению штрафа налоговой инспекции:

Дебет 91.02 Кредит 68 или 69, с указанием соответствующего субсчета — начислены штрафы.

Дебет 68, 69 Кредит 51 — произведена оплата в бюджет.

Если компания решила относить издержки по оплате фискальных Н/П на 91 бухсчет с последующим вычленением этих сумм перед составлением отчетности, то составляйте бухгалтерские записи в аналогичном порядке.

Для отражения неустоек по договорам с поставщиками, подрядчиками и прочими контрагентами используйте записи:

Дебет 91 Кредит 76 «Расчеты с разными дебиторами и кредиторами», сумму отразите на субсчете «Расчеты по претензиям».

Дебет 76 Кредит 51 — отражена оплата Н/П по претензиям.

Источник

Основные проводки при уплате пени по страховым взносам

Видеоинструкцию по заполнению платежки на уплату пени смотрите на нашем канале YouTube.

Что такое пени и как они рассчитываются

Страховые взносы с 2017 года разделены по отношению к законодательным нормам, устанавливающим правила работы с ними:

- основная масса взносов (на ОПС, ОМС, ОСС по нетрудоспособности и материнству) стала подчиняться НК РФ и тем требованиям, которые применяются к налоговым платежам;

- взносы на травматизм остались под нормами закона «Об обязательном социальном страховании…» от 24.07.1998 № 125-ФЗ.

Однако требования к их оплате сохранились неизменными: страховые взносы должны быть уплачены плательщиком в необходимый срок и в полной мере. Если в силу каких-либо обстоятельств они не уплачены или оплачены не полностью, с плательщика взыскивается не только недоимка, но и санкция за просрочку оплаты, которая называется пеней.

Основанием для уплаты пеней (если они не уплачены добровольно) являются требования, выставленные плательщику органом, курирующим соответствующие взносы (ИФНС или ФСС). Таким образом, пени — это расчетная сумма, которую должен уплатить плательщик, нарушивший сроки уплаты взносов. Их расчет осуществляется в процентах за каждый день просрочки начиная со дня, следующего за крайним сроком оплаты, который установлен законодательно.

Посчитать пени вы можете с помощью нашего калькулятора.

КБК по взносам и по налогам, вы всегда найдете в КонсультантПлюс. Получите бесплатный пробный доступ и переходите в материал.

Методы взыскания пеней и отрицательные последствия их несвоевременной уплаты

Если плательщик пренебрег возможностью добровольно исполнить требование об уплате пеней, их взыскивают, используя следующие методы:

- направление инкассового поручения в банк плательщика;

- взыскание за счет имущества.

К тому же при нарушении сроков и полноты уплаты страховых взносов, речь идет не только о санкциях, но и о нарушении пенсионных прав застрахованных лиц.

Отрицательными последствиями неуплаты взносов являются:

- снижение возможности получения инвестиционного дохода от инвестирования средств пенсионных накоплений;

- уменьшение суммы пенсионных накоплений при их индексировании.

О последствиях неуплаты страховых взносов из-за их неотражения в расчете читайте в статье «Какова ответственность за неуплату страховых взносов?» .

Отражение пени по страховым взносам в учете

В п. 7 ПБУ 1/2008 говорится о том, что предприятие само имеет возможность выбрать способ отражения расходов в учете, если он прямо не установлен законодательством. В ПБУ 10/99 отражение пеней по налогам и сборам конкретно не прописано, в нем указаны только пени за нарушение условий договоров.

Причем обращаем внимание на то, что суммы дополнительно начисленных при проверке налогов и взносов можно относить к прошедшим периодам, а штрафы и пени — к периодам принятия решения по акту проверки (решения суда). Что касается счетов, на которых их следует учитывать, то Минфин России в своих последних разъяснениях (письмо от 28.12.2016 № 07-04-09/78875) рекомендует относить пени, начисленные по платежам, отличающимся от налогов на прибыль и УСН, на счета учета затрат:

Подробнее о последней точке зрения Минфина читайте в материале «Пени и штрафы по налогам — какой счет в бухучете?».

В более ранних рекомендациях Минфин предлагал использовать для отражения пени счет 99 (письмо от 15.02.2006 № 07-05-06/31).

В инструкции по применению плана счетов бухучета, утвержденной приказом Минфина России от 31.10.2000 № 94н, счет 99 используется для отражения налоговых санкций. Пени к налоговым санкциям не относятся, но в инструкции сказано, что счет 99 может использоваться и для отражения пеней за нарушение сроков оплаты взносов в корреспонденции со счетом 69.

На практике используют также вариант с отнесением пеней на прочие расходы:

Сумма перечисленных пеней отражается проводкой: Дт 69 Кт 51.

Также подчеркнем, что сумма пеней по взносам не участвует в расчете базы по налогу на прибыль (п. 2 ст. 270 НК РФ), поэтому в отношении них возникают постоянные разницы между бухгалтерским и налоговым учетом (п. 4 ПБУ 18/02). Этим разницам соответствуют постоянные налоговые обязательства, начисляемые проводкой: Дт 99 Кт 68.

Итоги

Пени за несвоевременную уплату страховых взносов, не погашенные в срок, указанный в требовании налогового органа, взыскиваются в принудительном порядке за счет денежных средств страхователя или за счет его имущества при недостаточности средств на счетах. Страхователю рекомендуется самостоятельно выбрать способ отражения пени в бухгалтерском учете и отразить его в учетной политике.

Источник

Как отразить в бухучете штрафы и пени по платежам в бюджет и расчетам с ФСЗН

Вопрос: Организация в состав затрат и внереализационных расходов, учитываемых при налогообложении прибыли, не включает штрафы, пени по платежам в бюджет, пени по расчетам с ФСЗН .

Верно ли будет в бухгалтерском учете отражать данные расходы на счете 99 «Прибыли и убытки»?

Ответ: Неверно. Пени, штрафы по платежам в бюджет и по расчетам с ФСЗН следует учитывать на счете 90 «Доходы и расходы по текущей деятельности» субсчет 90-10 «Прочие расходы по текущей деятельности».

Обоснование: Счет 68 «Расчеты по налогам и сборам» предназначен для обобщения информации о расчетах с бюджетом по налогам, сборам и иным платежам.

Причитающиеся к уплате в бюджет штрафы, пени отражаются по дебету счета 90 «Доходы и расходы по текущей деятельности» и кредиту счета 68 «Расчеты по налогам и сборам».

Счет 69 «Расчеты по социальному страхованию и обеспечению» предназначен для обобщения информации о расчетах по социальному страхованию и обеспечению, в том числе пенсионному, работников.

Причитающиеся к уплате штрафы, пени по расчетам по социальному страхованию и обеспечению отражаются по дебету счета 90 «Доходы и расходы по текущей деятельности» и кредиту счета 69 «Расчеты по социальному страхованию и обеспечению» .

В состав прочих расходов по текущей деятельности, учитываемых на счете 90 «Доходы и расходы по текущей деятельности» (субсчет 90-10 «Прочие расходы по текущей деятельности»), включаются штрафы, пени по платежам в бюджет, по расчетам по социальному страхованию и обеспечению .

Таким образом, рассматриваемые расходы должны учитываться в бухгалтерском учете организации:

Д-т 90 «Доходы и расходы по текущей деятельности» субсчет 90-10 «Прочие расходы по текущей деятельности»

К-т 68 «Расчеты по налогам и сборам»,

69 «Расчеты по социальному страхованию и обеспечению».

Счет 99 «Прибыли и убытки» при отражении в бухгалтерском учете таких расходов не может быть применен.

Отметим, что организация может уточнять содержание отдельных субсчетов, приведенных в типовом плане счетов, исключая или объединяя их, а также вводить дополнительные субсчета .

Таким образом, для бухгалтерского учета прочих расходов по текущей деятельности, не учитываемых при налогообложении прибыли, организация может ввести дополнительный субсчет, например, к счету 90 «Доходы и расходы по текущей деятельности» либо субсчет второго порядка к субсчету 90-10 «Прочие расходы по текущей деятельности» счета 90 «Доходы и расходы по текущей деятельности».

Источник

Начисление пени и штрафов в 1С 8.3

Пени – это плата за просрочку. Они, как и штрафы, возможны не только по налогам, но и по договорам. В основном, начисление пени в 1С 8.3 осуществляется вручную. У бухгалтера сразу же возникает вопрос, какие счета использовать при начислении пени в проводках 1С 8.3.

Но все ли пени начисляются Операцией, введенной вручную? Спешим вас обрадовать – это не так! Например, автоматизирован учет пени по контракту в 1С 8.3 в адрес покупателя. Для этого в программе предусмотрен специальный документ Начисление пеней.

- какие проводки в бухучете и в 1С 8.3 надо сделать, чтоб начислить пени по налогам и сборам;

- как начислить штраф в 1С 8.3 – отразим проводки в учете продавца и покупателя при нарушении обязательств по контракту.

Пени по налогам – проводки в 1С 8.3

Нормативное регулирование и схема в 1С

Порядок отражение пеней необходимо утвердить в учетной политике. Выбранный способ повлияет на отражение пеней в бухгалтерской отчетности.

Варианты начисления налоговых пеней в бухучете и их отражение в Отчете о финансовых результатах могут быть следующие:

Получите понятные самоучители 2021 по 1С бесплатно:

- Дт 91.02 Кт 68 – стр. 2350 «Прочие расходы»;

- Дт 99.01 Кт 68 – стр. 2460 «Прочее».

Бухэксперт8 рекомендует руководствоваться Письмом Минфина от 28.12.2016 N 07-04-09/78875 и отражать по:

- Дт 99.01 Кт 68:

- штраф (пени) по налогу на прибыль и аналогичным налогам ЕНВД, ЕСХН, УСН, ПСН;

- Дт 91.2 Кт 68 (69):

- штраф (пени) по остальным налогам кроме тех, что указаны выше, а также сборов и взносов.

Что касается налогового учета, то пени по налогам, в расходах не признаются. И в декларации по налогу на прибыль они не показываются.

Штрафы, которые выставляют налоговики, учитываются аналогично пени, по тем же правилам.

Для начисления пени по налогу на прибыль в проводках 1С 8.3 используйте только счет 99.01:

Для остальных налогов применяйте те правила, что утвердили в учетной политики.

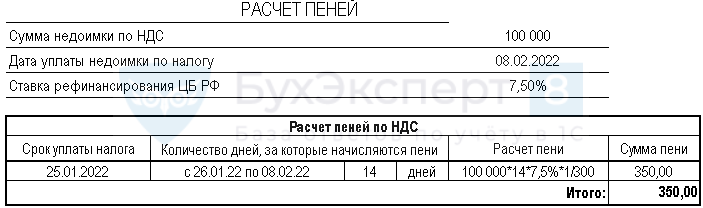

Пени начисляются со следующего дня после нарушения срока оплаты и рассчитываются включительно по день уплаты пеней. При этом максимальный размер пени, который может быть начислен, не может превышать размер долга по налогу.

Например, срок уплаты первой 1/3 по НДС – 25.01.2022. Налог уплачен организацией с опозданием 08.02.2022. Пени будут начислены за период с 26.01.2022 по 08.02.2022 включительно т.е. за 14 дней.

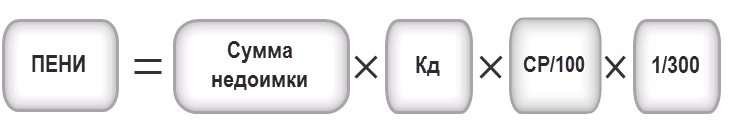

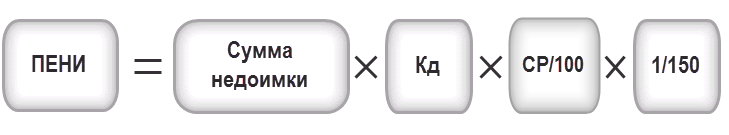

Формулы для расчета пеней можно представить так:

- Пени за просрочку сроком до 30 дней (включительно):

- Пени за просрочку начиная с 31 дня:

- Кд — количество дней задолженности;

- СР — ставка рефинансирования.

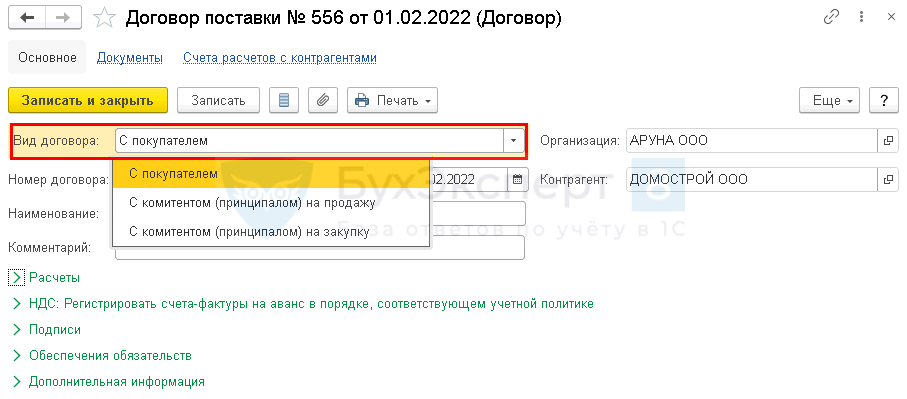

Схема оформления в 1С

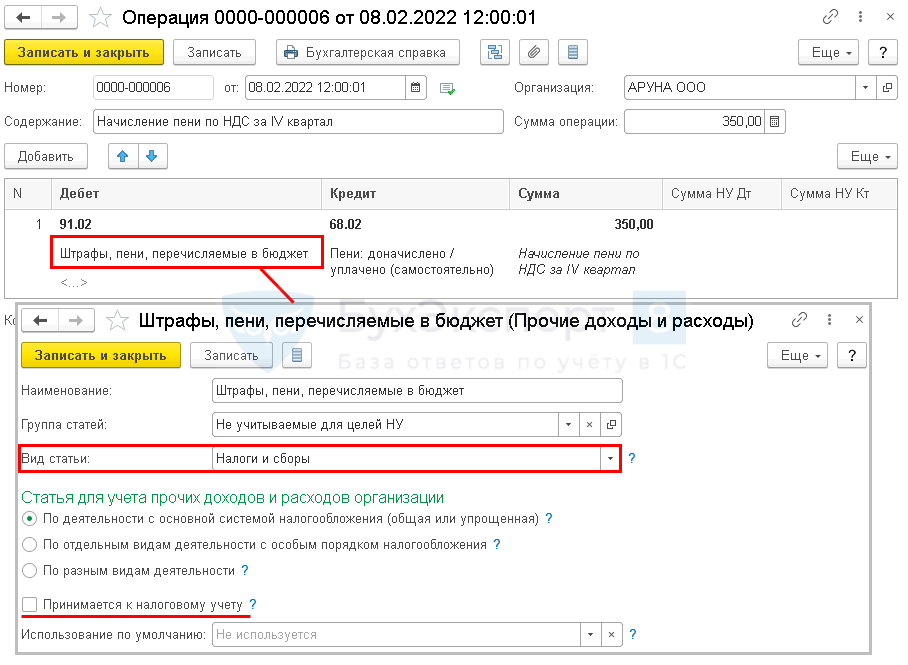

Пени по НДС – проводки в 1С 8.3

Рассмотрим начисление пени по НДС в 1С на примере:

Срок уплаты НДС за IV квартал – 25.01.2022, 25.02.2022, 25.03.2022.

Организация своевременно не уплатила первый платеж по НДС по сроку 25 января 2022 г.

08 февраля задолженность по НДС в размере 100 000 руб. была погашена.

В этот же день начислены и уплачены в бюджет пени по налогу.

По учетной политике организации налоговые пени начисляются в Дт 91.02.

Для начала рассчитайте сумму пени, которую необходимо уплатить на 08 февраля. Внимание! День уплаты входит в расчет пеней.

Создайте документ Операция, введенная вручную ( Операции – Операции, введенные вручную ).

Обратите внимание на выбор статьи – Штрафы, пени, перечисляемые в бюджет и на заполнение аналитики по ней. Проверьте и повторите эти настройки в своей базе.

Колонки Сумма НУ Дт и Сумма НУ Кт – в данном случае не заполняются!

Как начислить пени по НДС и какие при этом сформировать проводки в 1С 8.3 – это самые популярные вопросы бухгалтеров. А ведь такие пени могут быть связаны не только с несвоевременной уплатой налога, но и с неправильным ведением взаиморасчетов. Как некорректный учет расчетов с контрагентами влияет на НДС и как не допустить подобных нарушений, можно узнать из статей:

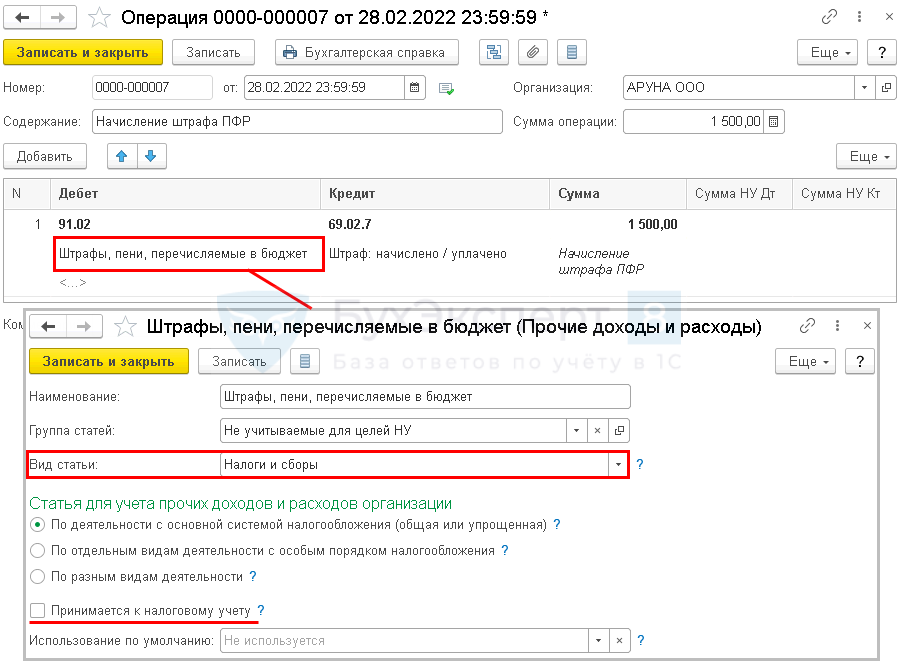

Штрафы ПФР – проводки в 1С 8.3

Штрафы в ПФР в 1С 8.3 оформляются аналогично прочим налогам – вручную через Операцию .

Рассмотрим отражение в учете штрафа ПФР на примере и сформируем проводки в 1С 8.3.

При подаче СЗВ-М бухгалтер не включил в отчет данные по 3-м сотрудникам. В связи с этим организации начислен штраф за несвоевременное представление СЗВ-М в размере 1 500 руб. (по 500 руб. за каждое физическое лицо).

28 февраля Организация отразила штраф в учете и уплатила его в бюджет.

По учетной политике организации пени по налогам, сборам и взносам начисляются в Дт 91.02.

Создайте документ Операция, введенная вручную ( Операции – Операции, введенные вручную ).

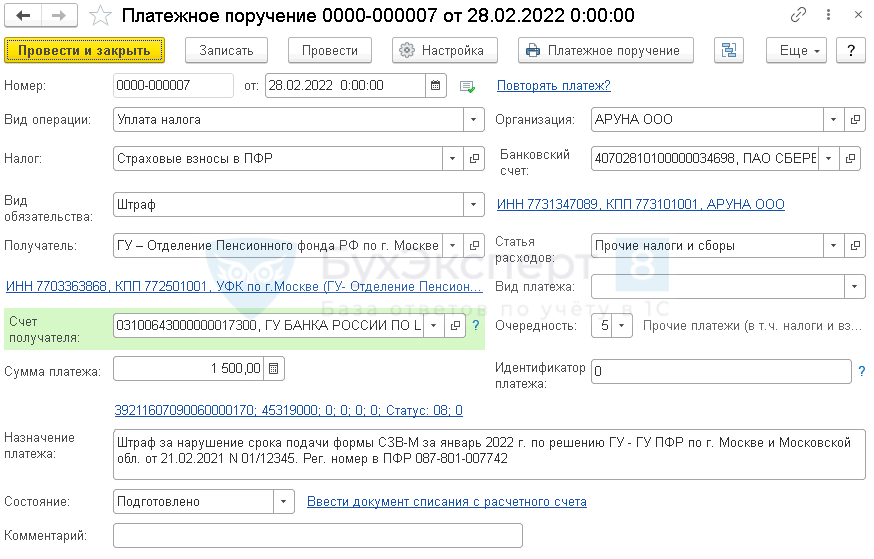

Общие правила заполнения платежного поручения на уплату штрафа в ПФР такие же, как обычно. PDF

Учтите следующие особенности:

- КБК (поле 104) и ОКТМО (поле 105) — из реквизитов для уплаты штрафа.

- В полях 106, 107, 108, 109 укажите «0» (п. п. 5, 6, 10 Приложения N 4 к Приказу Минфина от 12.11.2013 N 107н).

- В Назначении платежа (поле 24) укажите подробную информацию о платеже:

- наименование нарушения;

- название территориального органа ПФР, который привлек к ответственности;

- дату и номер акта ПФР (решения, требования);

- регистрационный номер в ПФР.

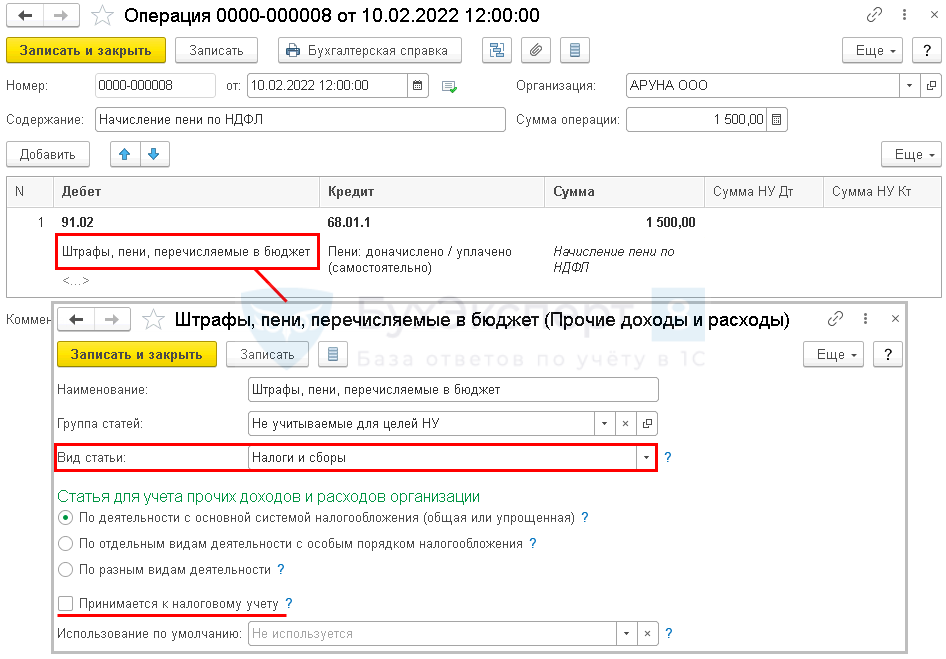

Пени по НДФЛ – проводки в 1С 8.3

Рассмотрим расчет и оформление в 1С на примере:

24 января Организация выплатила отпускные. Срок уплаты НДФЛ с отпускных – 31 января.

В связи со сложным финансовым положением организации НДФЛ с отпускных в размере 5 000 руб. перечислен с задержкой только 10 февраля.

В этот же день пени начислены и уплачены в бюджет.

По учетной политике организации пени по налогам начисляются в Дт 91.02.

Рассчитайте сумму пени, которую необходимо уплатить на 10 февраля. Внимание! День уплаты налога входит в расчет пеней.

Создайте документ Операция, введенная вручную ( Операции – Операции, введенные вручную ).

Учет пени по контракту в 1С 8.3

Нормативное регулирование и схема в 1С

Штрафные санкции в адрес контрагента по контракту (договору) учитываются у продавца в:

- БУ:

- Дт 76.02 Кт 91.01;

- НУ:

- во внереализационных доходах по налогу на прибыль;

- в доходах УСН при зачислении денег на расчетный счет или в кассу.

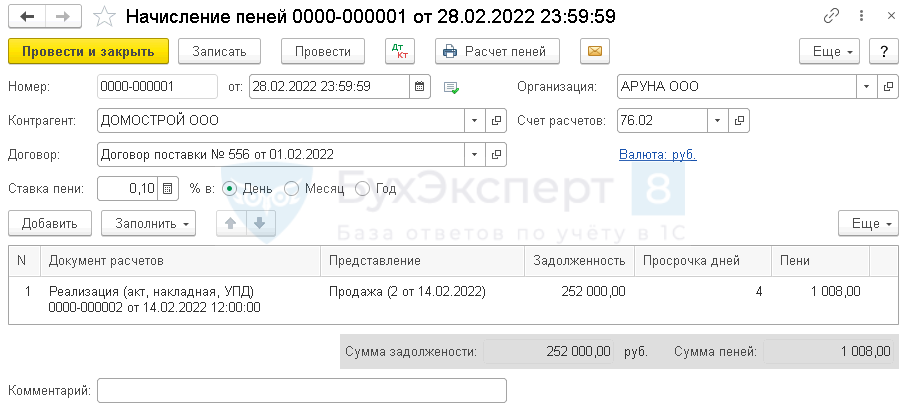

Схема оформления в 1С

Чтобы отразить договорные пени автоматически и без ошибок, обратите внимание на Вид договора и Вид операции при поступлении на расчетный счет. Выберите аналитику, которая указана на схеме выше.

Признанные штрафные санкции Организацией по контракту (договору) учитываются у покупателя в:

- БУ:

- в Дт 91.02 Кт 76.09;

- НУ:

- во внереализационных расходах по налогу на прибыль;

- не являются расходами УСН, т.к. они не поименованы в закрытом перечне принимаемых расходов УСН.

Схема оформления в 1С

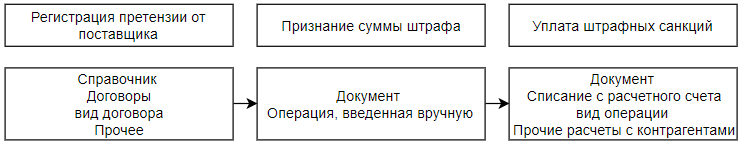

Как начислить штраф в 1С 8.3 проводки в учете продавца

Рассмотрим расчет и оформление в 1С на примере:

14 февраля Организация выполнила обязательства по поставке товаров.

По условиям договора оплата за товары перечисляется в течении 10 дней после их поставки. Покупатель нарушил договор и не оплатил товары в установленный срок.

28 февраля Организация начислила пени в размере 0,1% за каждый день просрочки и выставила штрафные санкции покупателю.

Начисление пени покупателю оформите через типовой документ Начисление пеней в разделе Продажи .

В документе заполните контрагента и договор, по которому нарушены обязательства.

- от – дата начисления пени;

Рассчитайте пени автоматически по кнопке Заполнить или заполните табличную часть вручную.

Документ Начисление пеней используется только продавцом при нарушении сроков оплаты покупателем или комитентом.

Этим документом покупателю нельзя начислить штрафы и пени по неисполнению обязательств поставщиком. Например, при не своевременной поставке товаров.

Проводка Дт 76.02 Кт 91.01 в 1С 8.3 Бухгалтерия сформируется автоматически.

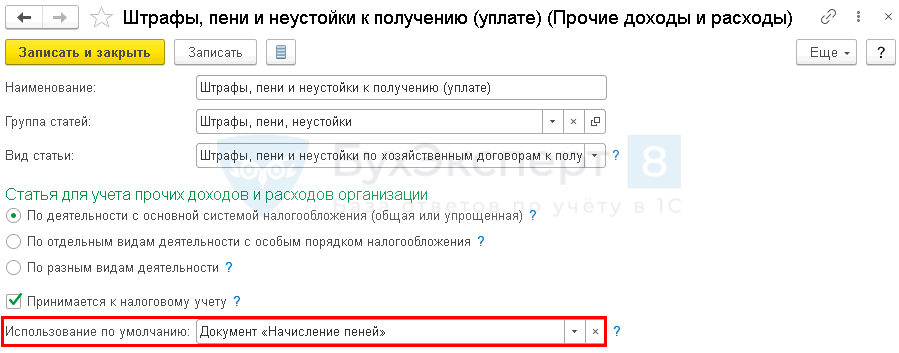

Аналитика по счету 91.01 задана разработчиками – подставляется та статья, для которой в поле Использование по умолчанию задан Документ «Начисление пеней».

Если такой статьи нет, она автоматически создастся в базе.

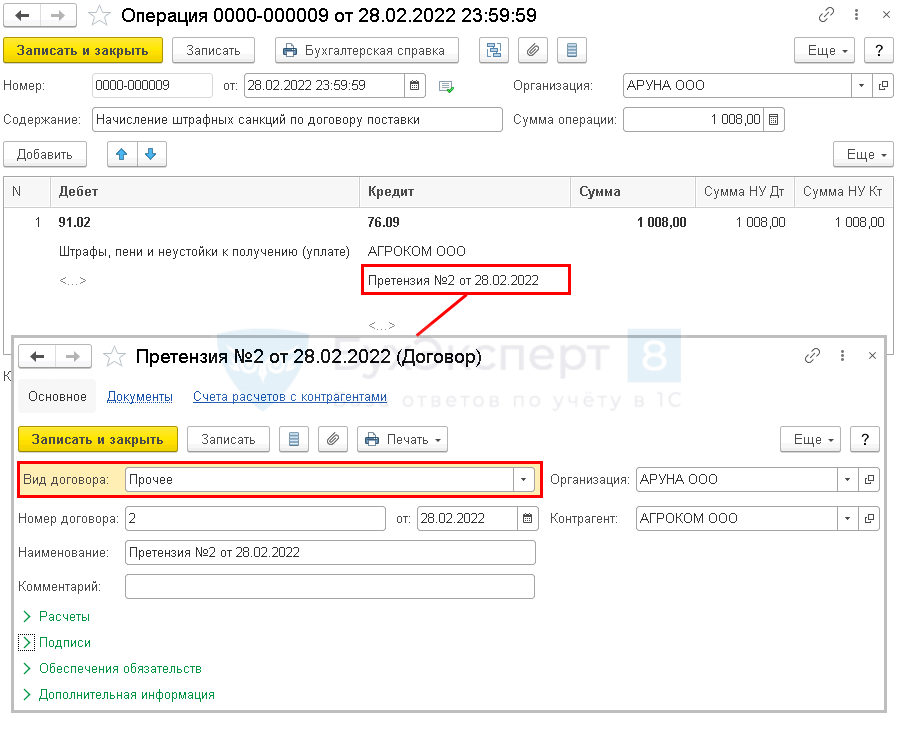

Штраф – проводки в 1С 8.3 и его признание в учете покупателя

Рассмотрим расчет и оформление в 1С на примере:

14 февраля на склад Организации поступили товары. По условиям договора оплата за товары перечисляется в течении 10 дней после их поставки.

В связи с финансовыми проблемами Организация не осуществила оплату в срок.

28 февраля Поставщик предъявил претензию и выставил штрафные санкции в размере 0,1% за каждый день просрочки.

В этот же день Организация признала их и отразила в учете.

Создайте документ Операция, введенная вручную ( Операции – Операции, введенные вручную ).

Чтобы корректно отразить входящие штрафные санкции от контрагента обратите внимание на статью Штрафы, пени и неустойки к получению (уплате) и Вид договора . Сверьте аналитику в своем учете с данными приведенными выше.

Итак, мы успешно разобрались с начислением пени и проводками в 1С 8.3 Бухгалтерия.

См. также:

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Судьи против формальных штрафов за технические ошибки в СЗВ-МКомпания вовремя сдала в ПФР сведения по форме СЗВ-М «за.

- Следуете разъяснениям контролеров? Пеней и штрафов быть не может!К такому выводу пришли судьи по делу, в котором компания.

- Уплата штрафов при самостоятельном исправлении ошибки налогоплательщикомУ вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.

- Принят закон о 10-кратном увеличении штрафов за неправильное хранение документов в бухгалтерии и кадрахШтрафы за нарушение порядка хранения, комплектования, учета или использования архивных.

Карточка публикации

| Разделы: | Законодательство (ЗУП), Зарплата (ЗУП), Кадры (ЗУП), Настройки (ЗУП) |

|---|---|

| Рубрика: | 1С Бухгалтерия 8.3 / Налоговые санкции / Претензии и неустойки |

| Объекты / Виды начислений: | |

| Последнее изменение: | 12.01.2022 |

ID задана и содержит ID поста $termini = get_the_terms( $post->ID, ‘post_tag’ ); // так как функция вернула массив, то логично будет прокрутить его через foreach() foreach( $termini as $termin )< echo '' . $termin->name . »; > /* * Также вы можете использовать: * $termin->ID — понятное дело, ID элемента * $termin->slug — ярлык элемента * $termin->term_group — значение term group * $termin->term_taxonomy_id — ID самой таксономии * $termin->taxonomy — название таксономии * $termin->description — описание элемента * $termin->parent — ID родительского элемента * $termin->count — количество содержащихся в нем постов */ —>

(7 оценок, среднее: 5,00 из 5)

Источник