- Учет безвозмездно полученных основных средств на примерах + таблица с правильными проводками

- Когда объект признается основным средством?

- Что такое безвозмездное получение?

- Бухгалтерский учет

- Формирование первоначальной стоимости

- Какие документы готовить?

- Проводки при безвозмездном поступлении ОС

- Как оприходовать от учредителя общества

- Как отражать в бухучете безвозмездное поступление ОС

- ОС поступило безвозмездно

- Как учесть ОС, приобретенные за счет госпомощи

- Как отражать в бухучете безвозмездное поступление ОС

- ОС поступило безвозмездно

- Как учесть ОС, приобретенные за счет госпомощи

Учет безвозмездно полученных основных средств на примерах + таблица с правильными проводками

В статье разберем особенности бухгалтерского учета и проводки, которыми нужно отражать получение в дар актива в виде объекта ОС.

Когда объект признается основным средством?

При поступлении безвозмездно имущества необходимо убедиться, что данный объект действительно можно оприходовать как основное средство. Следует проверить одновременное выполнение трех условий:

- Долгосрочное применение – сроком свыше одного года.

- Полученный актив не будет перепродаваться в ближайший году.

- Применение в деятельности, цель которой – получение экономической выгоды.

Что такое безвозмездное получение?

Как правило, сделка по дарению применяется для передачи активов учредителями организации. Но также может встретиться и между иными лицами. Тип источника дарения ОС влияет на бухгалтерский учет и тип отражаемых проводок.

Бухгалтерский учет

Если фирмой безвозмездно получен актив, то, прежде всего, определяется возможность его учета в виде амортизируемого основного средства. Если такое возможно, то есть соблюдаются три перечисленных выше условия, то возникает следующий вопрос – какую сумму принимать за первоначальную стоимость данного имущества.

Важно! Если цена на основное средство в текущем рыночном значении находится в пределах лимита — стоимость менее 40 тыс.руб. (компания его устанавливается самостоятельно в пределах 40т.р.), то актив можно отнести к МПЗ без обязательности амортизационных начислений.

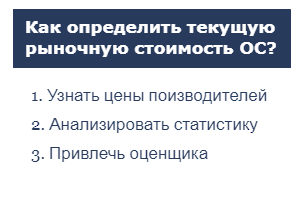

Формирование первоначальной стоимости

Оприходование безвозмездно поступившего актива выполняется по рыночной стоимости, определяемой на настоящий момент.

Этот стоимостный показатель нужно вычислять на день принятия к учету подаренного объекта в виде вложения во внеоборотные активы.

Что понимается под рыночной текущей стоимостью безвозмездно полученного основного средства по мнению закона? Согласно официальному определению, это та сумма денег, которую можно выручить при реализации принятого основного средства в день его оприходования.

- применять сведении о ценах на схожие объекты основных средств — такую информацию можно подтвердить бумагами от производителей;

- анализировать показатели статистики – почерпнуть их можно в Росстате, инспекциях, СМИ, спецлитературе, данную информацию также возможно документально подтвердить;

- прибегнуть к услугам экспертов, оценщиков, которые после осмотра основного средства определяют его стоимость и пишут заключение.

Важно! Вычисленный стоимостный показатель в виде рыночной цены нужно обязательно подкрепить бумажным подтверждением.

Первоначальную стоимость безвозмездно полученного актива могут формировать следующие составляющие:

- Рыночная цена.

- Транспортные траты.

- Оплата услуг экспертов и прочих консультантов.

- Оплата получения статистической информации для оценки стоимости ОС.

- Траты на монтаж, наладку и сборку.

Сумма всех перечисленных показателей показывают ту стоимость, по которой нужно оприходовать безвозмездно полученные основные средства.

Какие документы готовить?

- Договор дарения – определяет сроки и условия приема-передачи ОС, при этом указывается безвозмездность сделки.

- Акт приема-передачи – подтверждает факт передачи основного средства организации безвозмездно. Оформляется, как правило, с применением типовых форм: ОС-1а для сооружений, ОС-1б – для групповых активов, ОС-1 – для иных одиночных основных средств.

Бухгалтер на основании передаточного акта отражает в бухгалтерском учете необходимые записи – проводки.

Проводки при безвозмездном поступлении ОС

Безвозмездное получение основного средства отражается записью на бухгалтерских счетах при наличии передаточного бланка акта и бумаги, свидетельствующей о рыночной цене актива.

Все поступающие на предприятия основные средства приходуются на 01 счет. Дебет показывает стоимость имеющихся на балансе объектов, кредит — стоимость выбывающих ОС.

Сумма всех трат по приобретению актива собирается на промежуточном счете 08, где отражаются все вложения в объект, после чего одной проводкой переносится в дебет 01 счета.

В зависимости от вида затрат счет 08 по дебету корреспондирует с кредитом соответствующих счетов бухгалтерского учета:

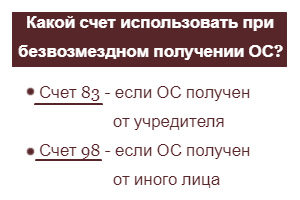

- 83 – применяется, когда ОС дарит учредитель общества;

- 98 – применяется, когда ОС дарит иное лицо, отличное от учредителя;

- 60 или 76 – используются для учета трат на доставку, сборку, монтаж, консультационные услуги;

- 20, 44, 69, 70 и т.д. – для учета трат по доставке, монтажу, выполненными своими силами.

- актив учитывается в составе добавочного капитала на счете 83, если он получен от учредителя общества;

актив включается в число будущих доходов на 98 счет, если он поступил от любого иного лица.

Важно! В процессе эксплуатации и проведения амортизационных отчислений по используемому основному средству его стоимость последовательно относится в текущие доходы с 98-го счета на 91-й.

Как оприходовать от учредителя общества

Бухгалтерские проводки по безвозмездном получении основных средств от учредителя общества:

Источник

Как отражать в бухучете безвозмездное поступление ОС

Вы можете купить основное средство, а также получить его безвозмездно или, что по сути близко к безвозмездному поступлению, приобрести за счет госпомощи. Бухучет ОС в этих случаях имеет свои особенности. Хотя общий алгоритм типовой: принять, определить первоначальную стоимость и СПИ, ввести в эксплуатацию и учитывать расходы.

ОС поступило безвозмездно

Если ОС поступило безвозмездно, то его стоимость определите исходя из рыночной цены на подобное имущество.

Безвозмездная передача и получение имущества на сумму более 3000 рублей между коммерческими организациями запрещены (ст. 575 ГК РФ). Поэтому безвозмездно получить основные средства дороже 3000 рублей ваша организация может только от физических лиц, некоммерческих организаций, а также государственных и муниципальных органов.

Стоимость основных средств, полученных безвозмездно, отражают в составе доходов будущих периодов проводкой:

Дебет 08-4 Кредит 98-2

– получены основные средства безвозмездно.

При вводе основных средств в эксплуатацию делают запись:

Дебет 01 Кредит 08-4

– основные средства введены в эксплуатацию.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Сумму НДС по такому основному средству, уплаченную передающей стороной, к налоговому вычету не принимают. Она увеличивает его первоначальную стоимость.

Стоимость ОС, учтенную в составе доходов будущих периодов, вы должны списать по мере начисления амортизации. Эту операцию отразите записями:

Дебет20 (23,44. ) Кредит 02

– начислена амортизация по безвозмездно полученному основному средству;

Дебет 98-2 Кредит 91-1

– соответствующая доля доходов будущих периодов учтена в составе прочих доходов.

Как учесть ОС, приобретенные за счет госпомощи

Приобрести основные средства организация может не только за счет средств, полученных безвозмездно от физических лиц и НКО, но и от государственных и муниципальных органов. Учитывать их нужно на основании ПБУ 13/2000, которое действует в редакции приказа Минфина от 4 декабря 2018 года № 248н.

Алгоритм учетных действий такой.

1. Сумма субсидии, выделенная на финансирование капвложений, принимается к учету в качестве целевого финансирования в момент получения.

2. После ввода объекта в эксплуатацию вся сумма субсидии на финансирование списывается на счет 98.

3. Далее в течение срока его полезного использования по мере начисления амортизации суммы, относящиеся к объекту, зачисляют в финансовые результаты организации.

Источник

Как отражать в бухучете безвозмездное поступление ОС

Вы можете купить основное средство, а также получить его безвозмездно или, что по сути близко к безвозмездному поступлению, приобрести за счет госпомощи. Бухучет ОС в этих случаях имеет свои особенности. Хотя общий алгоритм типовой: принять, определить первоначальную стоимость и СПИ, ввести в эксплуатацию и учитывать расходы.

ОС поступило безвозмездно

Если ОС поступило безвозмездно, то его стоимость определите исходя из рыночной цены на подобное имущество.

Безвозмездная передача и получение имущества на сумму более 3000 рублей между коммерческими организациями запрещены (ст. 575 ГК РФ). Поэтому безвозмездно получить основные средства дороже 3000 рублей ваша организация может только от физических лиц, некоммерческих организаций, а также государственных и муниципальных органов.

Стоимость основных средств, полученных безвозмездно, отражают в составе доходов будущих периодов проводкой:

- Дебет 08-4 Кредит 98-2 — получены основные средства безвозмездно

При вводе основных средств в эксплуатацию делают запись:

Дебет 01 Кредит 08-4 — основные средства введены в эксплуатацию

Сумму НДС по такому основному средству, уплаченную передающей стороной, к налоговому вычету не принимают. Она увеличивает его первоначальную стоимость.

Пример. Поступление основных средств безвозмездно

В декабре отчетного года фирма получила безвозмездно от органа местного самоуправления технологическое оборудование. Его рыночная цена составила 500 000 руб. (в том числе НДС).

Бухгалтер должен сделать проводки:

- Дебет 08-4 Кредит 98-2 — 500 000 руб. — оприходовано безвозмездно полученное оборудование по рыночной цене;

- Дебет 01 Кредит 08-4 — 500 000 руб. — оборудование включено в состав основных средств.

В бухгалтерском балансе фирмы за отчетный год по строке 1150 должна быть отражена первоначальная стоимость оборудования в сумме 500 000 руб. Амортизацию нужно будет начислять с января следующего года.

Стоимость ОС, учтенную в составе доходов будущих периодов, вы должны списать по мере начисления амортизации. Эту операцию отразите записями:

- Дебет 20 (23,44. ) Кредит 02 — начислена амортизация по безвозмездно полученному основному средству;

- Дебет 98-2 Кредит 91-1 — соответствующая доля доходов будущих периодов учтена в составе прочих доходов.

Как учесть ОС, приобретенные за счет госпомощи

Приобрести основные средства организация может не только за счет средств, полученных безвозмездно от физических лиц и НКО, но и от государственных и муниципальных органов. Учитывать их нужно на основании ПБУ 13/2000, которое действует в редакции приказа Минфина от 4 декабря 2018 года № 248н.

Алгоритм учетных действий такой.

1. Сумма субсидии, выделенная на финансирование капвложений, принимается к учету в качестве целевого финансирования в момент получения.

2. После ввода объекта в эксплуатацию вся сумма субсидии на финансирование списывается на счет 98.

3. Далее в течение срока его полезного использования по мере начисления амортизации суммы, относящиеся к объекту, зачисляют в финансовые результаты организации.

Центр обучения «Клерка» приглашает на бесплатный вебинар о том, как проходят полицейские проверки бизнеса в 2021 году. Подробнее тут.

Пример. Поступление основных средств за счет госпомощи

Фирма получила от органа местного самоуправления субсидию на приобретение и монтаж оборудования в сумме 1 200 000 руб.

Зарплата рабочих с социальными отчислениями на нее составила 200 000 руб.

Средства целевого финансирования фирма израсходовала в установленный срок по назначению.

Бухгалтер сделал записи:

- Дебет 51 Кредит 86 — 1 200 000 руб. — получена государственная помощь;

- Дебет 60 Кредит 51 — 1 200 000 руб. — произведена предоплата за оборудование;

- Дебет 08-4 Кредит 60 — 1 000 000 руб. (1 200 000 — 200 000) — поступило оборудование (без учета НДС);

- Дебет 19-1 Кредит 60 — 200 000 руб. — предъявлен поставщиком НДС;

- Дебет 68 Кредит 19-1 — 200 000 руб. — принят НДС к вычету;

- Дебет 08-4 Кредит 71, 69 — 200 000 руб. — отражены расходы на монтаж оборудования;

- Дебет 01, субсчет ОС в запасе Кредит 08-4 — 1 200 000 руб. (1 000 000 200 000) — оборудование включено в состав основных средств;

- Дебет 01, субсчет ОС в эксплуатации Кредит 01, субсчет ОС в запасе — 1 200 000 руб. — оборудование введено в эксплуатацию;

- Дебет 86 Кредит 98-2 — 1 200 000 руб. — в связи с вводом оборудования в эксплуатацию отражено целевое использование бюджетных средств.

В последующем счет 98 списывается на прочие доходы (счет 91) по мере начисления амортизации оборудования, как и в случае безвозмездного поступления основных средств.

В балансе «Актива» по строке 1150 должна быть отражена первоначальная стоимость оборудования в сумме 1 200 000 руб. за минусом начисленной амортизации.

Привет, Гость! Идет набор на программу профессиональной переподготовки.

Получите диплом с квалификацией «Главный бухгалтер на УСН, код В, уровень квалификации 6». После курса вы сможете без посторонней помощи вести ИП или небольшую компанию на упрощенной системе налогообложения.

Успейте записаться, пока есть места! Старт уже 1 марта, программа здесь.

Источник