- Начисление процентов по договору займа — проводки

- Условия, влияющие на порядок учета займа

- Проценты по займу выданному — проводки

- Начислены проценты по займу полученному — проводки

- Итоги

- Учет процентов по кредитам и займам

- Разница между кредитом и займом

- Учет процентов по кредитам и займам

- Проценты по кредиту: проводки

- Пример 1. Учет краткосрочного долга

- Пример 2. Учет долгосрочного кредита

- Учет льготного кредитования ИП и организаций в связи с коронавирусом

- Пример 3. Учет субсидии, полученной в связи с коронавирусом

- Учет процентов при покупке здания в рассрочку

- Бухгалтерский учет процентов

- Налоговый учет процентов

Начисление процентов по договору займа — проводки

Условия, влияющие на порядок учета займа

Заем — это передача денежных средств (или иных средств платежа) в долг, происходящая между физлицами или юрлицами, а также между юрлицом и физлицом. В этой процедуре никогда не участвует кредитная организация, поскольку операции с ее участием, несмотря на тот же характер взаимоотношений, носят иные названия: кредит и вклад (для физлица) или депозит (для юрлица).

Бухгалтерские проводки возникают только у юрлиц, которые могут как брать средства в долг у юридических или физических лиц, так и давать их этим же субъектам, но характер бухгалтерских записей не зависит от того, с кем именно (юридическим или физическим лицом) заключен договор заимствования. Вместе с тем есть моменты, влияющие на применяемую в этих записях корреспонденцию счетов.

Для организации, дающей в долг, имеет значение:

- процентным или беспроцентным является заем;

- к числу каких видов деятельности (обычных или прочих) относится для нее этот процесс.

Для получателя средств важно:

- на какой срок они взяты: меньше или больше года;

- вкладываются ли заемные средства в создание инвестиционного актива.

Каждое из указанных условий повлияет на выбор корреспонденции счетов в записи операций, выполняемых в связи с займом.

Подборку форм для оформления договора займа в различных ситуациях вы найдете в КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный полный доступ можно получить бесплатно.

Проценты по займу выданному — проводки

Выдаваемые в долг средства при условии начисления на них процентов у передающей стороны всегда учитываются в составе финвложений, т. е. на счете 58. Выдача фиксируется проводкой Дт 58 Кт 51 (50, 52).

ВАЖНО! Беспроцентный заем на счете 58 показан не будет, поскольку он не отвечает самой идее финвложений (приносить доход). Его сумму следует показать на счете 76 (Дт 76 Кт 51 (50, 52)).

В то же время в проводках по начислению процентов по займу выданному будет задействован иной счет — 76. Его применение приведет к появлению проводки — начислены проценты по выданному займу — с корреспонденцией Дт 76 Кт 91 (90). Выбор счета в кредитовой части этой записи определит, к числу каких видов деятельности для займодавца относится выдача займа: прочих (тогда будет использован счет 91) или обычных (в этом случае задействуется счет 90).

Расчет процентов организациями осуществляется ежемесячно на последнюю дату этого периода (пп. 12, 16 ПБУ 9/99, утвержденного приказом Минфина России от 06.05.1999 № 32н).

Обложению НДС ни сама сумма займа, ни проценты по нему не подлежат (подп. 15 п. 3 ст. 149 НК РФ), т. е. проводок в части этого налога по дебету счета 91 (90) не возникнет. Если с выдачей займа у займодавца связаны какие-либо затраты (например, плата банку за услуги по переводу средств), то в периоде их осуществления они попадут в дебет счета 91 (90).

Поступление платежей по процентам выразится проводкой Дт 51 (50, 52) Кт 76.

Начислены проценты по займу полученному — проводки

У получателя заемных средств их поступление будет учтено либо на счете 66 (если заем краткосрочный — до года), либо на счете 67 (если средства взяты на срок, превышающий 12 месяцев). Проводка при этом окажется такой: Дт 51 (50, 52) Кт 66 (67).

На эти же счета будут относиться начисляемые проценты с отделением их в аналитике учета от суммы основного долга. То есть в проводке по начислению процентов по займу полученному в кредитовой части окажется счет 66 либо 67. Выбор же счета, попадающего в дебетовую ее часть, определит факт использования или неиспользования полученных средств при создании инвестиционного актива (п. 7 ПБУ 15/2008, утвержденного приказом Минфина России от 06.10.2008 № 107н).

Суммы процентов по займу, не имеющему отношения к созданию актива, расцениваемого как инвестиционный (у него длительный срок создания и высокая стоимость), всегда следует учитывать в прочих расходах — Дт 91 Кт 66 (67), начисляя соответствующие суммы ежемесячно (п. 6 ПБУ 15/2008).

Если же заемные средства задействованы в дорогостоящих продолжительных вложениях, то проценты по ним сформируют стоимость имущества (основного средства или нематериального актива), созданного с участием соответствующих вложений: Дт 08 Кт 66 (67). Во время длительного (больше 3 месяцев) перерыва, возникшего в процессе осуществления инвестиций, и по завершении вложений в объект продолжающие начисляться проценты по займу следует включать в состав прочих расходов (пп. 11, 13 ПБУ 15/2008).

Налоговые нюансы учета процентов по договорам займа в различных ситуациях подробно рассмотрены в Путеводителе по сделкам от КонсультантПлюс. Получите пробный доступ к системе бесплатно и узнаете, как при налогообложении нужно учитывать проценты по займам, связанным и не связанным с приобретением амортизируемого имущества, потраченным на выплату дивидендов и др.

Право не выделять из прочих расходы, связанные с созданием инвестиционных активов, есть у юрлиц, применяющих упрощенные способы бухучета.

Оплата процентов отразится проводкой Дт 66 (67) Кт 51 (50, 52). Если их получателем является физлицо, то его доход следует обложить НДФЛ (Дт 66 (67) Кт 68).

Итоги

Проводка по начислению процентов по займу возникает как у дающих в долг юрлиц (юридическому или физическому лицу), так и у получающих заемные средства (от юридического или физического лица). Первые сам выданный долг учитывают на счете 58 (Дт 58 Кт 51 (50, 52)), а проценты по нему — на счете 76, начисляя их ежемесячно в корреспонденции со счетом учета финрезультата (Дт 76 Кт 91 (90)). Вторые в зависимости от срока, на который средства заняты, сумму долга относят на счет 66 либо 67 (Дт 51 Кт 66 (67)) и туда же начисляют проценты по нему. Если заемные средства не участвуют в создании инвестиционного актива, то их начисляют проводкой Дт 91 Кт 66 (67). Участие в создании актива, расцениваемого как инвестиционный, требует учета процентов по займу в стоимости этого актива (Дт 08 Кт 66 (67)).

Источник

Учет процентов по кредитам и займам

Любой бизнес требует финансовых вложений. Открытие дела или его развитие часто заставляет предпринимателей обращаться к заемным средствам. Расскажем о том, как кредиторы ведут учет процентов по кредитам и займам.

Разница между кредитом и займом

Кредит, как и займ, позволяет бизнесмену или компании единовременно получить необходимую сумму, которой они вправе располагать некоторое время с обязанностью последующего возврата.

Основными признаками кредита выступают:

- возвратность (долг должен быть возвращен);

- платность (на сумму долга начисляются проценты);

- срочность (устанавливается срок для возврата долга).

При этом заем обладает лишь первым признаком – возвратностью, т.к. он может быть беспроцентным (фактически бесплатным) и выданным на неопределенный срок.

Другие отличия данных категорий приведем в таблице:

Любым лицом (физическим, юридическим)

Лицу, соответствующему требованиям банка

Лицу, с которым займодатель достиг согласия

Денежная или имущественная

Частями (по графику)

Единовременно или частями

Несмотря на разницу между понятиями, учет заемных средств в обоих случаях строится по одним и тем же правилам. Значение придается лишь сроку возврата долга:

- задолженность признается краткосрочной, если она должна быть погашена в срок не более 1 года от отчетной даты;

- задолженность считается долгосрочной, если срок ее погашения превышает 1 год с отчетной даты.

Учет процентов по кредитам и займам

Расчеты по заемным суммам учитываются на счетах 66 и 67, к которым разрешается открывать субсчета как минимум для разделения основного долга и процентов по нему, например:

Счет 66 – Расчеты по краткосрочным кредитам и займам

Счет 67 – Расчеты по долгосрочным кредитам и займам

66.1 – Расчеты по краткосрочным кредитам

67.1 – Расчеты по долгосрочным кредитам

66.2 – Проценты по краткосрочным кредитам

67.2 – Проценты по долгосрочным кредитам

66.3 – Расчеты по краткосрочным займам

67.3 – Расчеты по долгосрочным займам

66.4 – Проценты по краткосрочным займам

67.4 – Проценты по долгосрочным займам

При этом законодателем не предусмотрен перевод долгосрочных обязательств в краткосрочные в момент, когда срок погашения становится меньше 1 года. Однако в бухгалтерский баланс в таком случае задолженность должна попасть именно как краткосрочная. Поэтому рекомендуется предусмотреть еще один субсчет, например, 67.5 – Расчеты по долгосрочным кредитам со сроком платежа менее 1 года.

Проценты по кредиту: проводки

Основные корреспонденции счетов по учету задолженности у заемщика таковы:

Получены заемные средства

Уплата основного долга

Перевод остатка долга по долгосрочному кредиту в краткосрочные обязательства в связи с тем, что срок его погашения составляет менее 1 года

Пример 1. Учет краткосрочного долга

ООО «Сфера» получило заем от ООО «Звезда» в размере 100 000 руб.

Организации заключили соглашение, согласно которому:

- заем выдается на 10 месяцев;

- средства перечисляются заемщику 01.07.2020;

- ежемесячно ООО «Сфера» частично погашает заем в последний день месяца: перечисляет 10 000 руб. основного долга и 2% от суммы задолженности на начало расчетного дня.

Бухгалтер ООО «Сфера» в июле и августе оформит такие проводки:

Получен заем от ООО «Звезда»

Начислены проценты за июль

Уплата основного долга

Начислены проценты за август

Уплата основного долга

Пример 2. Учет долгосрочного кредита

ООО «Полиглот» в 2016 году получило в кредит от банка 329 930 руб. на ремонт студии обучения английскому языку на таких условиях:

- срок кредитования – 60 месяцев;

- ставка – 10,9% годовых;

- погашение равными платежами.

Июль 2020 года – 50-ый месяц срока кредитования, в котором:

- платеж составляет 6 073,93 руб. (основной долг – 5 498,85 руб., проценты – 575,07 руб.);

- оставшаяся сумма основного долга (60 486,35 руб.) отражается как краткосрочное обязательство.

Приведем корреспонденции счетов:

Получение заемных средств в 2016 году оформлено проводкой

В июле 2020 года:

Уплата основного долга

Непогашенная часть долга учтена как краткосрочное обязательство для корректного отображения в балансе

Учет льготного кредитования ИП и организаций в связи с коронавирусом

Правительством РФ запущены уже две программы льготного кредитования для поддержки бизнеса, пострадавшего от пандемии COVID-19:

- Постановлением от 16.05.2020 № 696 установлены правила предоставления средств по ставке не более 2%, но долг и проценты будут списаны при сохранении определенной численности сотрудников и выплате им зарплат в размере не менее МРОТ;

- Постановлением от 02.04.2020 № 422 введен порядок предоставления займа на оплату труда под 0% для наиболее пострадавших от коронавируса отраслей деятельности.

Данные «коронавирусные» субсидии являются мерами государственной поддержки, поэтому учитываются на счете 86 – Целевое финансирование:

- по факту поступления средств на расчетный счет делается проводка Дт 51 Кт 86;

- направление субсидий на компенсирование расходов отражается корреспонденцией Дт 86 Кт 91.1.

Пример 3. Учет субсидии, полученной в связи с коронавирусом

Салон красоты, имеющий трех наемных работников, в июне 2020 получил право на льготный кредит в соответствии с Постановлением № 696 в размере:

3 работника х (12 130 МРОТ + 30% страховые взносы) х 6 мес. (период кредитования) = 283 842 руб.

Средства данной субсидии поступают на счет заемщика не единовременно, а ежемесячно равными суммами в пределах лимита. В июне на счет салона поступили первая часть средств в сумме:

3 работника х (12 130 + 30%) х 2 = 94 614 руб.

Бухгалтером в июне составлена проводка:

Дт 51 Кт 86 – получены средства льготного кредитования на сумму 94 614 руб.

Такие же проводки бухгалтер сделает по второму и третьему поступлению.

Впоследствии по мере осуществления расходов субсидия восстанавливается в составе прочих доходов и по ней начисляют льготные проценты (2%), переносимые в основной долг. Так, по первой части поступлений будут сделаны проводки:

Сумма субсидии направлена на выплату зарплаты

Источник

Учет процентов при покупке здания в рассрочку

Автор: М. Карманова, главный бухгалтер компании «Консалтинговая группа «Экон-Профи»

Порядок учета «упрощенцем» здания, приобретаемого в рассрочку, имеет свои нюансы. Необходимо четко определить, чем является объект, и решить, в каком порядке отражать расходы на уплату процентов.

Существуют разные точки зрения на возможность отражения в первоначальной стоимости здания, приобретаемого в рассрочку фирмой на УСН (объект налогообложения «доходы, уменьшенные на величину расходов», не является субъектом малого предпринимательства), расходов по уплате процентов за предоставление рассрочки. Кроме того, большую роль при принятии объекта к учету играют его характеристики — является ли здание обычным основным средством (далее — ОС) или относится к инвестиционным активам. Инвестиционным активом признают имущество, подготовка к использованию которого требует длительного времени и существенных расходов (например, объекты незавершенного строительства). Компания может самостоятельно утвердить в учетной политике критерии длительности времени и существенности расходов (пп. 7, 8 ПБУ 1/2008, утв. приказом Минфина России от 06.10.2008 № 106н).

Бухгалтерский учет процентов

Как правило, первоначальной стоимостью здания признается сумма фактических затрат на его приобретение за минусом НДС и других возмещаемых налогов, кроме случаев, предусмотренных законодательством Российской Федерации. Таким случаем как раз и является ОС, приобретенное «упрощенцем». Объект приходуется по полной стоимости, с учетом НДС (подп. 3 п. 2 ст. 170 НК РФ; пп. 7, 8 ПБУ 6/01, утв. приказом Минфина России от 30.03.2001 № 26н (далее — ПБУ 6/01); письма Минфина России от 03.04.2012 № 03-11-11/115, от 30.06.2011 № 03-11-06/2/101). Причем в данной ситуации порядок учета НДС в бухгалтерском и налоговом учете совпадает.

Фактическими затратами при приобретении здания могут быть (п. 8 ПБУ 6/01):

— суммы, уплачиваемые продавцу в соответствии с договором;

— суммы, уплачиваемые за информационные и консультационные услуги, связанные с покупкой;

— государственная пошлина, уплачиваемая за регистрацию права собственности на здание;

— вознаграждения посреднику, если он привлекался;

— иные затраты, непосредственно связанные с приобретением, сооружением и изготовлением объекта основных средств.

Бухгалтерское законодательство не содержит требований о необходимости полной оплаты, а также государственной регистрации здания для принятия его к учету. Необходимы лишь акт приема-передачи и соблюдение общих требований, перечисленных в ПБУ 6/01 (п. 4 ПБУ 6/01). Объект можно приходовать по полной основной стоимости, которая указана в договоре (пп. 7, 8 ПБУ 6/01). Установленный в договоре порядок расчетов не влияет на формирование первоначальной стоимости. Оплата идет частями, задолженность перед продавцом формируется отдельно и погашается согласно условиям договора.

Учет расходов на выплату процентов за предоставление рассрочки всегда вызывает затруднения, поэтому уделим ему особое внимание. Отражение операций будет зависеть от того, чем является здание: обычным ОС или инвестиционным активом.

В первом случае проценты следует относить к прочим расходам (п. 7 ПБУ 15/2008, утв. приказом Минфина России от 06.10.2008 № 107н (далее — ПБУ 15/2008)). Они не включаются в первоначальную стоимость здания.

Если же здание относится к инвестиционным активам, то расходы на выплату процентов включаются в его первоначальную стоимость (письма Минфина России от 19.03.2014 № 07-01-06/11838, от 18.08.2010 № 07-02-06/122). При этом должны выполняться следующие условия (п. 9 ПБУ 15/2008):

— расходы по приобретению признаются в бухгалтерском учете;

— расходы по займам, связанные с приобретением, признаются в бухгалтерском учете;

— начато приобретение инвестиционного актива.

Проценты перестают включаться в первоначальную стоимость инвестиционного актива с первого числа месяца, следующего за месяцем прекращения его приобретения (п. 12 ПБУ 15/2008). Таким образом, проценты включаются в первоначальную стоимость здания только до его постановки на учет в качестве ОС. Оставшиеся к уплате проценты относятся уже на прочие расходы.

Отметим, что по учету расходов на выплату процентов за предоставление рассрочки существует и другая точка зрения, выраженная Минфином России и ФНС России. Согласно их мнению, проценты в любом случае следует учитывать в составе расходов на приобретение ОС (письма Минфина России от 30.06.2011 № 03-11-06/2/101, от 02.07.2010 № 03-11-11/182, ФНС России от 06.02.2012 № ЕД-4-3/1818). Ведомства исходят из Положения № 34н (п. 23 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утв. приказом Минфина России от 29.07.1998 № 34н (далее — Положение № 34н)), в котором сказано, что в состав фактически произведенных затрат на приобретение объекта имущества включаются уплачиваемые проценты по предоставленному при приобретении коммерческому кредиту.

Таким образом, в настоящее время сложились две позиции, регулируемые нормативными правовыми актами одного иерархического уровня — Положением № 34н и ПБУ 15/2008. В случае коллизии нормативный акт, вступивший в силу позднее, имеет приоритет перед актом, вступившим в силу ранее первого (письмо Минфина России от 23.08.2001 № 16-00-12/15; пост. ФАС СЗО от 13.06.2006 № А42-13584/2004-22). Мы считаем, что в рассматриваемой в статье ситуации «упрощенцу» целесообразнее руководствоваться положениями ПБУ 15/2008.

Описанные выше противоречия в бухгалтерском учете несут риски для налогового учета. Согласно Налоговому кодексу не имеют права применять УСН организации, у которых остаточная стоимость ОС и нематериальных активов, определяемая в соответствии с законодательством РФ о бухгалтерском учете, превышает 100 млн. рублей (подп. 16 п. 3 ст. 346.12 НК РФ). То есть компания, приобретая ОС, должна следить, не рискует ли она потерять право быть «упрощенцем», а также уметь отстоять свою точку зрения в возможном споре с проверяющими.

Налоговый учет процентов

Здание следует принимать к учету по первоначальной стоимости, которая определяется в том же порядке, что и в бухгалтерском учете (абз. 9 п. 3 ст. 346.16 НК РФ; ПБУ 6/01, ПБУ 15/2008).

Расходы на приобретение учитываются только после ввода объекта в эксплуатацию по мере его оплаты, причем с момента документального подтверждения факта подачи документов на государственную регистрацию прав (абз. 12 п. 3 ст. 346.16, п. 2 ст. 346.17 НК РФ; письма Минфина России от 15.12.2011 № 03-11-06/2/170, от 15.04.2009 № 03-11-06/2/65, от 25.07.2007 № 03-11-04/2/188).

При рассрочке здание, как правило, оплачивается не сразу. Каждый платеж по основной стоимости здания, осуществленный в течение года, по результатам которого объектом налогообложения являются доходы, уменьшенные на величину расходов, может быть учтен равными долями в течение оставшихся отчетных периодов этого года после даты его оплаты (абз. 5 подп. 3 п. 3 ст. 346.16, подп. 4 п. 2 ст. 346.17 НК РФ; письмо ФНС России от 06.02.2012 № ЕД-4-3/1818). Например, если часть оплаты стоимости здания производится во втором квартале текущего года, то расходы принимаются равными долями по итогам полугодия, девяти месяцев и календарного года. Уплаченная сумма в третьем квартале учитывается по итогам девяти месяцев и календарного года, а уплаченный платеж в четвертом квартале полностью включается в состав расходов, учитываемых при определении базы по «упрощенному» налогу по итогам налогового периода, года. Аналогично учитываются платежи в последующие годы.

Учет расходов на выплату процентов за предоставление рассрочки вызывает затруднения и в налоговом учете. Существуют две точки зрения на порядок отражения таких затрат.

Согласно первой они как самостоятельный вид расходов должны учитываться в том же порядке, что и при расчете налога на прибыль (подп. 9 п. 1, п. 2 ст. 346.16, ст. 269 НК РФ). До конца 2014 года проценты можно было учитывать в налоговой базе только в определенной норме. Ее рассчитывали:

— исходя из среднего уровня процентов в части договоров на сопоставимых условиях;

— исходя из ставки рефинансирования ЦБ РФ, увеличенной в 1,1 раза, — по долговым обязательствам в рублях, и равной 15 процентам — по долговым обязательствам в иностранной валюте.

Выбранный вариант должен быть закреплен в учетной политике.

С 1 января 2015 года начали действовать изменения (ст. 269 НК РФ (в ред. Федерального закона от 28.12.2013 № 420-ФЗ)). Согласно поправкам учитывать в расходах проценты можно целиком без каких-либо ограничений (таким же образом, как и в бухгалтерском учете).

Вторая точка зрения сформирована Минфином России и ФНС России (письма Минфина России от 30.06.2011 № 03-11-06/2/101, от 02.07.2010 № 03-11-11/182, ФНС России от 06.02.2012 № ЕД-4-3/1818). Они считают, что затраты на выплату процентов за предоставление рассрочки должны учитываться в составе расходов на приобретение ОС с момента ввода объектов в эксплуатацию (п. 3 ст. 346.16 НК РФ). То есть, как и основной платеж, произведенный в течение года, по результатам которого объектом налогообложения являются доходы, уменьшенные на величину расходов, проценты могут быть учтены равными долями в течение оставшихся отчетных периодов этого года после даты его оплаты.

Таким образом, каждая компания должна выбрать порядок учета процентов и закрепить его в учетной политике. Вопрос принятия решения по налоговому учету в данной ситуации более болезненный, чем для бухгалтерского, он касается момента начисления и уплаты налогов. В настоящее время нет сложившейся судебной практики по данному вопросу. Если фирма учитывает проценты по займу (кредиту) в качестве прочих расходов, то подчеркнем, что по операциям до 1 января 2015 года данные расходы в налоговом учете, в отличие от бухгалтерского, нормируются.

Компания «Актив» применяет УСН с объектом «доходы, уменьшенные на величину расходов». В начале 2014 г. она приобрела в рассрочку здание-павильон. Стоимость данного объекта с учетом НДС согласно договору — 6000 тыс. руб. Рассрочка предоставляется на два года. Платежи производятся каждый квартал по 750 тыс. руб. Проценты платятся раз в полгода по 270 тыс. руб. Срок службы данного имущества — 10 лет.

Этапы приобретения объекта и график платежей в 2014 г.:

— 15.01.2014 — подписан акт приема-передачи;

— 31.01.2014 — внесен первый платеж — 750 тыс. руб.;

— 30.04.2014 — документально подтвержден факт подачи документов для государственной регистрации права на здание;

— 30.06.2014 — внесен второй платеж — 750 тыс. руб.;

— 30.06.2014 — первая уплата процентов — 270 тыс. руб.;

— 30.09.2014 — внесен третий платеж — 750 тыс. руб.;

— 31.12.2014 — внесен четвертый платеж — 750 тыс. руб.;

— 31.12.2014 — вторая уплата процентов — 270 тыс. руб.

В учетной политике по бухгалтерскому учету компании «Актив» закреплено, что расходы по коммерческому кредиту признаются прочими расходами, объект недвижимости не признается инвестиционным активом.

Сделаны следующие проводки.

15 января 2014 г.:

ДЕБЕТ 08 Кредит 60

— 6000 тыс. руб. — в составе внеоборотных активов отражена договорная стоимость здания (с учетом НДС);

ДЕБЕТ 01 субсчет «Основные средства, права на которые не зарегистрированы» Кредит 08

— 6000 тыс. руб. — здание учтено в составе основных средств на дату подписания акта.

Отметим, что согласно п. 52 Методических указаний по бухгалтерскому учету основных средств (утв. приказом Минфина России от 13.10.2003 № 91н) объекты недвижимости, права собственности на которые не зарегистрированы в установленном законодательством РФ порядке, принимаются к бухгалтерскому учету в качестве ОС с выделением на отдельном субсчете к счету 01.

31 января 2014 г.:

ДЕБЕТ 60 КРЕДИТ 51

— 750 тыс. руб. — произведен первый платеж продавцу.

30 апреля 2014 г.:

ДЕБЕТ 01 субсчет «Здание» КРЕДИТ 01 субсчет «Основные средства, права на которые не зарегистрированы»

— 6000 тыс. руб. — учтена государственная регистрации права собственности на здание.

ДЕБЕТ 60 КРЕДИТ 51

750 тыс. руб. — произведен второй платеж продавцу.

ДЕБЕТ 91 субсчет «Прочие расходы» КРЕДИТ 67 субсчет «Проценты по кредиту»

— 270 тыс. руб. — начислены проценты по условиям договора;

ДЕБЕТ 67 субсчет «Проценты по кредиту» КРЕДИТ 51

— 270 тыс. руб. — первая уплата процентов.

30 сентября 2014 г.:

ДЕБЕТ 60 КРЕДИТ 51

— 750 тыс. руб. — произведен третий платеж продавцу.

31 декабря 2014 г.:

ДЕБЕТ 60 КРЕДИТ 51

— 750 тыс. руб. — произведен четвертый платеж продавцу.

31 декабря 2014 г.:

ДЕБЕТ 91 субсчет «Прочие расходы» КРЕДИТ 67 субсчет «Проценты по кредиту»

— 270 тыс. руб. — начислены проценты по условиям договора;

ДЕБЕТ 67 субсчет «Проценты по кредиту» КРЕДИТ 51

— 270 тыс. руб. — внесен второй платеж процентов.

В учетной политике компании «Актив» для целей налогового учета закреплено, что расходы по коммерческому кредиту, по уплате процентов за предоставление рассрочки следует учитывать в составе расходов на приобретение ОС. Проценты могут относиться в расходы с даты государственной регистрации права собственности на здание, которая произошла 30.04.2014, т.е. с II квартала.

Таким образом, расходы по зданию принимаются равными долями, по мере оплаты, по итогам полугодия, девяти месяцев и календарного года в последнее число отчетного (налогового) периода.

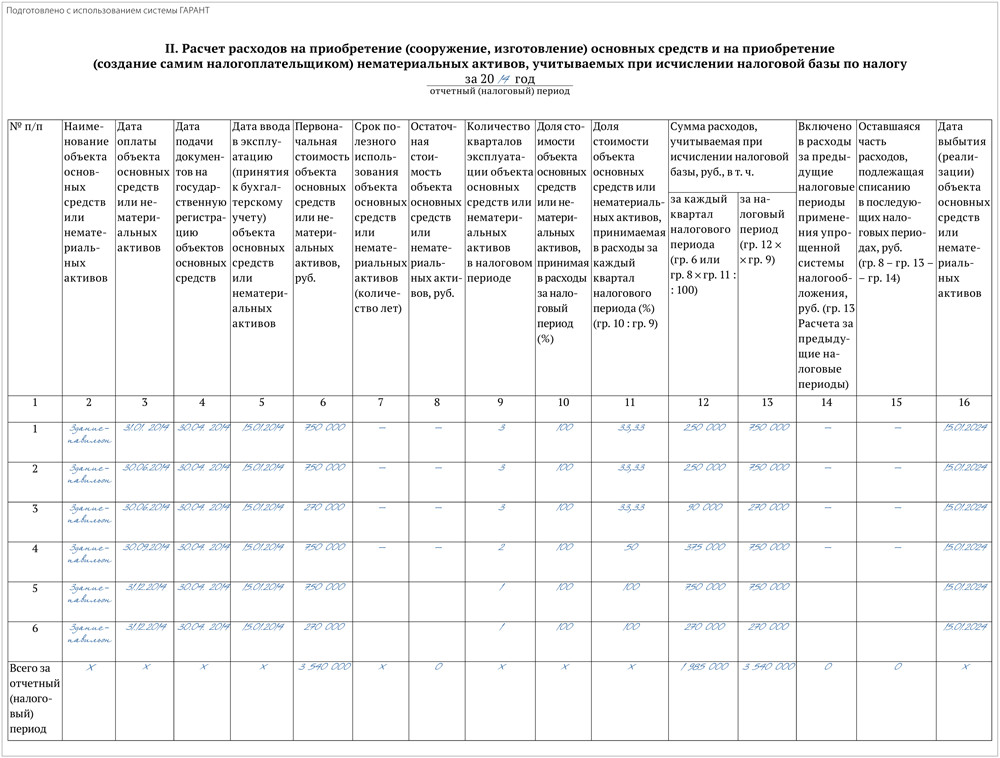

Ниже показан порядок отражения этапов приобретения ОС в книге учета доходов и расходов (далее — Книга) в разделе II «Расчет расходов на приобретение (сооружение, изготовление) основных средств и на приобретение (создание самим налогоплательщиком) нематериальных активов, учитываемых при исчислении налоговой базы по налогу за отчетный (налоговый) период».

Согласно п. 3.16 Порядка заполнения Книги (утв. приказом Минфина России от 22.10.2012 № 135н) в графе 12 раздела II отражается сумма расходов на приобретение ОС, включаемая в состав расходов, учитываемых при расчете базы по «упрощенному» налогу за каждый квартал налогового периода.

Сумма расходов, учитываемых при расчете базы, относящаяся к каждому кварталу налогового периода, по данной графе отражается в последнее число отчетного (налогового) периода в графе 5 раздела I Книги.

Источник