- Штраф ГИБДД в 1С 8.3: оформление и проводки

- Начисление штрафа ГИБДД

- Оплата штрафа ГИБДД

- Возмещение штрафа работником

- Признание штрафа работником

- Оплата через кассу

- Удержание штрафа из зарплаты

- Бухгалтерские проводки по штрафам и пеням

- Виды существующих штрафных санкций

- Отражение в бухгалтерском учете санкций по договорам с контрагентами

- Как отразить в бухучете начисление и уплату налоговых пеней и штрафов

- Итоги

- Штрафы ГИБДД и их удержание из заработной платы в программах 1С

Штраф ГИБДД в 1С 8.3: оформление и проводки

Штраф за управление служебным автомобилем платит работодатель. В дальнейшем работник возмещает штраф, либо работодатель может отказаться от его взыскания. Рассмотрим, как начислить штраф, оплатить штраф в ГИБДД и удержать сумму с сотрудника в программе 1С:Бухгалтерия предприятия.

Начисление штрафа ГИБДД

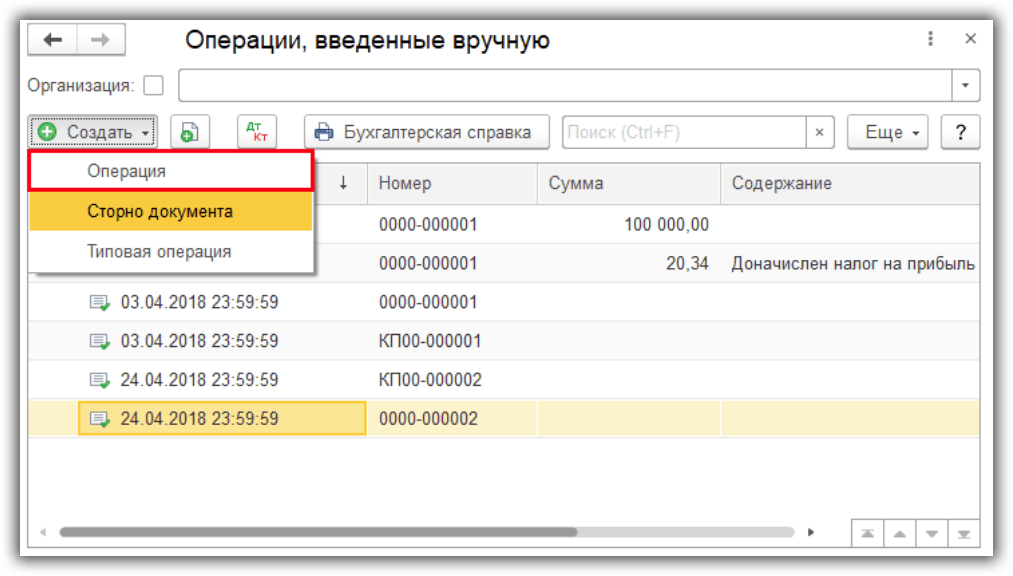

Для начисления штрафа ГИБДД зайдем в меню “Операции — Бухгалтерский учет — Операции, введенные вручную”.

По кнопке “Создать” создаем документ “Операция”.

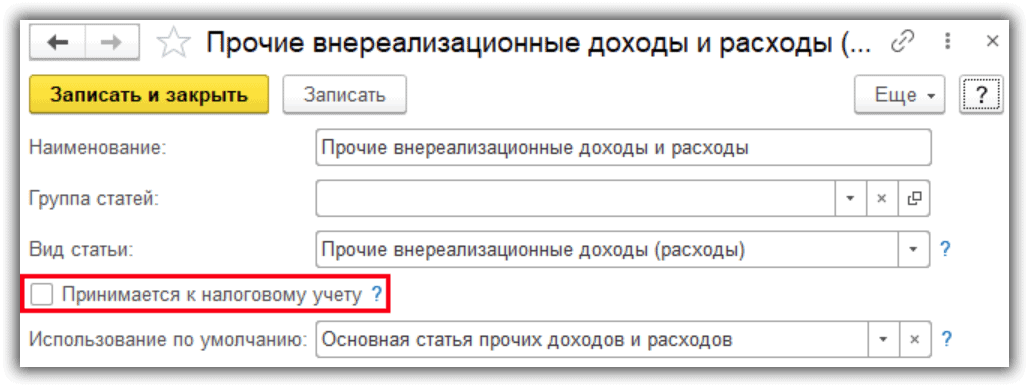

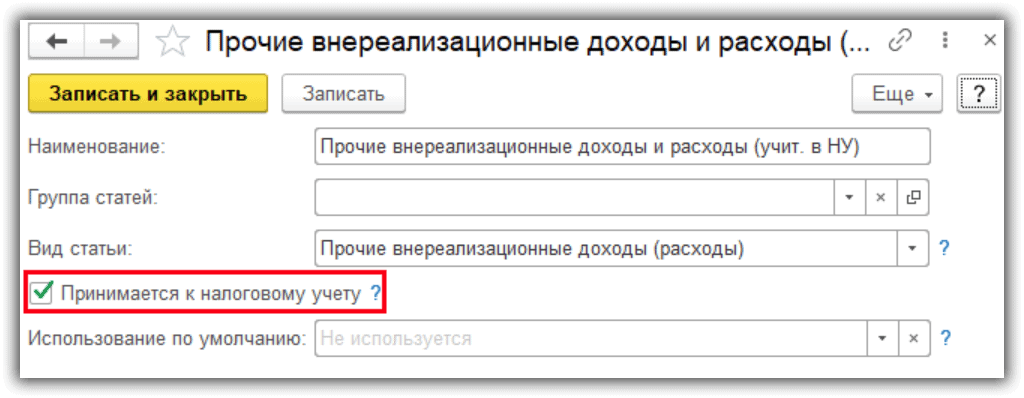

- По дебету укажем счет 91.02 «Прочие расходы». Статья “Прочие внереализационные доходы и расходы”. В настройке статьи снимем флажок “Принимается к налоговому учету”.

- По кредиту укажем счет 76.02 “Расчеты по претензиям”. Выбираем контрагента ГИБДД и договор.

- Вводим сумму штрафа.

Оплата штрафа ГИБДД

Получите понятные самоучители по 1С бесплатно:

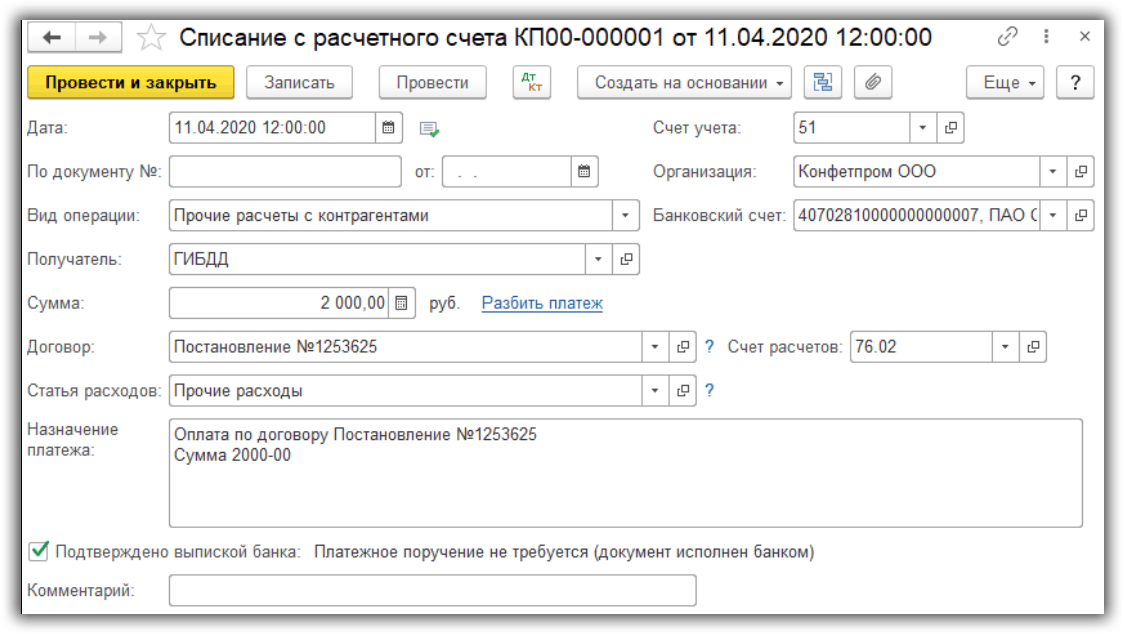

Для оплаты штрафа создадим документ “Списание с расчетного счета” с операцией “Прочие расчеты с контрагентами”.

Выбираем получателя ГИБДД, указываем сумму штрафа, счет расчетов 76.02 и проводим документ.

Возмещение штрафа работником

Отразим задолженность сотрудника по штрафу и его оплату.

Признание штрафа работником

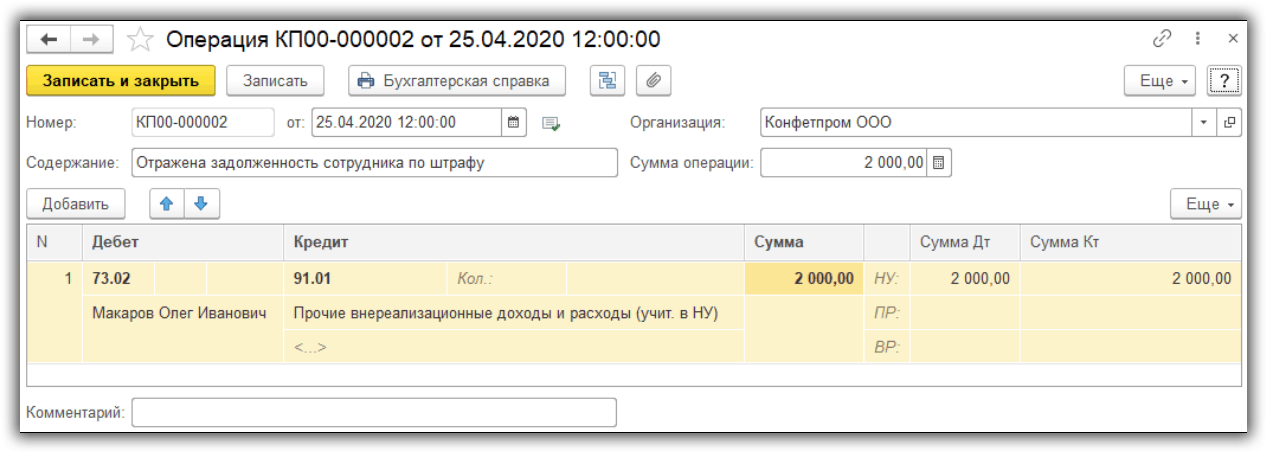

Для признания сотрудником штрафа создадим ручную операцию.

Укажем проводку Дт 73.02 “Расчеты по возмещению материального ущерба”, Кт 91.01 “Прочие доходы”.

Выберем статью с флажком принимается к налоговому учету.

Далее используем один из вариантов возврата денег сотрудником: оплата через кассу или удержание с зарплаты.

Оплата через кассу

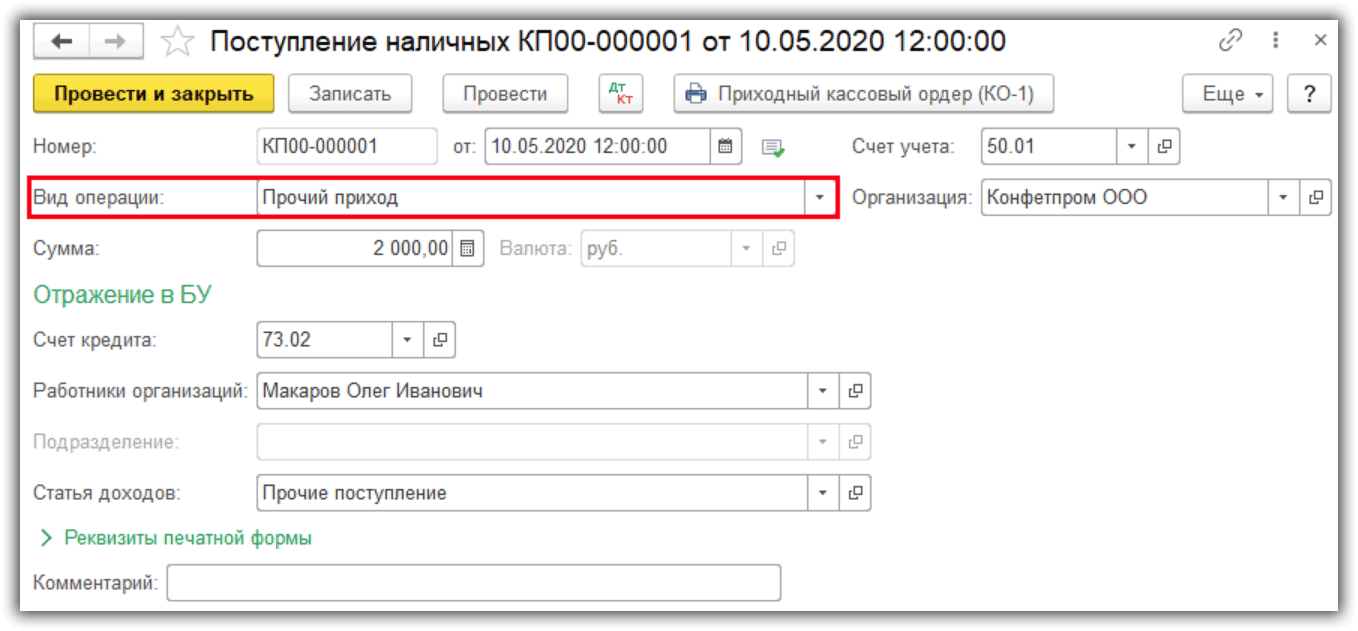

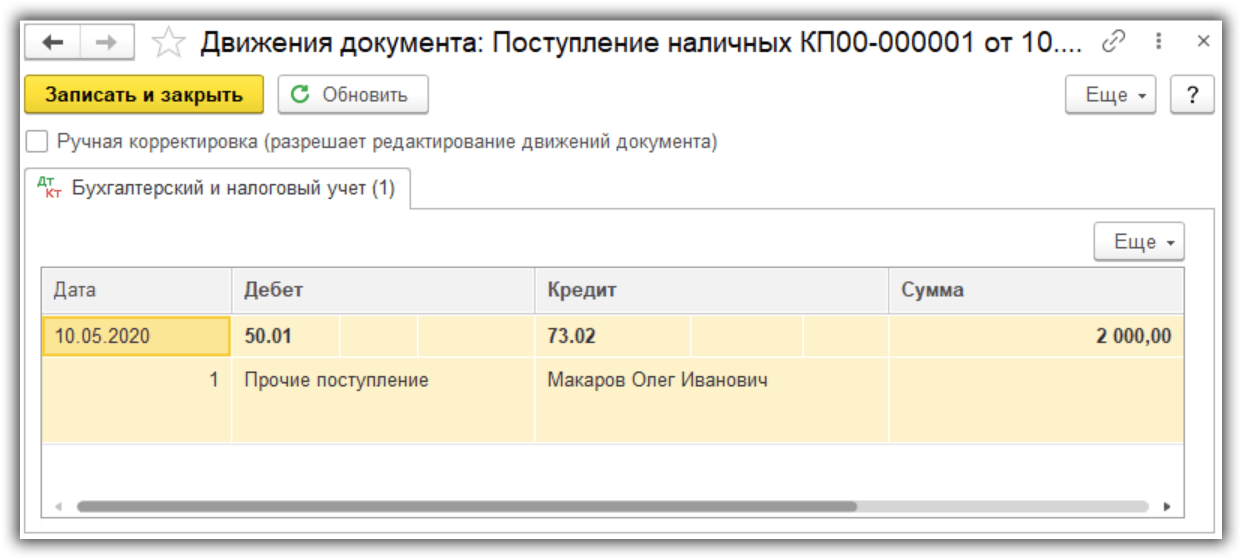

Создадим документ “Поступление наличных”, операция “Прочий приход”.

Вводим сумму. Ставим счет кредита 73.02 и выбираем работника.

Удержание штрафа из зарплаты

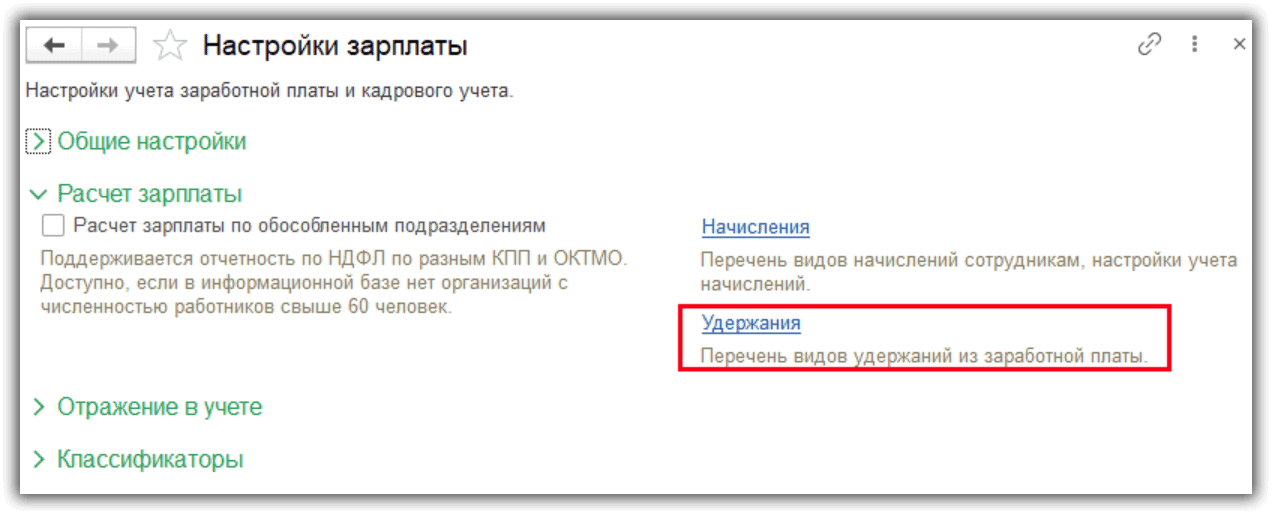

Штраф можно удержать из зарплаты сотрудника. Для этого перейдем в список удержаний.

Создадим новое удержание, назовем его “Удержание за штраф ГИБДД”.

После автоматического заполнения документа “Начисление зарплаты” выделим нужного сотрудника, нажмем кнопку “Удержать” и выберем созданный вид удержания.

Вводим сумму и нажимаем “ОК”.

Удержание отразится в расчётном листке, но не попадет в проводки документа “Начисление зарплаты”.

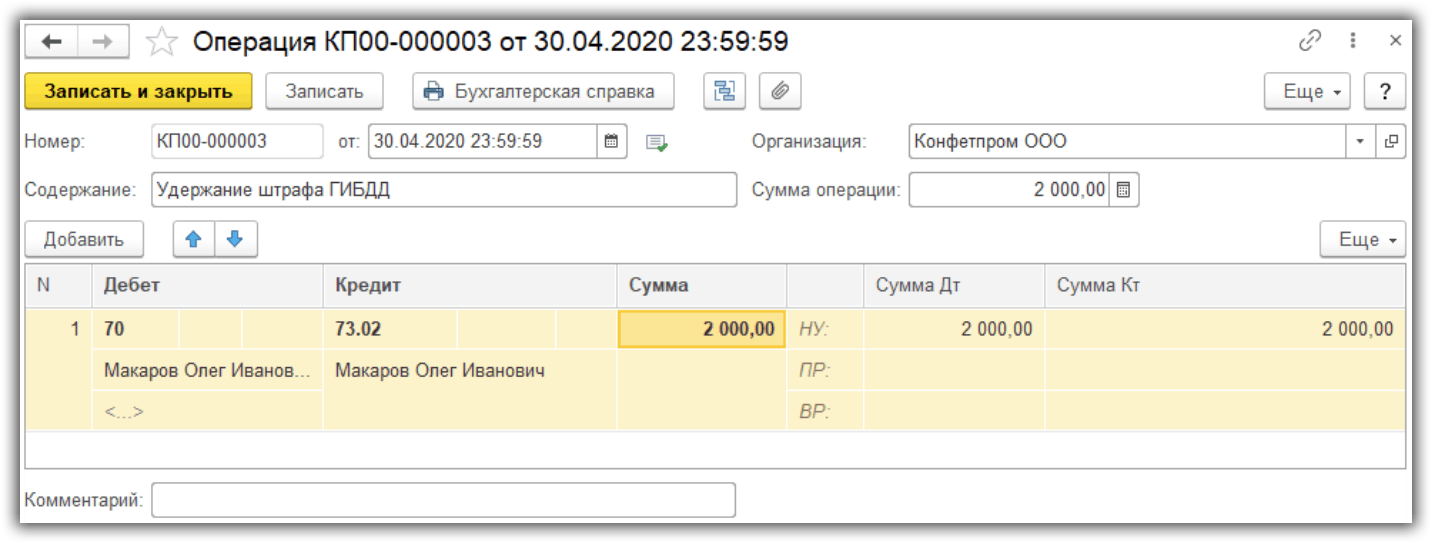

Для формирования проводок создадим ручную операцию. Вводим проводку Дт 70 Кт 73.02 и указываем сумму штрафа.

К сожалению, мы физически не можем проконсультировать бесплатно всех желающих, но наша команда будет рада оказать услуги по внедрению и обслуживанию 1С. Более подробно о наших услугах можно узнать на странице Услуги 1С или просто позвоните по телефону +7 (499) 350 29 00. Мы работаем в Москве и области.

Источник

Бухгалтерские проводки по штрафам и пеням

Виды существующих штрафных санкций

Прежде чем рассматривать вопрос о том, как проводками отразить штраф или пени в бухгалтерском учете, разберемся, какими могут быть санкции такого рода. Делятся они на две группы:

- Начисляемые друг другу контрагентами в связи с нарушением договорных обязательств.

- Возникающие в случае неисполнения налогового законодательства.

Санкции первой группы предусматриваются в текстах заключаемых между контрагентами договоров как взаимные и могут в равной степени возникать у каждой из сторон. Например, для покупателя обычно устанавливают пени за задержку платежа, а для поставщика — за нарушение срока поставки. Более серьезные санкции (в виде штрафа) призваны обеспечить выполнение обязательств, серьезно влияющих на сам факт функционирования контрагента либо приводящих к существенным для него потерям (в т. ч. из-за невыполнения обязательств перед третьим лицом). Размер санкций, возникающих между контрагентами, указывается в договоре либо прямо (как, например, величина процентов за каждый день просрочки оплаты или поставки), либо путем описания алгоритма расчета.

Ситуации, в которых начисляются пени и штрафы за нарушения налогового законодательства, приведены в НК РФ, там же есть указания на их конкретные размеры, а в необходимых случаях — на алгоритмы расчета. Здесь плательщиками санкций обычно становятся налогоплательщики, хотя в ряде случаев (например, задержка возврата излишне уплаченного в бюджет налога или суммы подлежащего возмещению НДС) ответственность такого же рода установлена и для налоговых органов.

Таким образом, конкретное юрлицо может оказаться как плательщиком, так и получателем платежей обоих групп, и бухгалтерские проводки по штрафам и пеням будут возникать у его не только при учете расходов по ним, но и при отражении доходов.

Отражение в бухгалтерском учете санкций по договорам с контрагентами

Как в бухучете проводками отразить штрафы или пени, возникающие в отношениях с контрагентами? Расходы или доходы, образующиеся у юрлица в этом случае, относятся к числу прочих (п. 7 ПБУ 9/99 и п. 11 ПБУ 10/99, утвержденные приказами Минфина России от 06.05.1999 № 32н и № 33н). План счетов бухучета (утвержден приказом Минфина РФ от 31.10.2000 № 94н) рекомендует для их отражения использовать счет 91, по кредиту которого будут показываться доходы, а по дебету — расходы.

Корреспондирующим счетом для счета 91 в проводке по отражению штрафа или пени в бухгалтерском учете станет счет учета расчетов 76, к которому Планом счетов бухучета предусмотрено открытие субсчета, именующегося «Расчеты по претензиям». Аналитика на этом субсчете организуется по контрагентам и каждой возникающей претензии.

То есть записи проводок по начислению штрафных санкций будут иметь следующий вид:

- Дт 91 Кт 76 у юрлица, отражающего адресованную ему претензию (т. е. свой расход);

- Дт 76 Кт 91 у юрлица, выставившего претензию своему контрагенту и рассчитывающего на поступление средств в свой адрес.

Сумма, сопровождающая эти проводки, для обеих записей будет определяться одинаково: как соответствующая объему начислений, либо признанных должником, либо установленных судом (п. 10.2 ПБУ 9/99, п. 14.2 ПБУ 10/99). Соответственно, и момент отражения в учете совпадет с моментом либо признания, либо принятия судебного решения.

Оплата санкций выразится проводкой Дт 76 Кт 51 (перечисление контрагенту) или Дт 51 76 (поступление от контрагента).

Важно! КонсультантПлюс предупреждает

Минфин России выделяет случаи, в которых штрафные санкции облагаются НДС. Это ситуации, когда.

Подробнее смотрите в К+. Пробный доступ можно получить бесплатно.

Как отразить в бухучете начисление и уплату налоговых пеней и штрафов

Основанием для выполнения проводок по пеням или штрафам, начисляемым к уплате в бюджет, служат документы с суммами этих платежей, выставляемые налоговым органом:

- решения по результатам проведенной проверки;

- требования об уплате налогов (взносов).

Для налогоплательщика они представляют собой расход, отражать который нужно на счете 99 или на счете 91 — в зависимости от вида налога.

По каким налогам пени и штрафы Минфин требует отражать на счете 99, а по каким на счете 91, узнайте из Типовой ситуации от КонсультантПлюс, получив бесплатный пробный доступ.

Корреспондирующим счетом для налоговых санкций станет счет 68, на котором для каждого из налогов (взносов) в аналитике следует выделить и пени, и штрафы.

Начисление санкций в пользу налоговых органов, таким образом, отобразится записью Дт 99 (91) Кт 68, а проводка по уплате штрафа или пеней будет выглядеть так: Дт 68 Кт 51.

Если же плательщиком санкций в адрес юрлица оказывается налоговый орган, то бухгалтерские записи в этом случае окажутся аналогичными применяемым при расчетах по подобным платежам, возникающим по договорным взаимоотношениям с иными контрагентами:

- Дт 76 Кт 91 — начисление дохода по санкциям;

- Дт 51 Кт 76 — поступление средств для их оплаты.

Отнесение на счет 99 такого дохода Планом счетов бухучета не предусмотрено. Использование же в этой проводке счета 91 свидетельствует о предпочтительности отражения через счет 91 и налоговых санкций, уплачиваемых налогоплательщиком, поскольку это обеспечивает более удобное сопоставление доходов и расходов.

Итоги

Отражаемые в учете санкции в виде пеней и штрафов возникают:

- в отношениях между контрагентами в связи с нарушением договорных взаимоотношений;

- при несоблюдении требований налогового законодательства.

И в том, и в другом случае конкретное юрлицо может оказаться как плательщиком, так и получателем платежей по санкциям. То есть проводки по штрафам и пеням отразят у него в учете либо расход, либо доход:

- по расчетам с контрагентом — Дт 91 Кт 76 (расход) либо Дт 76 Кт 91 (доход);

- по налоговым платежам — Дт 99 (91) Кт 68 (расход) либо Дт 76 Кт 91 (доход).

Аналитику учета следует организовать по контрагентам и претензиям (для счета 76), видам налогов и санкций (на счете 68), назначению санкций (на счете 91).

Источник

Штрафы ГИБДД и их удержание из заработной платы в программах 1С

Продолжим серию статей о расходах, связанных с использованием служебных автомобилей. Практически все организации, имеющие в своём распоряжении автотранспорт, сталкиваются с проблемой получения постановлений за административные нарушения в области дорожного движения, зафиксированные камерой. И хоть нарушителем является работник предприятия, следует помнить, что согласно ч. 1 ст. 2.6.1. КоАП РФ ответственность всё-таки лежит на владельце транспортного средства. Так кто же должен оплачивать «письма счастья» из ГИБДД: работодатель или сотрудник? Разберемся далее.

Согласно письму Роструда от 19.10.2006г. № 1746-6-1, суммы уплаченных штрафов относятся к прямому действительному ущербу предприятия и могут быть взысканы с работника. Для этого в организации следует выпустить приказ или иное распоряжение не позднее одного месяца с момента уплаты штрафа предприятием. Так же работник имеет право изъявить о своём желании погасить ущерб организации в добровольном порядке, написав при этом заявление.

Если в течение месяца приказ так и не был подготовлен или работник выражает своё несогласие возмещать сумму штрафа ГИБДД, то взыскание может осуществляться только по решению суда.

Хочется отметить, что работодатель имеет право не удерживать данную сумму у работника. Об этом сказано в статье 240 Трудового кодекса РФ.

Далее рассмотрим как происходит удержание штрафа с сотрудника в программных продуктах 1С.

Отражение удержания штрафа в 1С: Бухгалтерии 8, редакция 3.0

В программном продукте 1С: Бухгалтерия, редакция 3.0 для отражения поступившего постановления об уплате штрафа следует обратится к документу «Операции, введённые вручную» в разделе «Операции».

При нажатии на кнопку «Создать» нужно выбрать «Операция». Затем, в открывшемся документе следует указать дату события и содержание, а затем нажать на кнопку «Добавить» и ввести проводку Дт 73.02 Кт 76.02 на сумму штрафа. Обратите внимание, при создании договора с органами ГИБДД следует указывать «Вид договора» — «Прочее», а не «С покупателем», как оно указано изначально.

Печатной формой документа «Операция, введённая вручную» является «Бухгалтерская справка».

Далее, следует произвести оплату по данному начислению. Для этого перейдём в раздел «Банк и касса» и выберем пункт «Платёжные поручения».

«Вид операции» укажем «Прочие расчёты с контрагентами», выберем получателя средств и укажем сумму перечисления, после чего проведём документ.

Затем отправим данное платёжное поручение в банк на исполнение, нажав на кнопку и загрузив файл в интернет-банкинг. После того, как денежные средства спишутся с вашего расчётного счёта следует отразить это в «Банковской выписке» в разделе «Банк и касса».

Это можно сделать либо путём выгрузки информации из банк-клиента и загрузки её в выписку путём нажатия на кнопку , либо путём ввода на основании ранее созданного нами платёжного поручения. При вводе списания, очень важно отследить счёт взаиморасчётов с контрагентом. Если программой автоматически был выбран 60.01, то его следует поменять на 76.02.

Теперь обратимся к задолженности сотрудника перед нашим предприятием. Он имеет право погасить долг либо путём внесения денежных средств в кассу или на расчётный счёт организации, либо путём удержания этой суммы из его заработной платы, написав при этом заявление на удержание или при наличии распоряжения предприятия.

Если работник выбрал первый вариант, то в разделе «Банк и касса» создаётся «Приходный кассовый ордер» в пункте «Кассовые документы» или «Поступление на расчётный счёт» в пункте «Банк и касса».

Рассмотрим на примере кассовой операции.

При создании приходного кассового ордера «Вид операции» следует выбирать «Прочий приход», чтобы была возможно вручную указать счёт взаиморасчётов с сотрудником.

Если же сотрудник изъявил желание, чтобы данную сумму удержали из его заработной платы, то необходимо получить от него письменное заявление, а затем просчитать имеем ли мы право удержать сумму долга из зарплаты за один месяц, или суммы придётся разбивать.

Согласно статьям 241 и 248 Трудового кодекса РФ, работодатель имеет право взыскать с виновного сотрудника сумму причиненного ущерба, но не более величины его среднемесячного заработка, который в свою очередь рассчитывается исходя из данных за последние 12 месяцев. Проанализировать заработок сотрудника вам помогут «Отчёты по зарплате» в разделе «Зарплата и кадры».

Перейдём к созданию необходимого нам удержания. Для этого перейдём в раздел «Зарплата и кадры» и выберем пункт «Настройки зарплаты».

В открывшемся окне следует перейти по ссылке «Удержания», нажать на кнопку «Создать», ввести наименование и «Записать и закрыть».

При начислении заработной платы в разделе «Зарплата и кадры» в пункте «Все начисления», сначала следует рассчитать выплаты за месяц, а затем нажать на кнопку «Удержать» и выбрать созданное нами ранее удержание.

В открывшемся окне «Удержание» следует указать сумму и в пользу кого оно производится.

Таким образом, в документе начисления заработной платы появится новая колонка «Удержано».

Обратите внимание! При проведении документа «Начисление зарплаты», программой не будет создано проводок по удержанию данной суммы. Вышеописанные действия приведут лишь к верному заполнению расчётного листка. Проводки по удержанию нужно будет внести в разделе «Операции» — «Операции, введённые вручную».

Отражение удержания штрафа в 1С: Зарплата и управление персоналом, редакция 3.1

В программном продукте 1С: Зарплата и управление персоналом отсутствуют банковские документы и проводки по начислению. Исходя из этого, здесь мы можем лишь отразить удержание штрафа из заработной платы сотрудника.

Для этого перейдём в раздел «Настройка» и выберем пункт «Удержания».

В открывшемся окне нажмём на кнопку «Создать» и введём наименование удержания.

Затем выберем «Назначение удержания» — «Удержание в счёт расчётов по прочим операциям», «Вид операции по зарплате» — «Возмещение ущерба» и установим флаг «Является взысканием».

Далее следует ввести документ «Удержание по прочим операциям» в пункте «Алименты и другие удержания» в разделе «Зарплата».

Указать в нём сотрудника, размер удерживаемой суммы и тот вид удержания, который мы создавали ранее.

Само удержание произойдёт автоматически при начислении заработной платы в разделе «Зарплата», пункте «Начисление зарплаты и взносов».

Данная сумма будет отражена на вкладке «Удержания».

В конце месяца при выполнении синхронизации данных штраф, удержанный из зарплаты сотрудника, отразится по дебету счета 70 «Расчеты с персоналом по оплате труда» и кредиту счета 73.02 «Расчеты по возмещению материального ущерба».

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов

Источник